LA CHINE AU CENTRE DES ATTENTIONS

Par Alexandre Hezez, Stratégiste Groupe

Edito

Dans son dernier rapport annuel, le FMI met en exergue la période historique que nous vivons à travers le monde. La première phrase rédigée par Kristalina Georgieva, sa directrice générale, est lourde de sens: «L’économie mondiale traverse la plus grande épreuve qu’elle ait connue depuis la Seconde Guerre mondiale ». Dans ses vœux, elle prévoit une année 2023 « plus difficile » pour l’économie mondiale, sur fond de ralentissement des principaux moteurs de croissance.

La pandémie est certes toujours en cours. Et, alors que nous observions les premiers signes d’une reprise économique, le monde a dû faire face à un second choc sans précédent : l’invasion de l’Ukraine par la Russie. La flambée des prix des denrées alimentaires et de l’énergie ainsi que l’inflation généralisée, frappent de toutes parts avec une accumulation de risques.

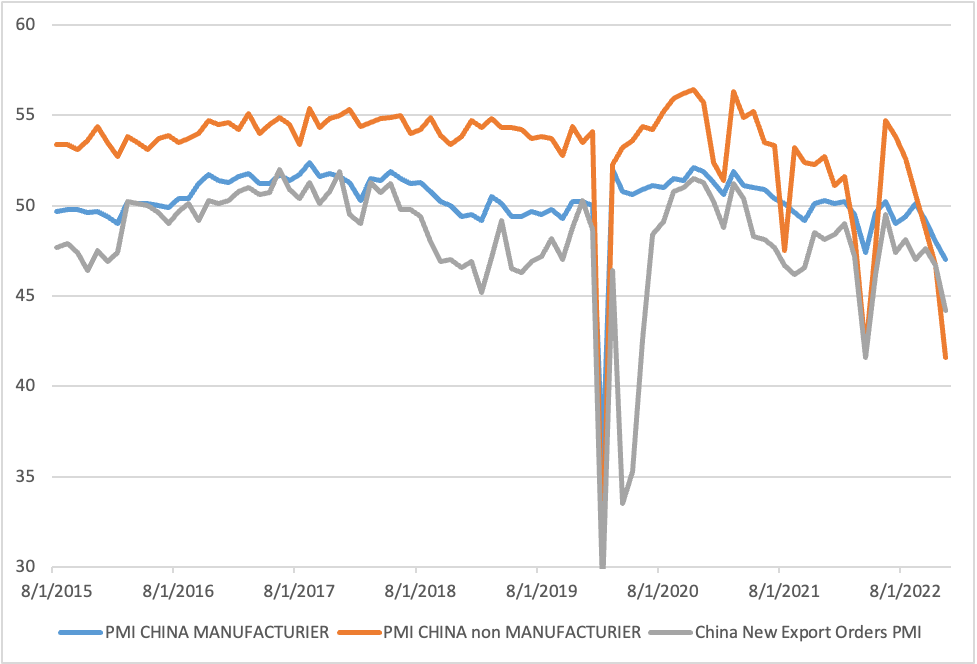

Mais en ce début d’année, c’est la Chine qui est au centre de toutes les attentions. La contraction de l’activité s’y est aggravée sous l’effet de l’épidémie. Les indices PMI officiels du mois de décembre témoignent de l’extrême désorganisation provoquée par la vague de contaminations de Covid-19 qui affecte encore le pays. Malgré l’abandon de la stratégie « zéro-Covid » et la réouverture de l’économie chinoise depuis le début du mois de décembre, le secteur des services est pénalisé par la faiblesse de la consommation des ménages chinois. Ces derniers limitent volontairement leurs déplacements par crainte de contracter le virus. Le secteur manufacturier n’est également pas épargné et poursuit sa contraction. Ces niveaux laissent craindre une forte contraction du PIB pour le 4ème trimestre. Au-delà du creux de décembre, la moyenne des indices PMI sur l’ensemble du trimestre s’approche des niveaux du 1er trimestre 2020 dans les services.

Source : Bloomberg

La mise en place d’une nouvelle politique sanitaire apparaît dorénavant acquise d’un point de vue social, économique mais aussi politique. Selon Xi Jinping, la Chine est passée de la stratégie « zéro Covid » à la stratégie de « contrôle du Covid ».

Pour autant, nous pensons qu’à mesure que la vague actuelle refluera, la croissance économique devrait largement rebondir tout au long de l’année 2023. Pour preuve, l’activité économique rebondit dans plusieurs villes chinoises où l’infection par le Covid a probablement déjà atteint son pic, bien que de nombreuses régions du pays soient toujours aux prises avec la montée en flèche des cas et que la mobilité soit encore bien inférieure aux niveaux atteints il y a quelques mois.

La Chine devrait connaître une croissance lente au premier semestre, la réouverture déclenchant initialement une augmentation des cas de Covid et retardant le retour de la consommation des ménages mais elle devrait s’accélérer fortement au second semestre.

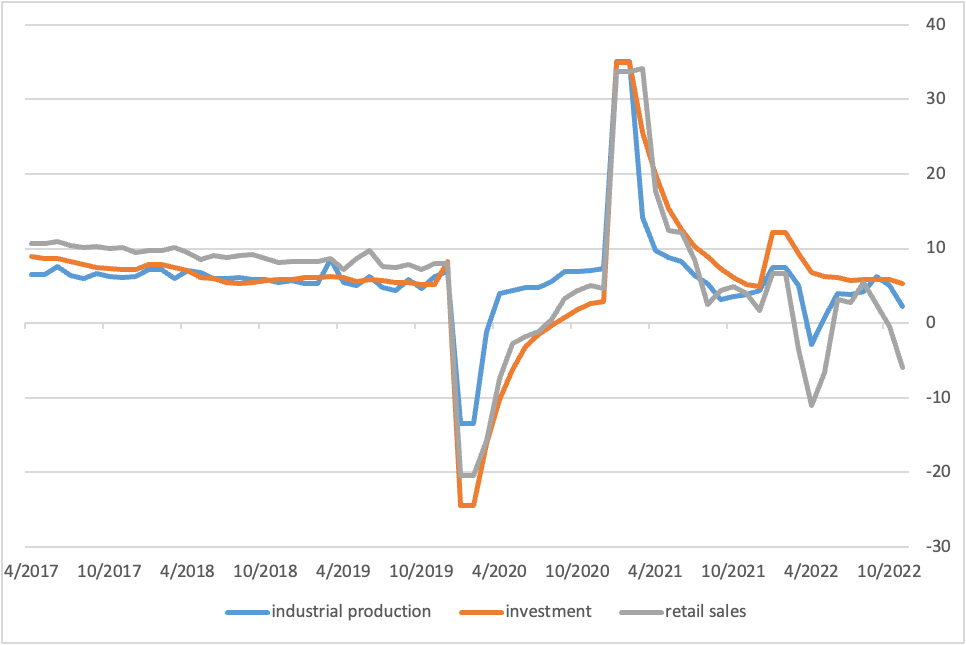

et de la production industrielle

Source : Bloomberg

Un soutien accru de la part du gouvernement pourrait aider la consommation à devenir un pilier essentiel de la croissance économique en Chine cette année.

Les mesures proposées pour stimuler la consommation comprennent l’extension des exonérations fiscales pour les véhicules à énergie verte, l’utilisation accrue des bons de consommation, l’augmentation des transferts fiscaux des gouvernements vers les ménages, l’optimisation des contrôles épidémiques pour soutenir le secteur de l’alimentation et de la restauration, et le renforcement de la confiance dans le secteur de l’immobilier. À la suite des perturbations causées par le Covid, une meilleure coordination des politiques est nécessaire en matière de sécurité sociale, de financement de la consommation, de revitalisation rurale et de distribution des revenus.

A ce titre, le ministère des Finances chinois a déclaré il y a quelques jours que de nouvelles mesures budgétaires seraient prises afin de favoriser la croissance en 2023, en soutenant notamment les finances des collectivités locales ou en instaurant des allégements fiscaux pour les entreprises.

Au niveau géopolitique, le G20 de novembre avait contribué à la baisse des tensions internationales avec la rencontre entre Xi Jinping et Joe Biden, qui était le premier entretien officiel entre les pays depuis la visite de Nancy Pelosi à Taïwan en août. La nomination au poste de Ministre des affaires étrangères de l’ancien ambassadeur chinois aux Etats-Unis est encore un élément favorisant l’apaisement des tensions entre les deux pays.

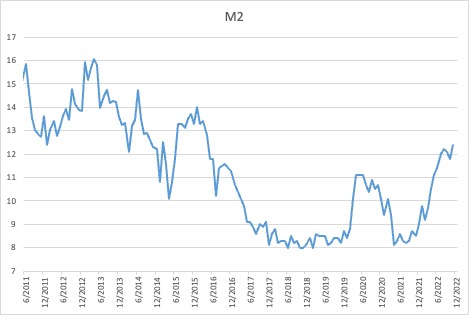

Au niveau monétaire, la PBoC (Banque centrale de Chine) restera un soutien. Cette dernière s’est engagée à soutenir la demande intérieure et à maintenir une croissance « efficace » du crédit alors que l’économie rouvre ses portes après les restrictions. La politique monétaire « se concentrera sur la stabilisation de la croissance, de l’emploi et des prix, ainsi que sur le soutien de l’expansion de la demande intérieure », a déclaré la Banque populaire de Chine dans un communiqué après la réunion trimestrielle du comité de politique monétaire, qui a été convoquée par le Gouverneur Yi Gang.

Sources : Bloomberg, Groupe Richelieu

La santé économique et sanitaire de la Chine n’est évidemment pas sans conséquence sur les autres zones géographiques du fait de l’impact d’une baisse des contraintes dans la chaîne d’approvisionnement. La croissance chinoise devrait donc rebondir en 2023 à 4.8% contre 3% en 2022 et être mathématiquement le premier moteur de la croissance mondiale en 2023. La levée de la politique zéro Covid et le soutien à l’économie, notamment au marché immobilier, vont faire repartir le crédit et la consommation chinoise. Cela aura des conséquences positives en terme de demandes pour les produits étrangers.

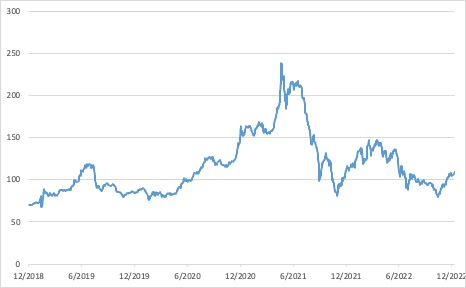

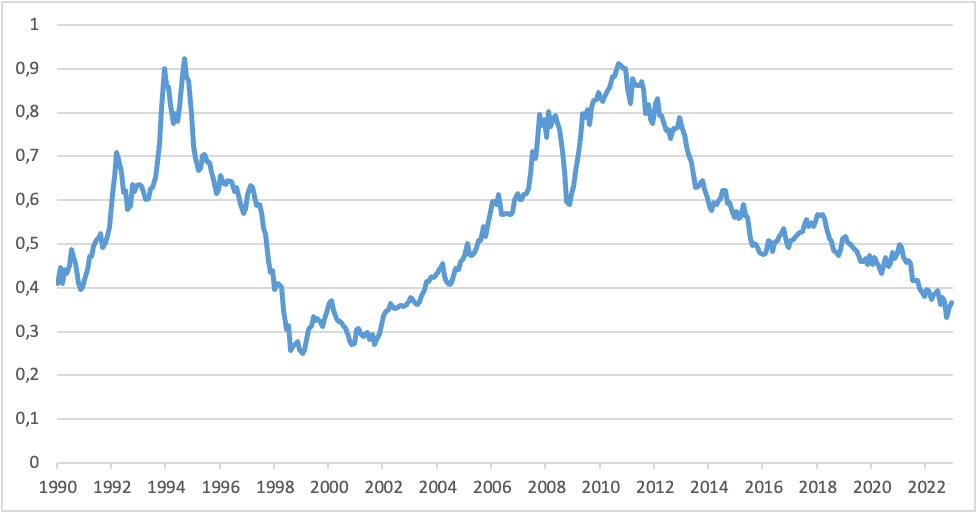

La question sera de monitorer l’impact que cela va avoir sur l’inflation mondiale. De nombreux analystes pensent que le risque sera une pression supplémentaire sur la hausse des prix compte tenu du redémarrage économique chinois. Les matières premières pourraient retrouver le chemin de la hausse, comme en témoignent les prix du fer. En effet, le cours du fer dépend surtout de la Chine, dont les aciéries achètent plus des deux tiers des volumes mondiaux.

Source : Bloomberg

A l’inverse, une Chine qui resterait engluée dans sa politique sanitaire amènerait une stagflation encore plus douloureuse. Certes l’explosion des cas sur place inquiète de plus en plus, de nombreux pays prennent des mesures restrictives contre les voyageurs en provenance de Chine. Mais la connaissance du virus, les processus de dépistage et les comportements n’ont rien à voir avec février 2020. Les prochaines semaines vont apporter leur lot de doutes.

Nous avons la conviction que la réouverture de la Chine accélèrera le rééquilibrage de l’économie et des échanges par l’atténuation des perturbations des chaines d’approvisionnement et aura donc un impact positif, que ce soit en termes de croissance ou de désinflation en 2023.

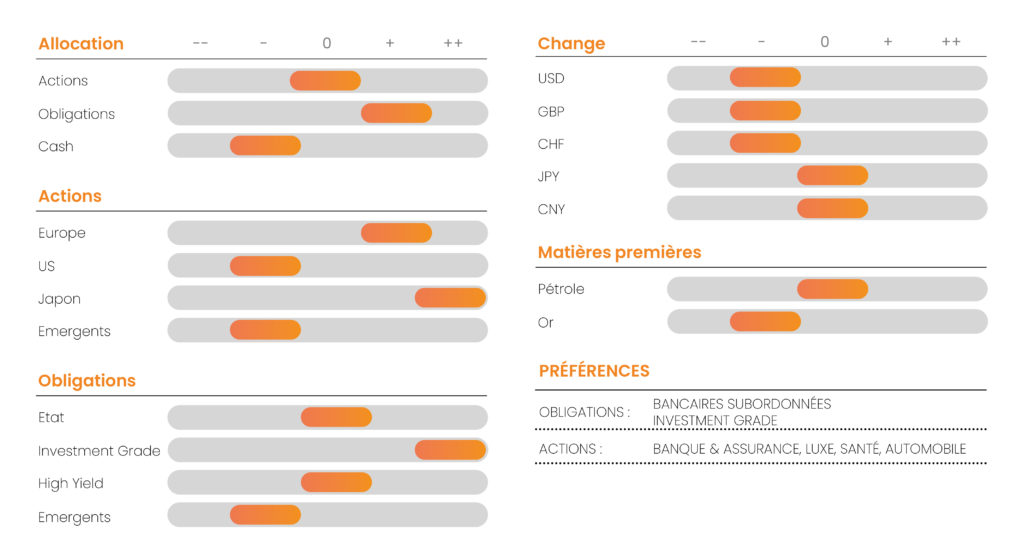

CONVICTIONS

POSITIONNEMENT PAR RAPPORT AUX CRITÈRES DE RISQUE

Comme nous l’indiquions le mois dernier, paradoxalement, l’année 2022 a été marquée par une bonne résilience des résultats des entreprises. 2023 sera beaucoup plus compliquée.

La réouverture de la Chine est le point central à observer ces prochaines semaines. Pour l’instant, l’esprit est à la méfiance de la part des autorités des autres pays mais nous continuons à penser que cette réouverture aura des effets positifs sur l’année.

Nous indiquions que le mois de décembre présentait quelques risques, notamment concernant les réunions des banques centrales. Cela a bien été le cas et les indices actions ont largement corrigé entre -3% et -10% en devise locale.

Les banques centrales sont déterminées à ne pas rester emprisonnées dans le piège de l’inflation. Christine Lagarde n’a pas hésité, durant sa conférence de presse, à assurer que plusieurs hausses de taux directeurs qualifiées de «rapides et significatives » étaient encore à prévoir, précisant que le pas serait de 50 pb. Le Président de la Réserve Fédérale, Jerome Powell, a cherché à convaincre les investisseurs que les taux d’intérêt se dirigeront vers un niveau supérieur à 5 % en 2023 et y resteront jusqu’à ce que l’inflation élevée soit maîtrisée.

Nous pensons que les taux pivot seront atteints au deuxième trimestre, ce qui laissera enfin plus de visibilité aux investisseurs. Les taux des banques centrales devraient rester à leur niveau durant une période de plusieurs mois permettant aux anticipations d’inflation de refluer régulièrement. Entre temps, le marché peut se faire peur au gré des publications de chiffres économiques.

Nous pensons que les investisseurs vont être à la recherche de rendement en ce début d’année qu’il soit au niveau des dividendes actions que des coupons obligataires.

En terme géographique, l’hiver très clément en Europe et la réouverture programmée en Chine devraient être propices aux entreprises européennes. Cependant, nous restons circonspects sur l’attitude agressive voire trop agressive de la BCE. Le secteur financier (banques et assurances) continue d’obtenir notre faveur dans ces conditions. Les entreprises liées à la fin du zéro Covid et aux mesures pro-cycliques chinoises sont à privilégier (luxe, consommation discrétionnaire). Le Japon profitera de la réouverture de l’économie chinoise et d’une croissance plus solide, liée à un effet rattrapage. Pour l’instant, nous préférons parier sur la réouverture de la Chine de manière indirecte. L’hiver clément est de nature à amoindrir la prime de risque sur le secteur industriel, compte tenu de l’éloignement du black-out.

En ce qui concerne les marchés émergents, nous continuons à penser qu’il faut attendre le pivot de la Fed et qu’il est peut-être encore un peu tôt pour réinvestir massivement, même si la perspective d’un dollar plus faible améliore la visibilité. Nous pensons qu’au premier trimestre le secteur obligataire est à privilégier, les anticipations de hausse de taux intégrant une très large part de l’action des banques centrales. Les flux vers les obligations vont s’amplifier au fur et à mesure de la désinflation. Si de nouvelles hausses de taux à court terme apparaitront jusqu’au 2ème trimestre, un potentiel changement de cap des banques centrales sera bénéfique. Bien qu’il soit difficile de prévoir avec certitude le point d’inflexion des politiques monétaires, il semble pertinent de considérer les opportunités qu’offrent cette classe d’actifs. En décembre, la volatilité et le manque de liquidité ont impacté le segment mais nous pensons que les spreads devraient se resserrer au cours de l’année 2023 d’environ 100 bps rajoutant un gain en capital au rendement actuel.

Nous privilégions pour l’instant l’Investment grade et le High yield de bonne qualité (BB+). Dans le même temps, nous augmentons la duration des portefeuilles pour prendre en compte la baisse des anticipations d’inflation et des potentiels de croissance pour 2023.

Compte tenu de la décélération de la croissance mondiale et du recul des bénéfices attendus au premier semestre 2023, ces derniers devraient surperformer.

Nous restons sur notre vue positive au global sur le segment obligataire. Les obligations « crossover » sont encore particulièrement intéressantes. Les vents contraires devraient perdre en intensité courant 2023, permettant une amélioration du cycle d’activité et une augmentation progressive de l’exposition au risque dans les portefeuilles. Nous privilégions les entreprises ayant un bilan solide et un fort niveau de génération de cash. Un scenario d’une récession modérée devrait bénéficier au segment obligataire sur 2023, qui pourrait être une image miroir de 2022. Les segments les plus risqués sont encore à proscrire car les difficultés de refinancement et les impacts opérationnels n’en sont qu’à leur début. L’incertitude concernant la Fed et une inflation plus haute que prévue ont été les principaux facteurs d’élargissement des spreads en 2022. En revanche, le déclin des incertitudes liées à la Fed devrait permettre aux spreads IG de se resserrer malgré des fondamentaux de crédit un peu plus faibles l’année prochaine.

POINT MACROÉCONOMIQUE

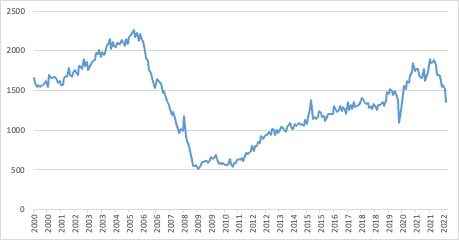

Le retournement de l’immobilier américain se confirme

La baisse des ventes de biens immobiliers est de l’ordre de 35% sur un an, et la hausse des prix ralentit nettement. Selon la NAR, les promesses de ventes aux Etats-Unis ont plongé de près de 38% en un an. Une chute due largement au rythme de la hausse des taux d’intérêt immobilier les plus rapides jamais enregistrés. Le nombre de signatures de promesse pour acheter une maison s’est fortement réduit. Le marché du logement a subi les effets les plus visibles des hausses agressives des taux d’intérêt de la Fed, hausses qui visent à freiner l’inflation élevée en pesant sur la demande. Le taux hypothécaire fixé sur trente ans a ainsi franchi la barre des 7% en octobre pour la première fois depuis 2002, et a plus que doublé en l’espace de neuf mois. De quoi infliger un coup d’arrêt à un marché du logement porté, ces dernières années, par des coûts d’emprunt historiquement bas et par une ruée vers les banlieues pendant la pandémie de Covid-19. Redfin a noté que le prix médian avait augmenté de « seulement » 2,6% sur un an, son rythme le plus faible depuis mai 2020. Les prix immobiliers ont poursuivi leur baisse en octobre abaissant le rythme de progression annuelle (indice Case-Shiller à +8,6% en glissement annuel), signe que la transmission de la politique monétaire au marché immobilier prendra encore plusieurs mois.

Sources : Bloomberg & Richelieu Gestion

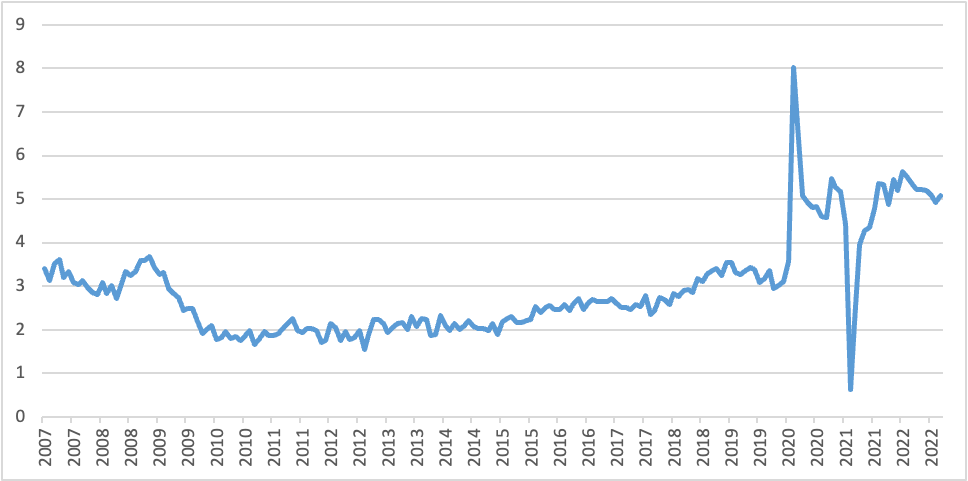

Les banques centrales surveilleront les signes d’efficacité de leur resserrement monétaire en 2023

Les données économiques publiées en fin d’année ont envoyé des signaux favorables relatifs à l’efficacité du resserrement monétaire des banques centrales. Le chemin restant à parcourir est important et incitera les banques centrales à conserver une politique monétaire durablement restrictive en 2023 voire sur 2024.

En zone euro, le durcissement des conditions financières par la BCE commence à porter ses fruits, comme en témoigne le ralentissement de l’octroi de prêts aux entreprises et aux ménages. Les prêts évoluent de concert avec l’activité économique et l’emploi, deux facteurs sur lesquels la BCE a besoin d’un ralentissement pour éloigner les craintes de spirale inflation-salaires.

Les ventes au détail en Espagne en contraction en volume constituent un signal positif supplémentaire pour la BCE. Aux Etats-Unis, la persistance de pressions inflationnistes sur le marché du travail incite la Fed au maintien d’un discours restrictif. Les inscriptions hebdomadaires au chômage augmentent mais elles restent néanmoins à des niveaux faibles, ce qui témoigne des tensions toujours élevées, propices aux effets de second tour (impact de l’inflation passée sur les salaires). Après l’immobilier, les données de l’emploi aux Etats-Unis seront scrutées attentivement et permettront d’apprécier l’efficacité de la politique de la Fed sur le marché du travail. La baisse de ces tensions ne sera que progressive, ce qui retardera également la rechute de l’inflation sous-jacente vers la cible de 2% et justifiera pour la Fed l’absence de baisse des taux directeurs en 2023.

Sources : Bloomberg & Richelieu Gestion

POINT MARCHÉS

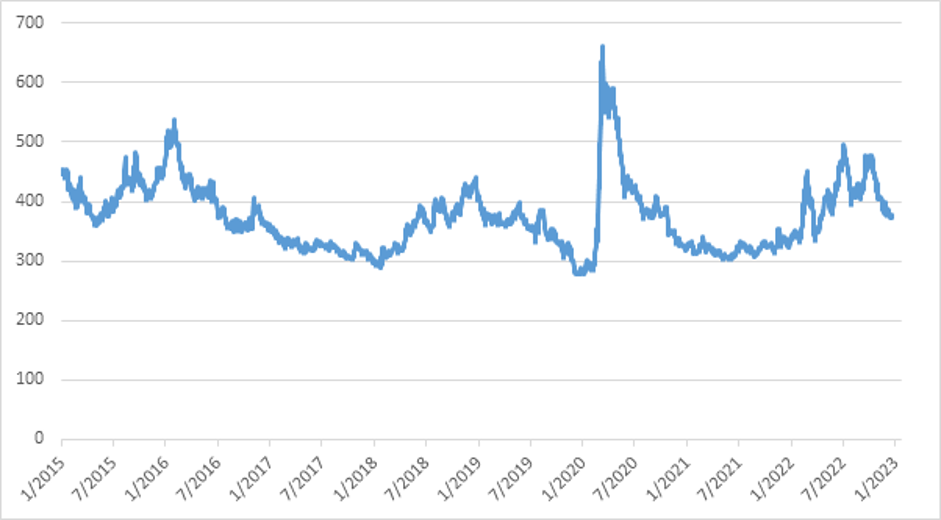

OBLIGATIONS ÉMERGENTES : la sélectivité dans les souverains

Les obligations des pays émergents n’ont pas été épargnées, avec des baisses de 17,6% pour les dettes en dollar et de 6% pour celles en monnaie locale. Les valorisations sont plus attrayantes, le sentiment est bien meilleur. Les fondamentaux peuvent fortement évoluer positivement dès que les taux atteindront un pic aux États-Unis et que la Chine rouvrira son économie. La volatilité devrait rester élevée, en particulier au premier trimestre, jusqu’à ce que les hausses de la Fed soient finalisées.

La dette offre aujourd’hui des valorisations que nous considérons comme extrêmement attrayantes, ce qui constitue un tampon important contre la hausse des rendements, les dettes des pays émergents en devise forte et en devise locale offrant des rendements autour de 11%-15%, au plus haut depuis deux décennies.

L’année 2022 aura aussi été marquée par une nouvelle flambée des restructurations sur les marchés frontières pour les pays déjà fragilisés par la pandémie de Covid, et désormais par la hausse des taux et l’impossibilité d’accéder aux marchés de capitaux. Depuis deux ans, une dizaine de défauts a été prononcée dont ceux du Ghana récemment qui s’ajoutent à ceux du Sri Lanka ou de l’Equateur cette année. Les pays émergents dont les fondamentaux sont solides devraient attirer les flux de capitaux, ce qui permettra aux pays émergents de bénéficier d’une meilleure année 2023. Cela sous-entend un dollar plus faible, qui devrait aussi renforcer l’attrait de la dette émergente. Les banques centrales seront plus libres de mener les politiques monétaires sous moins de contraintes. L’écart de l’EMBI Global Diversified s’élargira pour atteindre environ 500 points de base, mais la hausse significative des rendements cette année devrait permettre aux performances de revenir en territoire positif.

Le FMI s’attend à ce que les exportateurs d’énergie du Moyen-Orient et d’Asie centrale gagnent une recette cumulée d’environ 1, 000 milliards de dollars entre 2022 et 2026. Le GCC, qui entretient de bonnes relations avec l’Occident et la Russie, est indépendant sur le plan énergétique et connaît de nombreuses réformes sociales. L’excédent moyen des comptes courants des pays du Golfe devrait être proche de 10 % du PIB en 2022, soit près du double du niveau de l’année précédente, et devrait atteindre 7,8 % en 2023.

Contrairement à 2022, où les ratios d’endettement ont baissé de manière générale en Amérique Latine en raison de taux de croissance élevés, les perspectives sont plus mitigées pour 2023. Les ratios d’endettement devraient augmenter davantage au Brésil (+5,1%) et au Chili (+2,7%) et diminuer au Costa Rica (-1,9%) et en Équateur (-1,8%). Le risque politique reste fort au Brésil. Sur la Colombie, il est très probable que les catalyseurs positifs se matérialisent : abandon de l’interdiction des nouveaux contrats d’exploration pétrolière (le Président va augmenter les taxes sur cette industrie), récupération d’une partie des recettes de la réforme fiscale de 2022 et réduction des achats de terrains.

Source : Bloomberg

ACTIONS EMERGENTES : Peut-être encore trop tôt ?

Les actions émergentes ont subi de lourdes pertes en 2022, sous l’effet conjugué du resserrement monétaire, de l’appréciation du dollar américain, du ralentissement économique général et des conséquences de l’invasion russe en Ukraine.

La proactivité des banques centrales des pays émergents qui ont réagi très vite dès 2021, conjuguée à une inflation proche de son pic, pourrait faciliter le rebond des actifs des marchés émergents en 2023.

Un changement de sentiment et de dynamique de croissance est nécessaire et doit se matérialiser.

La Chine est une source potentielle de croissance en 2023. Les valorisations restent attrayantes, mais nous pensons que le principal soutien réside dans le pic de resserrement de la Fed. Après le pivot de la Fed, nous nous attendons à un rebond des actifs émergents. C’est à partir de ce moment que les actifs émergents affichent leurs meilleures performances historiquement.

Pour les marchés actions, avec des valorisations généralement inférieures aux moyennes historiques (sauf pour l’Inde), les catalyseurs que sont la fin de la politique Zero-covid et le pivot de la Fed seront bientôt réunis.

Les perspectives d’inflation aux États-Unis constituent l’élément central à considérer dans la trajectoire des actions émergentes. L’impact positif du pivot de la Fed ne se fera sentir que dans la seconde moitié de 2023. Nous maintenons une position prudente alors que nous entrons dans la première phase de 2023.

Sources : Bloomberg & Richelieu Gestion