SVB et CRÉDIT SUISSE sonnent-elles un coup d’arrêt à la normalisation des taux des banques centrales ?

Par Alexandre Hezez, Stratégiste Groupe

Edito

Dans tous les pays touchés par la crise, les autorités ont agi en urgence pour éviter que la situation ne s’aggrave. Aux États-Unis, le Trésor, la Fed et la FDIC sont intervenus rapidement. L’action quasi-instantanée de la Fed (1 journée contre 1 mois dans le cas Lehman), si elle montre que cette dernière prend la situation au sérieux, vise surtout à rassurer et éviter les phénomènes de contagion et de fuite généralisée des dépôts. Avec le soutien du gouvernement suisse et de la banque nationale suisse, UBS a décidé de racheter Crédit Suisse. Cela a permis d’une certaine manière de mettre un terme à la déroute de ce dernier et de restaurer la confiance vis-à-vis du système bancaire helvète. Une telle opération a été rendue possible grâce à une garantie publique du risque de défaillance, alors que la question reste de savoir si d’autres sauvetages seront nécessaires.

Le rachat en catastrophe de la banque suisse dimanche dernier par son principal concurrent, UBS, montre que le secteur financier reste exposé à la moindre défaillance d’un grand établissement, mais aussi la volonté des autorités de ne pas replonger dans une crise systémique.

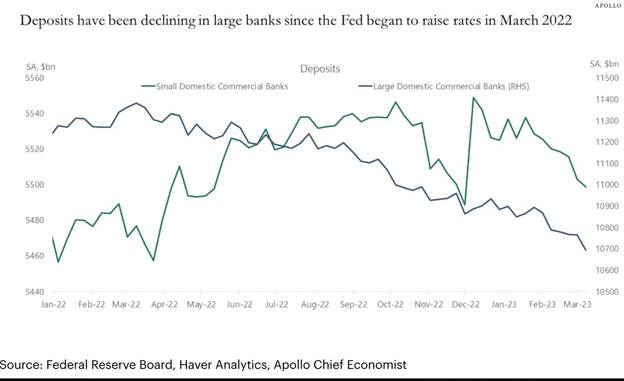

La crise n’est pas encore jugulée de l’autre côté de l’Atlantique, où les banques régionales restent attaquées par les crises de confiance des épargnants et des investisseurs. First Republic Bank, l’une des banques régionales américaines les plus sous pression, a perdu une grande partie de ses dépôts suite aux effondrements de la Silicon Valley Bank et de Signature Bank. Elle a reçu le soutien de 11 grandes banques américaines qui ont apporté 30 milliards de dollars de dépôts. US PacWest a vu sa base de dépôts fondre de 20 % depuis la fin de l’année dernière. Cette contraction est en grande partie due aux retraits de sociétés de capital-investissement, dont les dépôts ont chuté de 43 %.

Source : Twitter @Schuldensuehner

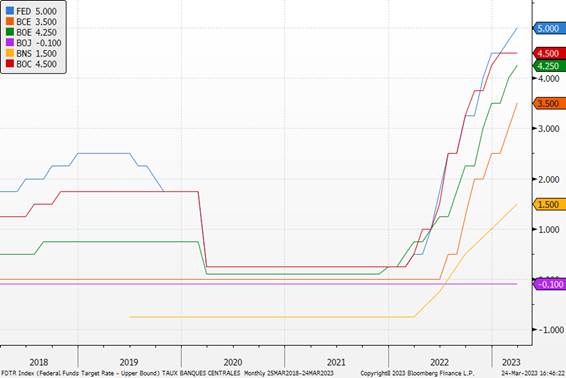

Les causes de la crise sont évidemment multiples aux États-Unis et en Europe. Les éléments de langage de Jerome Powell lors de sa dernière réunion tranchent avec le discours de la Banque nationale suisse (BNS). Jerome Powell a insisté sur l’incertitude qui prévalait pour la suite. Il considère que la crise actuelle autour des banques contribuera à resserrer les conditions de financement pour l’économie américaine. De son côté, le communiqué de la Banque nationale suisse tentait de circonscrire l’épisode : « Les mesures annoncées ce week-end (…) ont mis un terme à la crise ».

Du côté de l’Union européenne, le son de cloche reste le même. À l’instar de la BNS, la BCE a remonté ses taux comme prévu de 50 bps lors de sa dernière réunion de politique monétaire. La situation des banques européennes diffère de celles des banques américaines, pour une raison très simple qui est qu’elles ne sont pas soumises aux mêmes règles. Pour la BCE, les banques de la zone euro sont « résilientes ». Il est vrai que les règles appliquées en Europe ont été très durcies depuis la crise financière. Bâle III impose aux banques des règles de coussins de sécurité sur leurs liquidités à court et long terme, leurs trésoreries et leurs fonds propres. Rappelons que 400 groupes bancaires sont soumis à ces règles en Europe, et seulement treize aux États-Unis sur 5000 établissements.

Sources : LinkedIn

Nous rappelons que le ratio de couverture des liquidités (liquidity coverage ratio ou LCR) des banques européennes s’élève à 168 %, chaque banque étant à plus de 100 % (c’est-à-dire qu’elles couvrent leurs dépôts) ! Le financement affiche également une durée satisfaisante. Enfin, la situation en capital des banques européennes est très solide. Le risque de « deposit run », ou panique bancaire, est très faible ce qui immunise potentiellement les banques européennes. Le cas du cygne noir est toujours possible bien évidemment, mais cela ne nous semble pour le moment pas être une hypothèse. La forte position des banques européennes en matière de liquidités et la solvabilité de ces dernières ne sont pas remises en cause, minimisant de fait un accident tel que celui que nous avons connu aux États-Unis. SVB était très spécialisée et devait faire face à des problèmes spécifiques liés à l’instabilité de sa base de dépôts. Crédit Suisse était, depuis plus de deux ans, le maillon faible en Europe (cours de bourse divisé par trois avant les soubresauts sectoriels en deux ans) et subissait depuis plusieurs mois une crise de confiance sans précédent. Les banques européennes ont une structure complètement différente, tant du point de vue du financement que de celui des actifs. Il n’existe pas non plus de véritables banques européennes cotées « de petite capitalisation » ou « de niche ». Elles ont toutes tendance à être diversifiées et à disposer d’une large base de financement.

Sources : Bloomberg, Groupe Richelieu

Nous avons donc deux perceptions complètement différentes dans l’appréciation de la situation. Doit-on s’en inquiéter ? Les banques centrales sont-elles allées trop loin ? L’inflation est-elle l’enjeu principal ?

2008 et le spectre de Lehman Brothers sont évidemment dans tous les esprits, même si les situations de SVB et Lehman ne sont pas du tout comparables en termes de risque systémique. Les banques régionales sont petites en termes de bilan et ne proposent que des produits classiques (dits vanille), alors que Lehman était un acteur incontournable des produits structurés et de la titrisation de produits basés sur l’immobilier.

« History doesn’t repeat itself but it often rhymes ». Même si la crise bancaire fragilise les perspectives économiques et les marchés financiers, les outils et la réactivité ne sont pas de la même ampleur, compte tenu justement de l’expérience acquise depuis 2008. Les conséquences ont été durement vécues et tout sera mis en place pour éviter une crise de même ampleur.

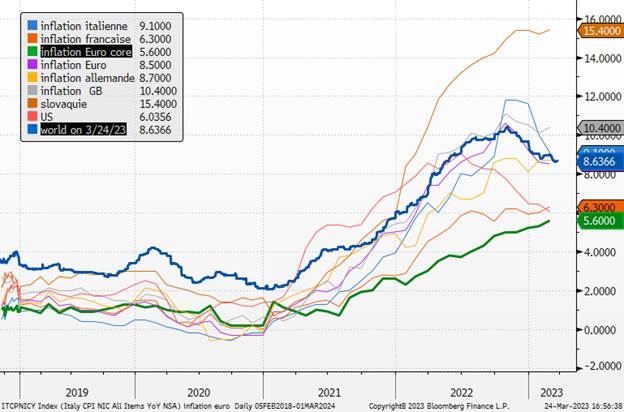

Une chose paraît certaine : l’impact sur la confiance et surtout la distribution de crédit devraient se détériorer. L’économie devrait rester résiliente notamment en zone Euro, grâce à l’épargne accumulée et évidemment à la Chine qui redémarre. Mais nous ne devons pas oublier ce pourquoi se battent les banquiers centraux depuis près de deux ans : l’inflation.

Le dilemme est encore plus délicat pour les prises de décision. Faut-il combattre l’inflation coûte que coûte et risquer potentiellement une déstabilisation du système financier ? Peut-on faire les deux à tout moment ?

La réponse a pour l’instant été donnée de part et d’autre de l’Atlantique. Le combat contre l’inflation est une priorité en Europe dans une économie qui n’est pas touchée par la crise bancaire. Aux États-Unis, le raisonnement est plus mesuré. La crise actuelle autour des banques contribuera à resserrer les conditions de financement pour l’économie américaine (ce qui réduit la nécessité de relever davantage les taux directeurs) donc pèsera sur la croissance et donc sur l’inflation.

Sources : Bloomberg, Groupe Richelieu

La réponse de confiance de la BCE doit-elle rassurer ? N’y a-t-il pas dans la zone Euro de maillon faible susceptible d’envoyer une onde de défiance ?

Certaines banques allemandes devront être surveillées mais nous pensons que la réaction des autorités sera du même acabit que celle de la BNS en forçant les rapprochements.

Il est important de souligner le danger potentiel d’une augmentation plus importante des taux d’intérêt par la Réserve Fédérale. Certes, la Fed ne peut pas relâcher sa vigilance en matière d’inflation, mais il est crucial de prendre en compte la crise bancaire actuelle et ses effets sur le marché du crédit. Dans ces circonstances incertaines, des hausses supplémentaires pourraient déjà être risquées et une augmentation plus importante pourrait aggraver la situation et mettre en péril la stabilité financière. Même du côté de l’Europe, il est essentiel de ne pas prendre de décisions hâtives et présomptueuses qui pourraient compromettre un équilibre encore fragile. Les contorsions nécessaires pour justifier un combat impérieux contre l’inflation ne sont pas confortables, et les risques encourus pourraient être considérables. Dans ces conditions, il est impératif que la Fed, en premier lieu, prenne des mesures prudentes et évite toute expérimentation hasardeuse qui pourrait entraîner des conséquences imprévues. La priorité doit être accordée à la stabilité financière et à la protection de l’économie dans son ensemble, plutôt qu’à une tentative de normalisation monétaire rapide et précipitée.

dans les années 70

Sources : Bloomberg, Groupe Richelieu

Nous avons la conviction que la Fed ne veut pas se mettre dans une situation qui l’amènerait à baisser ses taux trop rapidement et éviter l’écueil des années 70 avec trois vagues successives d’inflation de plus en plus incontrôlables, liées en partie à la fébrilité de son président de l’époque devant les conséquences économiques d’une politique restrictive. L’évolution de la crise bancaire restera donc centrale pour la Fed et la conduite de sa politique monétaire. Elle a déjà temporairement mis fin à son resserrement monétaire (Quantitative Tightening) !

Sources : Bloomberg, Groupe Richelieu

Suite aux derniers commentaires de Jerome Powell, nous nous attendons à une dernière hausse de taux de 25 bps en mai et à ce que le taux terminal atteigne 5,0-5,25 %. On a beaucoup parlé ces derniers mois d’un pivot de la Fed (souvent repoussé dans le temps) et c’est finalement un événement exogène (faillites de SVB et Signature Bank) qui pourrait le provoquer. Un durcissement des conditions de crédit bancaire serait l’élément qui pourrait contraindre la Fed à s’arrêter, voire revenir en arrière. La nouvelle variable qui va retenir l’attention est l’évolution des chiffres de prêts bancaires qui auront naturellement des effets sur l’inflation.

Sources : Bloomberg, Groupe Richelieu

La BCE ne renonce pas, pour l’instant, au resserrement de sa politique monétaire pour lutter contre l’inflation car elle doit rester crédible dans l’application stricte de son mandat. L’inflation n’est pas encore jugulée et l’effet SVB est encore minime, mais la situation actuelle montre et démontre que des hausses de taux rapides et puissantes peuvent amener des chocs sur les acteurs les plus fragiles. Rappelons-nous qu’en juillet 2008, Jean-Claude Trichet avait augmenté les taux en rappelant que l’inflation et les anticipations d’inflation constituaient le nœud du problème. Les prix à la consommation dans la zone euro avaient bondi de 4 % en juin 2008, du jamais vu en seize ans à l’époque. Ne soyons donc pas rassurés outre mesure par la confiance des membres de la BCE !

La période que nous vivons amène donc sans conteste non seulement une modification dans la politique monétaire future mais aussi une pression supplémentaire dans la crédibilité des banques centrales d’être garant d’une inflation maitrisée et d’une stabilité du système financier.

CONVICTIONS

POSITIONNEMENT PAR RAPPORT AUX CRITÈRES DE RISQUE

« Volatilité en vue dans les semaines et les mois à venir »

Dans notre publication du mois dernier, nous écrivions : « Ne pas prendre de risque avec l’inflation : prudence à court terme face aux doutes inflationnistes ». Au vu de ce qui s’est passé, notre prudence se justifie a posteriori… mais pour de mauvaises raisons. En effet, ce n’est pas l’inflation qui a semé le doute, mais un élément exogène, microéconomique, qui a déclenché une vague de panique : la faillite de SVB.

La crise bancaire est susceptible de peser sur l’économie, l’emploi et l’inflation, et met les banques centrales des pays développés dans une situation inconfortable. Leur jeu d’équilibriste entre inflation et croissance économique semblait fonctionner. Dorénavant, il faut compter sur un autre paramètre, la stabilité du système financier. L’ampleur de ces effets est incertaine. Les indicateurs des conditions financières se sont considérablement resserrés après les turbulences du marché, mais leur niveau est moins critique que lors de la crise du Covid. Ceci se produit à un moment où les conditions d’octrois de prêts sont déjà tendues, avec des coûts d’emprunt pour les entreprises et les ménages ayant beaucoup augmenté, ce qui accroît le risque de perception d’une récession économique.

Sources : Bloomberg & Richelieu Gestion

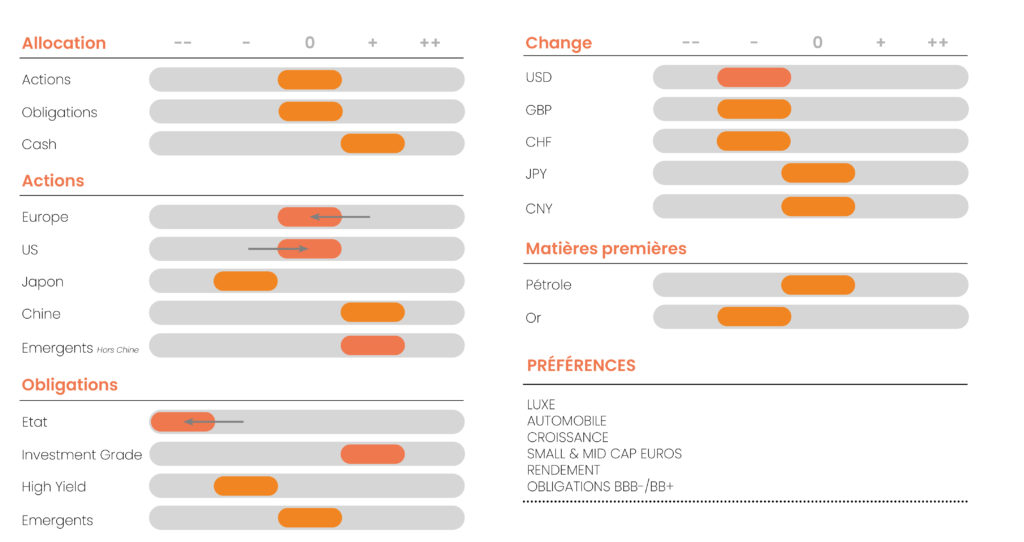

Au niveau des obligations

Nous entrons en terrain inconnu et nous nous attendons à ce que les banques centrales conservent une approche encore plus dépendante des données macroéconomiques, avec peu ou pas d’orientation stratégique. Cela continuera à maintenir une forte volatilité sur les marchés obligataires en fonction des publications. Les taux d’État ont largement profité du mouvement de panique et ont joué le rôle de valeur refuge dont ils avaient été absents en 2022. Les taux à 10 ans allemand et américain ont atteint respectivement 2,01 % et 3,37 %, ce qui semble exagéré, à défaut de penser que nous sommes dans un scénario de 2008 (cf. éditorial). Pour les taux souverains en Europe, les effets haussiers seront d’ailleurs doubles : alors que les gouvernements européens ont été appelés à engager un rééquilibrage de leurs finances publiques par la Commission européenne, les négociations sociales à venir seront probablement délicates et pourraient accroître la défiance sur les dettes souveraines des pays en proie à des tensions politiques et sociales.

Sources : Bloomberg & Richelieu Gestion

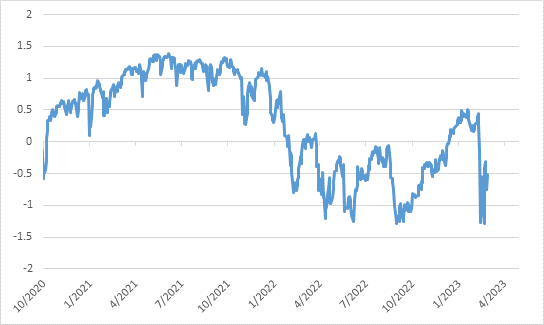

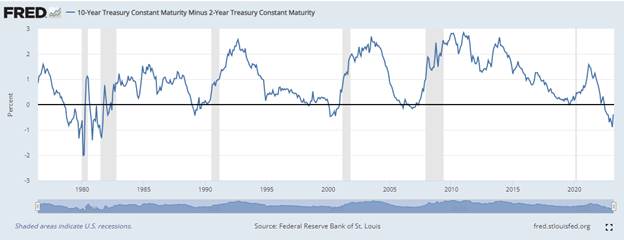

L’économie américaine pourrait voir des conditions de crédit plus strictes en raison des fondamentaux macroéconomiques actuels. Le marché des taux a considéré l’action du FOMC de ce mois comme une hausse accommodante. Cette interprétation accommodante s’est traduite par une baisse des taux à 2 ans et à 10 ans après les communications du FOMC, ce qui a entraîné une pentification de la courbe des taux américains. Le changement de rhétorique de la Fed et la possibilité que le resserrement du crédit remplace les hausses de taux signifient également que la courbe des titres américains aura dorénavant tendance à se pentifier plutôt qu’à s’aplatir (ou s’inverser!).

Sources : FED saint Louis, Groupe Richelieu

Même si nous pensons que la crise bancaire est de nature à mettre prochainement fin à la normalisation monétaire, les banques centrales maintiendront le niveau de taux atteint jusqu’en 2024 en vue de juguler l’inflation encore bien présente. Nous restons globalement neutres sur le segment obligataire. Certes, les taux de rendement restent attractifs, mais il convient d’être très sélectif dans son approche. La détérioration de l’accès au crédit devrait s’amplifier car l’environnement n’incite pas les banques dans leur ensemble à améliorer leur condition. Le contexte de taux plus élevés nous incite à conserver notre exposition à la dette d’entreprises bien notées sans rechercher des taux de rendement trop élevés. Les segments les plus risqués devraient souffrir dans ces conditions. Nous restons positionnés sur le segment BBB-/BB qui nous paraît le plus résilient. La liquidité reste bien rémunérée et permet d’être patient. Le nombre de faillites continue d’augmenter largement aux États-Unis.

Sources : Bloomberg & Richelieu Gestion

Ce phénomène est largement lié à la détérioration des conditions de crédit des sociétés les plus fragilisées au niveau de leur bilan, et devrait s’amplifier avec les déboires bancaires. L’affaire Crédit Suisse a mis en exergue les segments des obligations subordonnées bancaires AT1 en Europe, en ruinant les détenteurs de ces obligations au moment du rachat par UBS. C’est probablement un sujet majeur. La nouvelle leçon que nous avons apprise est que les actionnaires peuvent obtenir de l’argent pendant que les détenteurs d’AT1 sont anéantis. Le traitement suisse des AT1 est sans précédent et posera de sérieux doutes sur la classe d’actifs, augmentant les spreads. Nous sommes très surpris par l’absence de respect des priorités dans la séniorité des dettes, et nous pensons que cela pourrait rebattre les cartes sur l’évaluation de cette classe d’actifs. Nous restons dorénavant à l’écart et préférons nous focaliser sur des dettes dont la séniorité présente une opportunité compte tenu de la hausse des primes de risque sur le secteur.

Sources : Bloomberg, Groupe Richelieu

Au niveau des actions

Nous continuons cependant à prévoir une stabilité des bénéfices des entreprises mondiales cette année par rapport à 2022, avec des risques pointant vers une baisse des bénéfices. Cependant, nous devrions assister à une possibilité de hausse dans les multiples de bénéfices des actions en raison d’un affaiblissement des perspectives pour les taux directeurs des principales banques centrales. L’assouplissement de la liquidité des banques centrales devrait réduire le stress bancaire mais aura un impact limité sur les actions car les autres moteurs clés des actions, à savoir la croissance, les bénéfices et les rendements obligataires réels sont sous pression.

Paradoxalement en Europe, les marchés européens valorisent actuellement un soft landing mais les banques, quant à elles, se valorisent sur un scénario beaucoup plus dur auquel nous ne croyons pas à ce stade. L’épargne accumulée reste à des niveaux élevés et devrait contrebalancer le stress du consommateur. La BCE est dorénavant dans une situation plus inconfortable que la FED sur sa politique monétaire car les perspectives d’inflation sont loin d’être rassurantes et elle devra encore faire preuve de pugnacité malgré les turbulences. De plus, le climat social se tend en Europe. Au sein de plusieurs pays européens majeurs, des manifestations de grande ampleur s’étendent ces dernières semaines. Au Royaume-Uni, 2022 fut l’année ayant connu le plus de jours non travaillés pour cause de grève depuis 1989. Ce mouvement semble perdurer en 2023, où le début d’année est également marqué par des manifestations importantes. L’Allemagne semble également suivre cette voie, où la fin du mois marque le début d’un mouvement massif de grève appelé par le syndicat des transports. Enfin, les tensions sociales se poursuivent en France après l’adoption de la réforme des retraites. Ces mouvements sociaux surviennent à la suite de la persistance du phénomène inflationniste et pourraient l’entretenir via des effets de second tour salariaux, ce qui obligerait la BCE à réagir plus fortement que prévu. Nous dégradons à neutre cette zone géographique. En ce qui concerne le secteur bancaire, nous étions largement surpondérés en début de mois. L’épisode SVB puis Crédit Suisse nous a incités, à court terme, à être un peu plus prudents. En effet, même si le secteur reste très résilient en Zone Euro, des attaques sur les éléments les plus fragiles sapant la confiance et provoquant une défiance ne sont pas à écarter. Les réponses à cette crainte viendront rapidement et nous préférons être patients. Nous sommes neutres sur le secteur compte tenu des perspectives de croissance et de la distribution de dividende (et les rachats d’actions) qui ne sont à ce jour pas remises en cause.

Le durcissement des conditions d’octroi de crédit, l’élargissement des spreads de crédit, des perspectives de croissance économique plus faibles et un potentiel pic sur les rendements obligataires sont autant d’éléments qui militent pour s’exposer à la croissance défensive. À l’image de ce que nous écrivions depuis plusieurs mois sur le crédit, nous restons absents des entreprises dont le bilan est fragile compte tenu de leur dette.

Sources : Bloomberg, Groupe Richelieu

En ce qui concerne les États-Unis, au cœur de la tempête bancaire, ils restent fragilisés. Cependant, les récents événements ont démontré la capacité de pragmatisme de la Fed. Les événements récents sont de nature à accélérer la désinflation sur le logement dans son ensemble et donner une plus grande latitude. Une politique sans précédent risque toujours d’avoir des conséquences inattendues. Le processus de normalisation économique après un arrêt de l’économie mondiale n’allait pas être facile ou sans heurts, et les pressions récentes sont un effet collatéral du resserrement très rapide de la banque centrale au cours de l’année écoulée. En fait, cela fait juste un an que la Fed a commencé à relever ses taux, et nous savons que le resserrement de la Fed a un effet décalé sur l’économie. Le resserrement record de l’année dernière, qui s’est réellement accéléré à la mi-2022, met en évidence les faiblesses de l’économie. L’objectif de la Fed, qui est de faire baisser l’inflation (en réduisant la demande/croissance par le biais de taux d’intérêt plus élevés), est désormais pris en compte par les investisseurs.Toutefois, un point positif pour les actions reste que le marché se charge du resserrement pour la Fed en ce moment même, en avançant le calendrier de la fin du cycle de resserrement de la Fed. Et un marché qui a été très sensible à la politique de la Fed pourrait trouver du soutien dans une politique plus souple à l’avenir. Elle devrait être la première des grandes banques centrales à atteindre le « fameux point pivot ».

Sources : Bloomberg, Groupe Richelieu

Il est important de noter que les prévisions d’inflation à 5 et 10 ans ont récemment baissé pour se situer entre 2 et 2,5 %, ce qui incite à se tourner vers les multiples de bénéfices (PER) plus élevés. Nous rééquilibrons notre vue entre l’Europe et les États-Unis. Malgré la très bonne performance récente des valeurs technologiques, nous pensons qu’il faut orienter son portefeuille vers les grandes entreprises de croissance défensives et d’innovation. Ces dernières ont l’avantage de présenter des bilans sains. La fragilité du marché vient principalement des investisseurs « retail » avec 1,7 trillion de dollars de collecte entre début 2020 et mi-2022 (ils détiennent 38 % de la cote américaine), ce qui reste un doute sur les flux.

Sources : Bloomberg, Groupe Richelieu

Marchés émergents

C’est dans les pays émergents que les investisseurs trouveront la meilleure valeur, les perspectives de croissance économique les plus dynamiques et les conditions d’accès aux liquidités les plus favorables. De plus, l’inflation recule grâce au resserrement monétaire rapide et précoce mené par les banques centrales des marchés émergents. La force d’achat des consommateurs chinois est également remarquable. En considérant qu’ils auront besoin de deux ans pour dépenser les économies amassées durant la pandémie, cela représenterait une hausse annuelle de la consommation de 6 %, selon les experts. Un tel phénomène entraînerait une augmentation de la demande pour les produits importés et un essor du tourisme chinois, deux éléments bénéfiques pour les économies asiatiques en particulier, qui pourraient figurer parmi les principaux gagnants.

Sources : Bloomberg, Groupe Richelieu

Notre position est favorable aux actions des marchés émergents et de la Chine en particulier. Les actions chinoises apparaissent particulièrement attrayantes en raison de leur récente correction, même si une décote par rapport aux actions mondiales est justifiée en tenant compte des risques géopolitiques et réglementaires propres à la Chine. Les performances seront portées par les bénéfices des entreprises. En tant que principale exportatrice de matières premières, l’Amérique latine se révèle être une alternative pour les pays importateurs alors que la guerre ravage l’Ukraine et paralyse les activités russes. La reprise économique en Chine, qui est un importateur et partenaire commercial clé de la région, bénéficiera grandement aux activités économiques en Amérique latine. Parallèlement, les tensions politiques entre la Chine et les États-Unis offrent l’opportunité à d’autres nations de revenir sur le devant de la scène internationale. En plus des conséquences persistantes de la pandémie, ces tensions ont conduit à une restructuration des chaînes d’approvisionnement, favorisant cette zone. De plus, la majorité des banques centrales de ces pays ont prouvé leur aptitude à contrôler efficacement l’inflation. Tandis que le durcissement monétaire se poursuit (pour l’instant !) dans les pays développés, certains pays affichent des signes de ralentissement et devraient être parmi les premiers à entamer un cycle de réduction des taux d’intérêt, et ce à partir de niveaux actuellement très élevés. Après une forte appréciation en 2022, le dollar américain est désormais sur une trajectoire plus stable voire baissière, car l’essentiel du cycle de hausses des taux de la Fed est acté. Cette tendance profite aux pays émergents, ainsi qu’au différentiel de croissance économique.

Change

Sur le marché des changes, la déclaration du FOMC et la conférence de presse en fin de mois ont été globalement négatives pour l’USD. La dépréciation a été généralisée, la plupart des devises du G10 et des pays émergents ayant enregistré une hausse nette. Le changement d’orientation du communiqué, qui est passé de « des augmentations continues… seront appropriées » à « un certain renforcement supplémentaire de la politique pourrait être approprié », a semblé être le principal catalyseur initial. Dans l’ensemble, nous continuons de penser que les monnaies seront récompensées si les banques centrales maintiennent leur détermination à lutter contre l’inflation. En ce qui concerne l’euro, le président de la Fed ne s’est pas montré aussi vindicatif que Christine Lagarde l’avait été il y a une semaine quant à sa détermination à tout faire pour sauver le secteur bancaire si nécessaire, mais surtout quant à sa confiance en la résilience du secteur bancaire. La BCE sera moins timorée dans sa lutte contre l’inflation et devrait continuer à augmenter ses taux d’intérêt. Nous restons donc positionnés en faveur de l’euro face à la devise américaine.