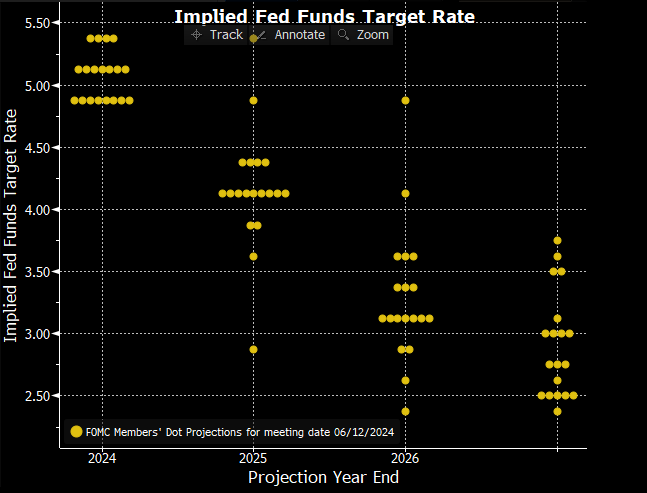

La réunion de la Fed a débouché sur un statu quo. La surprise pourrait apparaitre hawkish pour le dot plot avec une projection médiane d’une seule baisse pour 2024, au lieu des deux. J Powell a néanmoins mitiger le message avec lors de la conférence de presse. La plupart des responsables ont prévu qu’ils pourraient baisser les taux une ou deux fois lors des quatre réunions restantes de cette année, suggérant un début de réductions pas avant septembre, même après qu’un rapport sur l’inflation plus tôt dans la journée ait suggéré que les pressions sur les prix s’étaient modérées le mois dernier.

Globalement, l’institution conserve un message de prudence et de patience avant de pouvoir commencer à baisser les taux directeurs, tant qu’ils n’auront pas suffisamment confiance dans la capacité de l’inflation à revenir durablement vers la cible de 2%.

Source : Bloomberg

«L’inflation a diminué au cours de l’année écoulée mais reste élevée. Ces derniers mois, les progrès supplémentaires en direction de l’objectif d’inflation de 2% du comité [de politique monétaire] ont été modestes», a noté l’institution

Le ralentissement en début d’année de la tendance désinflationniste les a conduits à considérer que le retour à la norme « prendra plus de temps ». L’approche du président de la Fed pourrait être résumée par la phrase « Faites confiance, mais vérifiez ». Il a utilisé le mot « confiant » ou « confiance » 20 fois lors d’une conférence de presse.

Source : X

Dans ce contexte, les membres de la Fed ont ajusté leurs projections des taux directeurs dans un sens plus prudent qu’en mars dernier, en ne tablant plus que sur une baisse cette année, puis quatre en 2025. Jerome Powell a indiqué que les projections associées sur l’inflation étaient volontairement « conservatrices ».

Taux Fed Futures

Source : Bloomberg

Compte tenu du fait que le président de la Fed a reconnu qu’il avait fallu trois chiffres consécutifs mal orientés pour les faire changer d’état d’esprit au début de l’année, il parait probable qu’il faudra une tendance au moins similaire dans le sens inverse pour les rassurer de nouveau afin de s’orienter vers la baisse des taux directeurs. La Fed est dans un dilemme. Elle attend d’avoir des preuves plus convaincantes. Mais cela augmente le risque qu’il soit trop tard pour éviter une récession plus grave de l’emploi au moment où ils voient cette preuve, un point que Powell a reconnu mercredi. « Nous comprenons parfaitement que c’est le risque — et ce n’est pas notre plan d’attendre que les choses se brisent puis d’essayer de les réparer », a déclaré Powell. L’alternative pour la Fed est d’attendre de voir plus de faiblesses économiques avant d’initier des réductions de taux.

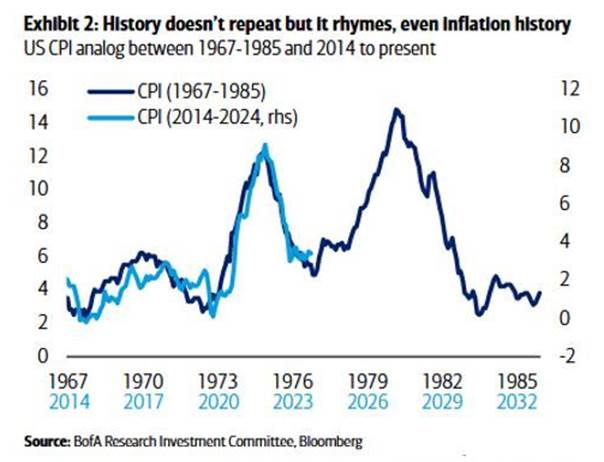

La décision de baisser les taux serait « conséquente » car elle pourrait déclencher des rallyes substantiels sur les marchés qui stimuleraient les dépenses et les investissements donc l’inflation… Encore une fois… éviter les années 70…

Nous pensons que la désinflation reprendre grâce à une moindre pression de l’immobilier au sens large même si elle reste à un niveau élevé. De nombreux indicateurs plaident pour un reflux progressif des tensions inflationnistes ( emploi, Consommation)

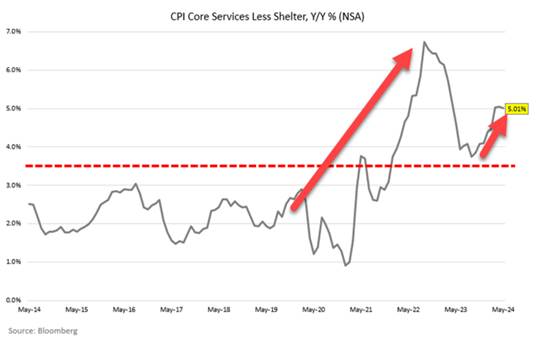

L’inflation sous-jacente passe de 3,6 à 3,4%, avec une variation mensuelle de +0,16% (la plus faible progression depuis quasiment 3 ans !). La variation 6 mois annualisée du core CPI baisse un peu à 3,7%, ce qui reste élevée. Le « supercore » (services hors logement) ralentit un peu, à +4,3% en glissement annuel, contre 4,5% en avril.

Le dernier rapport sur l’inflation est très clairement une bonne nouvelle pour la Fed. Alors que l’année 2024 avait mal commencé, avec les 4 premiers rapports d’inflation qui avaient été moins bons que prévu, le rapport d’avril, conforme aux attentes, et celui de mai, meilleur que les attentes, vont pouvoir faire renaître les discussions sur les baisses de taux de la Fed.

«Quasiment personne ne s’attendait à un aussi bon rapport sur l’inflation aujourd’hui», a salué Jerome Powell.

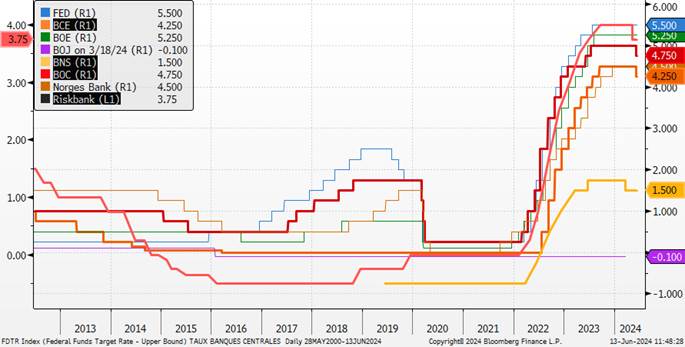

La Banque centrale européenne et la Banque du Canada ont réduit les taux d’intérêt la semaine dernière et ont indiqué que des réductions supplémentaires étaient possibles même si l’inflation reste au-dessus de leurs objectifs — car elles s’attendent à ce que l’inflation continue de baisser. « Globalement, notre confiance dans la voie à suivre, parce que nous devons être tournés vers l’avenir, a augmenté au cours des derniers mois », a déclaré la présidente de la BCE, Christine Lagarde, la semaine dernière.

Taux des principales banques centrales

Sources : Bloomberg, Groupe Richelieu

Mais les États-Unis sont, pour l’instant, dans une position différente. La croissance est plus forte et la politique monétaire stricte pourrait se transmettre plus lentement à l’économie. Le système financier américain repose moins sur les prêts bancaires qu’auparavant. De nombreux propriétaires sont protégés contre les augmentations rapides des taux de 2022 et 2023 parce qu’ils ont verrouillé des taux ultra-bas sur des prêts hypothécaires à taux fixe sur 30 ans.

Dans ce contexte, nous considérons qu’il faudra attendre le mois de septembre pour avoir réuni suffisamment d’indicateurs pour baisser les taux directeurs. Nous restons dans notre scénario de 1 voire 2 baisses cette année (la deuxième en décembre)

La poursuite d’une rechute graduelle de l’inflation, favorisée par un tassement de la croissance américaine, permettra de rassurer les investisseurs puis les membres de la Fed, ce qui engendra une poursuite de la rechute des taux souverains et du dollar au deuxième semestre (si les risque politique en Europe se dissipe d’ici là).