Le pivot global des banques centrales vers les réductions de taux ne sera pas complet sans la Fed, et, d’après les récents discours des membres du FOMC, il y a toujours un désir d’attendre et de recueillir plus de données aux États-Unis.

- États-Unis : la désinflation reprendra au fur et à mesure que la dynamique de croissance s’affaiblit

- Europe : La France et l’Allemagne pénalisent le reste

- Japon : la baisse du yen doit être endiguée

- Pays émergents : le rebond chinois ne rassure pas

États-Unis : la désinflation reprendra au fur et à mesure que la dynamique de croissance s’affaiblit

L’économie américaine montre de plus en plus de signes de faiblesse. Au mois de mai, les ventes au détail ont à peine progressé après leur chute d’avril. Les ménages sont confrontés non seulement à un ralentissement de leurs revenus qui ne bénéficient plus du soutien de la politique budgétaire, mais aussi à un marché du travail qui se détériore peu à peu. La bonne nouvelle reste que cet affaiblissement de la demande devrait favoriser le reflux de l’inflation.

Ventes au détail sur longue période

Même si les membres de la Fed se montrent encore prudents, échaudés par les statistiques d’inflation trop élevées du début d’année, certains commencent à estimer qu’une poursuite de la dynamique actuelle ouvrira la voie à une baisse des taux directeurs dans l’année. Adriana Kugler (membre du FOMC) a déclaré qu’une baisse des taux directeurs plus tard cette année pourrait être appropriée.

Pour sa part, A. Musalem (nouveau président de la Fed de St Louis) a jugé qu’il pourrait falloir attendre plus longtemps, des mois voire des trimestres, avant que la Fed ne soit dans une situation adéquate pour baisser ses taux directeurs.

La réunion de la Fed du mois de juin a débouché sur un statu quo. Globalement, l’institution conserve un message de prudence et de patience avant de pouvoir commencer à baisser les taux directeurs, tant qu’elle n’aura pas suffisamment confiance dans la capacité de l’inflation à revenir durablement vers la cible de 2%.

Inflation US

Sources : X, Wall Street Journal

Dans ce contexte, les membres de la Fed ont ajusté leurs projections des taux directeurs dans un sens plus prudent qu’en mars dernier, en ne tablant plus que sur une baisse cette année, puis quatre en 2025.

Jerome Powell a indiqué que les projections associées sur l’inflation étaient volontairement « conservatrices ». La Fed est dans un dilemme. Elle attend d’avoir des preuves plus convaincantes. Mais cela augmente le risque qu’il soit trop tard pour éviter une récession plus grave de l’emploi au moment où ils voient cette preuve, un point que Powell a reconnu mercredi. « Nous comprenons parfaitement que c’est le risque — et ce n’est pas notre plan d’attendre que les choses se brisent puis d’essayer de les réparer », a déclaré Powell.

L’alternative pour la Fed est d’attendre de voir plus de faiblesses économiques avant d’initier des réductions de taux.

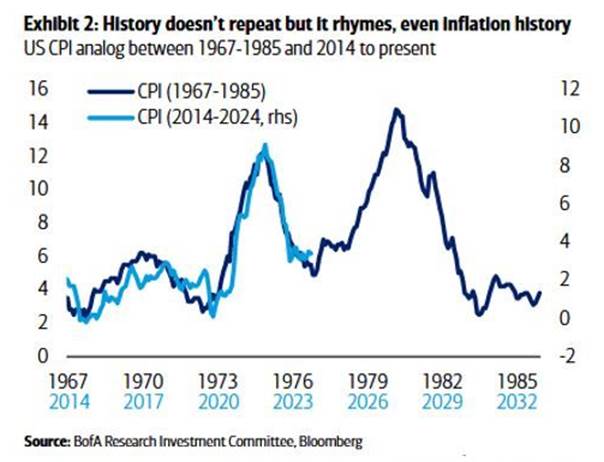

La décision de baisser les taux serait « conséquente » car elle pourrait déclencher des rallyes substantiels sur les marchés qui stimuleraient les dépenses et les investissements donc l’inflation… Encore une fois… Éviter les années 70…

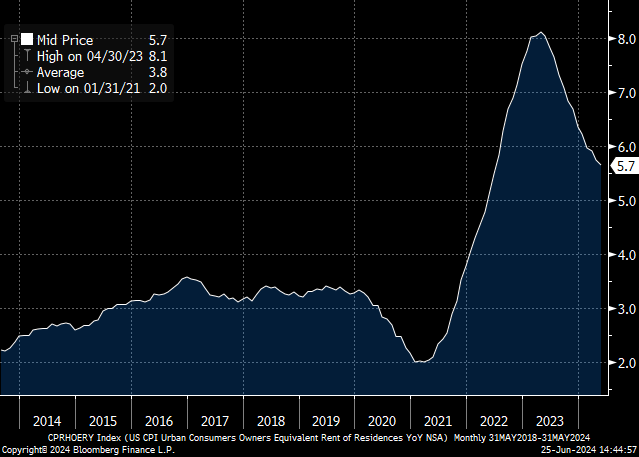

L’immobilier commence à se stabiliser en termes de dynamique des prix. La série de loyers unifamiliaux CoreLogic est en hausse de 3% en avril, largement conforme à la tendance prépandémique. Les maisons individuelles (sans murs mitoyens) se maintiennent à 3,3 % en avril (vs 3,4 % en mars, +3,4 % en février, +2,6 % en janvier).

Nous pensons que la tendance du PIB réel des États-Unis est d’environ 2 %. Même si la richesse totale des ménages est proche d’un niveau record (voir édito du mois de mai), les récentes augmentations des taux de défaillance des cartes de crédit et des prêts automobiles, les taux d’intérêt plus élevés pour les emprunteurs et les signaux de dépenses plus faibles en avril et mai ont suscité des inquiétudes quant à la santé financière des consommateurs américains, en particulier parmi les ménages à faible revenu.

L’inflation devrait donc se mesurer sous l’effet d’une modération (au mieux) de la croissance et d’un impact immobilier moins présent au deuxième semestre. Toute confirmation de faiblesse sur le marché du travail américain pourrait également faire pencher la balance vers des réductions de taux de la Fed rapidement. Les lectures de l’inflation restent critiques. Nous pensons que quelques mois supplémentaires devraient suffire à valider que la « dernière ligne droite » de cette lutte contre l’inflation progresse de manière acceptable aux États-Unis. Nous estimons qu’elle aura lieu en septembre et sera suivie d’une autre en décembre, ce qui pèsera sur les taux souverains américains.

Inflation sur les loyers US

Source : Bloomberg

Europe : La France et l’Allemagne pénalisent le reste

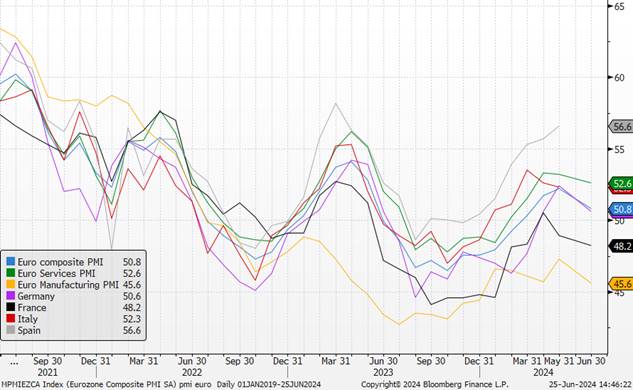

L’économie européenne a marqué le pas en juin selon les indices PMI avec une rechute notable de l’indice global à 50,8 vs 52,2 en mai. Le détail des données par pays montre toutefois que l’essentiel de la baisse est lié à l’Allemagne et à la France. L’industrie de la première peine à repartir de l’avant dans un contexte de demande encore faible et avec des incertitudes fortes autour d’un risque de guerre commerciale avec la Chine. Pour la seconde, la dégradation découle avant tout du contexte politique. Les élections anticipées réduisent fortement la visibilité.

PMI en Zone Euro

Sources : Bloomberg, Groupe Richelieu

Cette déception s’explique à la fois par la faiblesse de la composante des services (52,6 vs 53,4 attendu) et celle de l’industrie, mais les données nationales montrent que ce sont surtout la France et l’Allemagne qui pénalisent la zone euro, chacune pour des raisons distinctes.

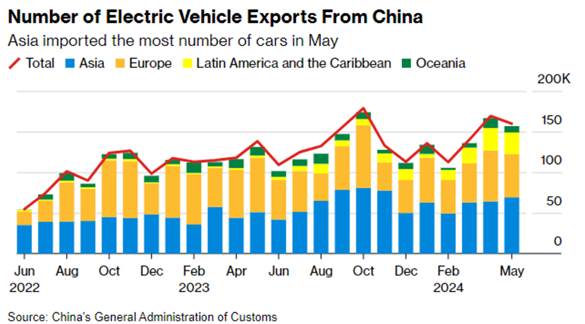

En Allemagne, c’est toujours l’industrie qui est à la peine et plonge encore davantage en territoire de contraction, pénalisée par la baisse de la demande. Très dépendante de la Chine, le regain de tensions commerciales entre l’UE et l’Empire du Milieu a probablement accentué l’incertitude des chefs d’entreprises allemands. À la suite de la décision européenne d’instaurer des taxes supplémentaires contre les importations de véhicules électriques chinois à partir de début juillet, Pékin a répliqué en menaçant de faire de même contre plusieurs produits, et notamment les voitures thermiques dont la cylindrée est importante. Les deux parties auraient repris les négociations pour trouver une issue favorable et éviter de nouveaux droits de douane, mais l’issue reste encore incertaine alors que Pékin souhaite d’abord que Bruxelles renonce à appliquer les siens sur les véhicules électriques.

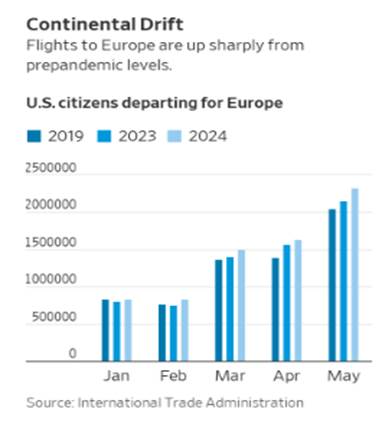

Les événements politiques n’affectent pas nos perspectives de rebond de la croissance européenne sur la fin d’année. En termes de consommation, la hausse des salaires, combinée à une baisse de l’inflation, devrait profiter au pouvoir d’achat. De plus, le dollar fort et une puissante reprise post-Covid ont permis à des millions d’Américains qui auraient passé leurs vacances aux États-Unis avant la pandémie de découvrir qu’ils pouvaient désormais se permettre des vacances somptueuses en Europe. Certains Américains viennent dorénavant en Europe pour assister au concert de Taylor Swift ! Le tourisme génère désormais un cinquième de la production économique de Lisbonne et soutient un emploi sur quatre.

Japon : la baisse du yen doit être endiguée

La BoJ continue de durcir le ton et le résumé des avis du dernier CPM dénote vis-à-vis d’un message initialement perçu comme très dovish.Les « opinions » des membres de la Banque du Japon lors de la dernière réunion du 14 juin ont confirmé la volonté croissante de normaliser la politique monétaire via une nouvelle hausse du taux directeur, laquelle pourrait avoir lieu lors de la prochaine réunion de juillet.

L’augmentation des pressions inflationnistes, en lien avec la boucle prix-salaire vertueuse, reste en effet la principale inquiétude pour la plupart des membres alors que la faiblesse du Yen pourrait amplifier les risques haussiers sur l’inflation. À ce titre, le vice-ministre des finances, M. Kanda, a déclaré que les autorités japonaises sont prêtes à intervenir sur le marché des changes en cas de mouvements excessifs du Yen. La demande domestique reste atone en raison d’une consommation qui souffre de la vigueur de l’inflation. Cette situation devrait s’améliorer progressivement, les hausses de salaires permettant aux Japonais d’améliorer leur pouvoir d’achat.

Par ailleurs, l’augmentation des rémunérations devrait favoriser la formation d’une boucle prix-salaire qui prendra le relais des chocs inflationnistes passés dont l’effet se dissipe progressivement. L’inflation sera également soutenue par la disparition des mesures qui avaient été prises par le gouvernement pour limiter les hausses de certains prix pour les ménages.

Sources : BNN Bloomberg, X

Pays émergents : le rebond chinois ne rassure pas

La mise en œuvre de nombreuses mesures budgétaires et monétaires a permis d’éviter une aggravation du ralentissement économique et conduit à un rebond de la croissance en début d’année. Mais les marges de manœuvre s’épuisent alors que ni l’État ni la banque centrale ne souhaitent aller vers un soutien massif qui permettrait à la croissance de poursuivre sur sa lancée. La multiplication des mesures de soutien ces derniers mois a permis d’éviter à l’économie chinoise de s’affaiblir, mais une partie de la stratégie s’appuyant sur la demande étrangère, le rebond est à risque.

Les statistiques économiques publiées en Chine témoignent une nouvelle fois d’un mois mitigé pour l’activité chinoise. Si les ventes au détail repartent légèrement de l’avant, les autres statistiques sont moins favorables, à l’image du ralentissement de la production industrielle et des investissements.

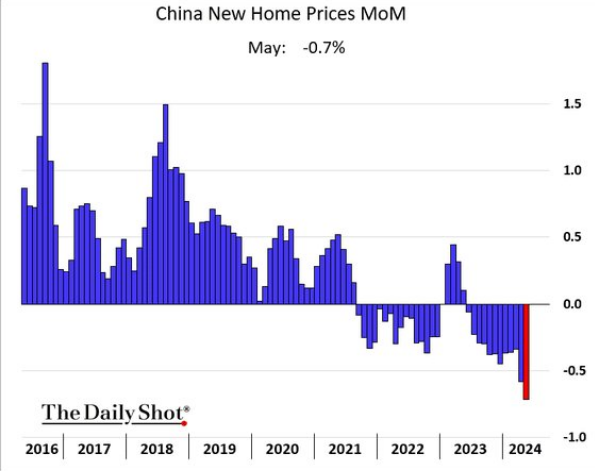

Le secteur de l’immobilier reste toujours en crise, à l’image de la poursuite de la chute de l’investissement immobilier, d’autant que les prix des logements neufs et anciens continuent de baisser. Les autorités ont annoncé le mois dernier des mesures visant à soutenir le marché immobilier (assouplissement des conditions de crédit pour les primo-accédants, acquisition de logements par les gouvernements locaux).

La banque centrale chinoise a, pour le dixième mois consécutif, laissé inchangé son taux préférentiel pour les prêts à moyen terme à 2,5 %, alors que la préservation des marges d’intérêt sous pression des banques et la faiblesse du yuan (à 7,256 USD/CNY ce matin) apparaissent devenir la priorité de la banque centrale (PBoC) au détriment de la nécessité de diminuer les coûts d’emprunt.

Compte tenu des fragilités structurelles de l’économie chinoise (crise immobilière, dégradation de la confiance des ménages, endettement public et privé, trappe à liquidité, faiblesse démographique), le rebond de la croissance de l’empire du Milieu restera modeste cette année.

Sources : Bloomberg, Groupe Richelieu

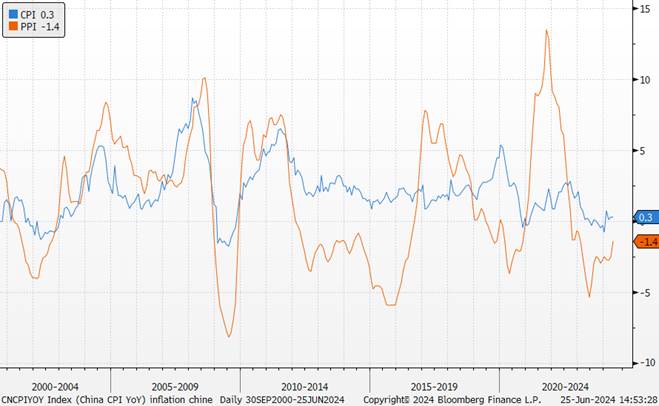

L’inflation chinoise est restée stable, signe d’une demande domestique encore faible. Si la baisse des prix à la production (PPI) est moins marquée à la faveur notamment de l’appréciation de certains métaux, il s’agit du 20e mois consécutif de déflation.

La période de faible inflation que connaît la Chine témoigne des difficultés et de la confiance dégradée des consommateurs chinois en raison de la crise immobilière. De plus, après les États-Unis, ce sont les Européens qui s’apprêtent à mettre en place des barrières douanières sur les voitures électriques. Face à cette offensive, la Chine devrait riposter alors que des enquêtes ont d’ores et déjà été lancées, notamment sur les spiritueux, et une menace avait été faite sur de possibles droits de douane sur les véhicules « puissants » exportés par l’Europe vers la Chine.

Inflation en Chine

Source : Bloomberg

En ce qui concerne les autres pays émergents, une amélioration du cycle industriel s’opère, comme en témoigne le retour en territoire d’expansion des indices PMI en raison de la reprise de la demande mondiale et de l’assouplissement monétaire.

Cette tendance positive devrait graduellement se prolonger en 2024. La rechute de l’inflation renforce le pouvoir d’achat et donc la demande domestique. Les économies émergentes profiteront du rebond de la demande de matières premières, de l’amélioration de la consommation, mais également, en lame de fond, de l’assouplissement monétaire en cours. Les conditions financières s’étaient nettement durcies de fin 2021 à mi-2023. Face au ralentissement de l’inflation, certaines banques centrales ont déjà engagé la phase de baisse des taux directeurs.

Indicateurs économiques avancés en Inde

Source : Bloomberg