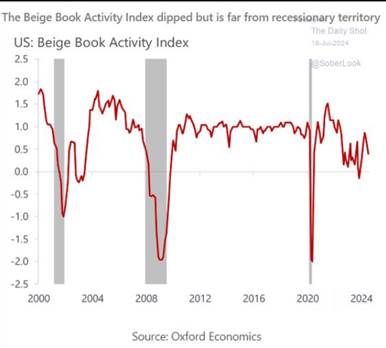

L’activité économique américaine poursuit son ralentissement. Le Beige Book de la Fed, qui présente l’évolution de l’économie dans les 12 districts des Fed régionales, a indiqué que l’activité avait stagné voire baissé dans 5 districts (soit 3 de plus que lors de la dernière publication).

La phrase du beige book « Les attentes concernant l’avenir de l’économie sont celles d’une croissance plus lente au cours des six prochains mois en raison de l’incertitude liée aux prochaines élections, à la politique intérieure, aux conflits géopolitiques et à l’inflation » résume la situation actuelle et l’état d’esprit de la FED.

Commentaires du livre beige

Source : FOMC

Les prix et les salaires continuent également d’évoluer modestement, de même que l’emploi alors que certains districts indiquent une légère amélioration des conditions de l’offre de main-d’œuvre, la rotation de la main-d’œuvre ayant diminué, selon le rapport, ce qui a réduit la demande pour trouver de nouveaux travailleurs. Les entreprises anticipent la poursuite du ralentissement de leur activité au cours des 6 prochains mois.

C. Waller, membre du comité de politique monétaire, a reconnu que les récentes statistiques économiques favorisaient un atterrissage en douceur de l’économie, ce qui rapprochait la Fed d’une baisse des taux directeurs.

Sources : X, Bloomberg (cliquez ici)

J. Williams (Fed de New York) a déclaré que la Fed disposera de davantage de données d’ici sa réunion du 18 septembre pour s’assurer du retour de l’inflation vers la cible de 2%.

T. Barkin (Fed de Richmond), membre votant au FOMC cette année, a indiqué que la Fed suivait de près l’évolution du taux de chômage. Pour l’instant, les entreprises hésitent à licencier du personnel et certains secteurs manquent encore de main-d’œuvre tout en testant encore leur pouvoir de fixation des prix. Il indique que ce n’est pas une situation permanente et que » nous sommes clairement à la fin de la période d’inflation. »

Sources : X, forexlive (cliquez ici)

De manière générale, les membres de la Fed réitèrent néanmoins la nécessité de patienter davantage pour constater l’évolution favorable des statistiques avant de procéder à une baisse. Nous ne nous attendons pas à ce que la Fed abaisse les taux d’intérêt lors de sa prochaine réunion fin juillet. La question la plus importante pour cette réunion est de savoir dans quelle mesure les responsables préparent le terrain pour une baisse en septembre.

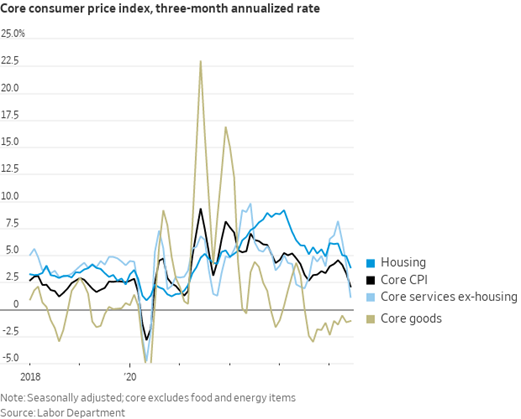

Ce constat vient confirmer les derniers chiffres sur l’inflation américaine. Les prix ont largement diminué au deuxième trimestre et étaient en deçà des attentes des économistes, contrairement aux trois premiers mois de l’année, où l’inflation était étonnamment vigoureuse. Nous pensons que cela représente un facteur de confiance pour la Fed. Le rapport laisse la porte grande ouverte à une baisse des taux d’intérêt en septembre. Ce constat conforte selon nous l’hypothèse d’une baisse de 25 pb des taux directeurs de la Fed en septembre, une éventualité à laquelle les membres de la Fed semblent de plus en plus favorables. Nous pensons que cela représente un facteur de confiance pour la Fed. Le rapport laisse la porte grande ouverte à une baisse des taux d’intérêt en septembre. Jérôme Powell, a préparé le terrain pour une baisse en suggérant que le marché du travail ralentit d’une manière qui a diminué une source majeure d’inflation et des risques de faiblesse supplémentaire indésirable.

L’inflation du logement, qui reflète le coût de la location et représente environ un tiers de l’IPC, a maintenu les prix globaux élevés. Nous anticipons cette inflation diminuerait parce que les loyers des nouvelles unités de logement ont diminué pendant 1 an et demi. Mais le chiffre reflète souvent les conditions du marché avec plusieurs mois de décalage. Le dernier rapport semble fournir une confirmation bienvenue que les indicateurs officiels de l’inflation captent cette baisse.

Inflation US sur 3 mois glissants

Source : WSJ

L’exemple de PepsiCo est notoire. Les dirigeants de PepsiCo, qui ont également annoncé leurs résultats trimestriels, ont indiqué que les consommateurs fatigués par l’inflation réduisent leurs dépenses. Au cours des dernières années, même si les prix montaient en flèche, de nombreux consommateurs continuaient d’acheter des friandises abordables comme les Doritos et les Lay’s au lieu de faire des folies plus coûteuses telles que des restaurants, des concerts ou des voyages. Mais maintenant, ils limitent leurs dépenses dans tous les domaines.

Marques de PepsiCo

Source : X

Il y avait des signes que l’économie avait ralenti, pas suffisamment pour provoquer des craintes de récession, mais assez pour susciter un changement de ton de la part de la Fed. Les responsables essaient d’équilibrer le risque de réduire les taux trop tôt et de permettre à l’inflation de persister avec le risque d’attendre trop longtemps et de causer des dommages inutiles au marché de l’emploi.

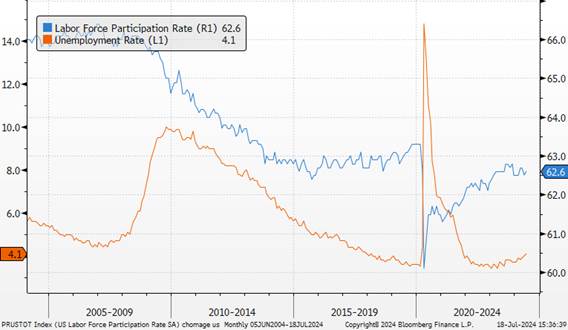

Taux de chômage et taux de participation

Sources : Bloomberg, Groupe Richelieu

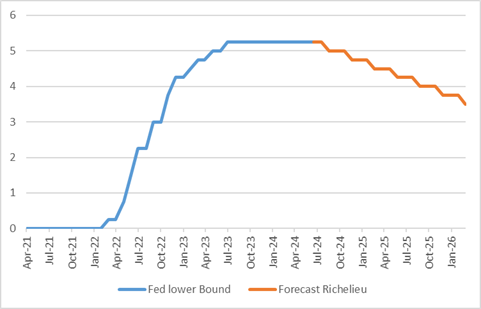

Le consommateur américain a été un moteur de croissance pendant des années. Avec de petites fissures dans les données du marché du travail américain maintenant (par exemple, le taux de chômage américain passant à 4,1% en juin), il est logique que la trajectoire des dépenses ait quelque peu ralenti. Mais tant que les petites fissures du marché du travail ne deviennent pas de grandes fissures, il reste un soutien fondamental pour les dépenses. Pour l’instant, cela n’est pas préoccupant mais nous restons attentifs à ce qu’il n’y ait pas une accélération dans la détérioration. Nous réitérons notre vue selon laquelle le ralentissement de la demande ne débouchera pas sur une récession marquée aux Etats-Unis, ce qui permettra à la Fed de baisser ses taux directeurs de manière graduelle, à raison de 25 pb par trimestre, à partir de septembre jusqu’à la mi-2026.

Cette trajectoire entretiendra la baisse des taux souverains (4% à 10 ans à fin d’année).

Taux de la Banque centrale américaine et prévisions

Sources : Bloomberg, Groupe Richelieu