· États-Unis : pas de récession en vue

· Zone Euro : une politique monétaire plus souple jugée nécessaire

· Chine : du mieux…

· Japon : durcissement de la politique monétaire

Highlight

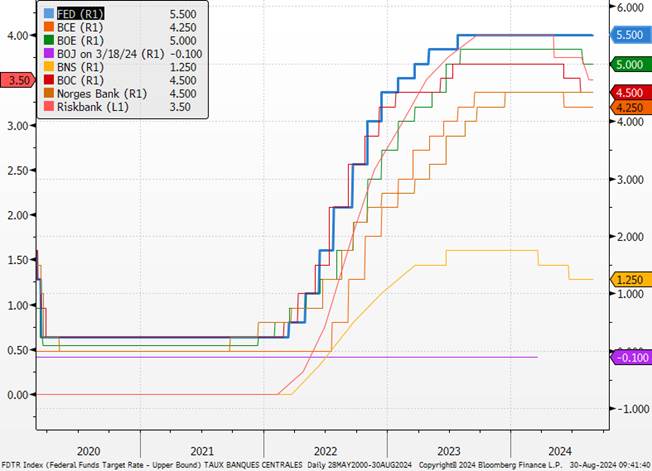

La prochaine baisse de la Fed va soulager tout le monde. En effet, l’économie américaine demeurait robuste face à des voisins dans une situation moins enviable. Une politique monétaire volontairement restrictive empêchait tout action efficace de la part des autres banques centrales.

Taux des principales banques centrales

États-Unis : pour l’instant, pas de récession en vue

Les inquiétudes concernant une éventuelle récession refont surface, alimentées par une politique monétaire jugée trop restrictive. Pourtant, la croissance économique continue de faire preuve de résilience. Bien que la consommation des ménages semble destinée à ralentir, la hausse des salaires réels reste positive. Par ailleurs, un assouplissement imminent de la politique monétaire américaine pourrait stimuler les investissements.

Taux de chômage US et croissance des salaires

L’indice ISM des services, qui avait brièvement plongé en territoire de contraction en juin, a été soutenu par une augmentation des nouvelles commandes. La composante « emploi » de cet indice repasse également en zone d’expansion, suggérant une amélioration de l’activité économique dans le secteur des services.

Si certaines données indiquent un ralentissement de l’économie, la dynamique de croissance des États-Unis reste globalement positive. Les ventes au détail ont affiché une nette progression en juillet, confortant ainsi l’hypothèse d’un ralentissement graduel, loin d’une récession redoutée.

Les dernières statistiques de l’emploi, bien que légèrement inférieures aux prévisions, ne suffisent pas à justifier un scénario de récession. Le ralentissement économique attendu aux États-Unis devrait se traduire par une diminution de la demande de nouvelles embauches plutôt que par des suppressions massives de postes existants. La Réserve fédérale (Fed) est prête à ajuster sa politique monétaire dans les mois à venir pour éviter une détérioration du marché du travail.

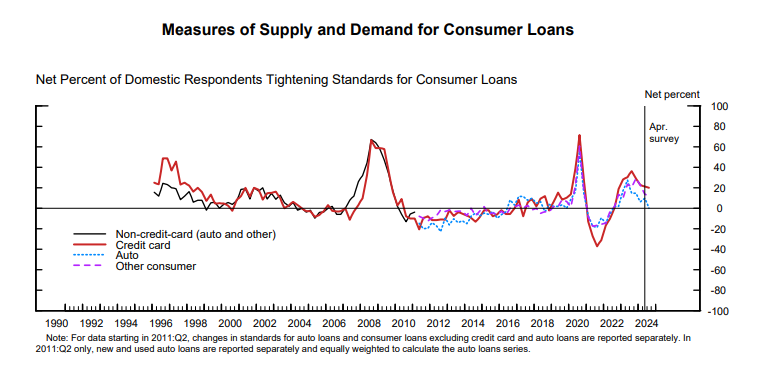

Par ailleurs, une détente des conditions financières est anticipée, ce qui pourrait favoriser une meilleure orientation de l’offre et de la demande de crédit. Selon l’enquête SLOOS (Senior Loan Officer Opinion Survey) de la Fed, de moins en moins de banques durcissent leurs conditions de prêt aux entreprises.

Enquête SLOOS pour les prêt à la consommation

Concernant l’inflation, le secteur des services, dernier bastion d’une inflation excessive, semble également en voie de normalisation. Les entreprises font face à des augmentations de coûts moins importantes, en partie grâce à un ralentissement des hausses salariales, et rencontrent des difficultés à répercuter ces hausses sur les prix en raison d’une demande affaiblie.

Les résultats de l’enquête NFIB montrent une baisse continue de la part des entreprises qui prévoient d’augmenter les rémunérations ou les prix, renforçant l’idée d’une normalisation progressive de l’inflation. Dans ce contexte, la Fed pourrait commencer à réduire ses taux directeurs dès septembre, en adoptant une approche méthodique et prudente, avec un rythme modéré de 25 points de base par trimestre, soit deux baisses prévues cette année.

Enquêtes sur les petites entreprises

Zone Euro : une politique monétaire plus souple jugée nécessaire

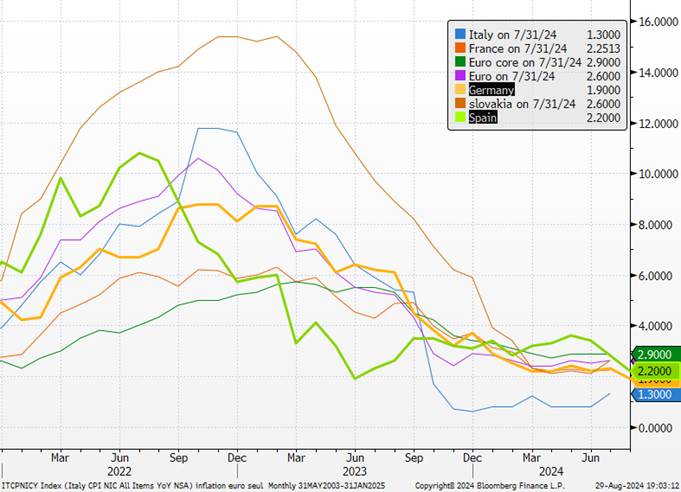

Face à des indicateurs économiques moins performants que prévu, et à un ralentissement des salaires et des prix, la Banque centrale européenne semble s’orienter vers une politique monétaire plus accommodante. En septembre, une baisse des taux directeurs pourrait être décidée, influencée également par la perspective d’un assouplissement monétaire aux États-Unis. Les récents chiffres de l’inflation en Espagne et en Allemagne renforcent cette anticipation. En août, l’inflation en Espagne et Allemagne ont chuté respectivement à 2,2% et 1.9% en glissement annuel, principalement grâce à la baisse des prix des carburants et de l’alimentation.

Inflations en Zone Euro

La BCE a critiqué à plusieurs reprises les mesures de soutien non ciblées des gouvernements en 2022 et 2023, qui, en soutenant la consommation, ont exacerbé la pression inflationniste en permettant aux entreprises de transférer plus facilement les hausses de coûts aux consommateurs. Aujourd’hui, avec des déficits publics en réduction, l’impact des politiques budgétaires sur la croissance et l’inflation devient négatif, accentuant ainsi le caractère restrictif de la politique économique globale en Europe.

Pour contrebalancer cet effet et éviter une détérioration excessive de l’activité économique, la BCE trouvera nécessaire d’assouplir sa politique monétaire. Ce besoin d’équilibrage vient s’ajouter à une situation inflationniste qui montre des signes d’amélioration dans tous les pays. Toutefois, la BCE restera mesurée dans son discours et mettra en avant des nouvelles données économiques avant de s’engager fermement dans cette voie. Crédibilité oblige !

Dans la zone euro, bien que la croissance des prêts au secteur privé s’améliore très lentement, les crédits à la consommation et immobiliers montrent des signes de reprise. Le taux de croissance annuel de l’agrégat de la masse monétaire M3, ressorti à 2,3 % en juillet 2024, reste faible. Une baisse des taux d’intérêt pourrait soutenir davantage cette dynamique, encourageant un rebond des investissements des ménages et des entreprises, qui ont été en net repli au cours des derniers trimestres.

Cette dernière devrait progressivement stimuler une croissance encore fragile, en renforçant le pouvoir d’achat et en dynamisant la demande intérieure. Cependant, des disparités demeurent au sein des économies de la zone euro. En Allemagne, la confiance des consommateurs a baissé en août, selon l’indice GFK, avec des attentes de revenus en dégradation et une propension à l’achat en baisse.

« L’euphorie des consommateurs allemands déclenchée par le Championnat d’Europe de football n’a été qu’une brève flambée et s’est estompée après la fin du tournoi. Les nouvelles négatives concernant la sécurité de l’emploi rendent les consommateurs plus pessimistes, et un rétablissement rapide du sentiment des consommateurs semble peu probable. La hausse des taux de chômage, l’augmentation des faillites d’entreprises et les plans de réduction de personnel dans diverses entreprises en Allemagne inquiètent les employés quant à leur emploi. Les espoirs d’une reprise économique stable et durable doivent donc être encore repoussés » source GFK.

En France, les faillites d’entreprises ont encore augmenté en juin, atteignant leur plus haut niveau depuis 2015, notamment dans le secteur de la construction et les services liés à l’immobilier.

Détails des sondages GFK sur le consommateur allemand

Ces éléments n’empêchent pas la BCE de poursuivre une baisse des taux de manière soutenue et régulière, avec la possibilité de trois réductions supplémentaires d’ici la fin de l’année, pour atteindre un taux terminal de 2,25 % fin 2025 sans pour autant récréer une dynamique d’inflation du moins sur les prochains mois.

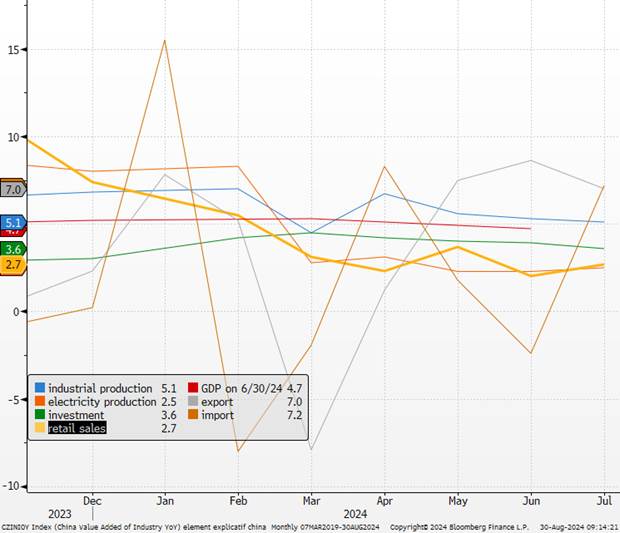

Chine : du mieux…

La croissance économique continue de décevoir. Les récentes statistiques montrent une activité en demi-teinte, marquée par des performances économiques mitigées. Bien que les ventes au détail aient légèrement rebondi, la tendance générale depuis le début de l’année reste orientée à la baisse, reflétant une confiance des ménages chinois toujours fragile.

Eléments explicatifs de la croissance chinoise

Les indicateurs économiques ne sont guère encourageants, à l’image du ralentissement de la production industrielle, affectée par une demande extérieure en berne. Les dernières données sur la balance commerciale indiquent une baisse des exportations, une situation qui pourrait s’aggraver sous l’effet des nombreuses restrictions commerciales imposées par les États-Unis et l’Union européenne dans un contexte de politiques de plus en plus protectionnistes.

Sans mesures de relance ciblées pour les ménages, le retour à une croissance plus dynamique semble limité, bien que cette situation paradoxalement puisse aider à contenir l’inflation mondiale. En juillet, la production de crédit en Chine a chuté à son plus bas niveau en 15 ans, signalant un ralentissement inquiétant.

L’investissement, notamment dans le secteur immobilier, reste en crise. Il a chuté de 10,2 % en glissement annuel depuis le début de l’année, et les prix des logements continuent de baisser, suggérant que le secteur n’a pas encore atteint son point bas. Par ailleurs, la hausse de l’inflation est largement due à un rebond des prix alimentaires, qui effacent plusieurs mois de baisse.

Cependant, l’indicateur Caixin, qui couvre principalement les petites et moyennes entreprises privées, montre des signes légèrement plus positifs. Les conditions intérieures plaident pour un assouplissement monétaire accru, mais la Banque populaire de Chine (PBoC) reste limitée dans ses actions en raison de la faiblesse du yuan et de la dégradation de la situation financière des banques chinoises. La récente baisse des taux par la Réserve fédérale américaine (FED) pourrait offrir de nouvelles marges de manœuvre à la PBoC.

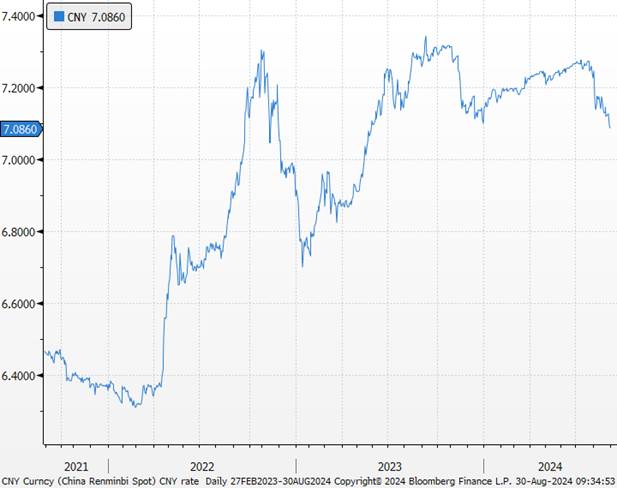

Le gouverneur de la PBoC, Pan Gongsheng, a déclaré que la banque centrale continuerait d’adopter une politique monétaire de soutien pour encourager une croissance raisonnable des crédits et soutenir la deuxième économie mondiale. Un signe possible que le point bas a été atteint est la progression du renminbi en août, après six mois de déclin.

USD-CNY

Japon : vers un durcissement de la politique monétaire

L’activité économique montre des signes de progression, bien que le secteur manufacturier reste en contraction, affecté par des pressions persistantes sur les marges et l’emploi. Parallèlement, l’indice des services se maintient à un niveau élevé, atteignant 54, soutenu par une demande intérieure et internationale robuste. Cette confiance dans la dynamique de croissance et les perspectives d’inflation, alignées avec les prévisions, permet à la Banque du Japon (BoJ) d’envisager de nouvelles hausses de taux.

Les pressions sur le yen ont diminué suite à l’appréciation de la devise en août, ce qui devrait stimuler la demande intérieure. Cependant, l’environnement commercial, de plus en plus « complexe et volatil », pourrait limiter la croissance des profits des entreprises.

USD-YEN

Les chiffres du PIB du deuxième trimestre montrent une nette accélération de la croissance, avec une hausse de 0,8 % en glissement trimestriel, contre une baisse de 0,6 % au premier trimestre 2024. Le gouvernement revoit à la hausse ses prévisions économiques pour la première fois depuis mai 2023. Cette reprise, soutenue par l’effet positif des augmentations salariales sur la demande des ménages et l’activité économique, justifie le durcissement de la politique monétaire de la BoJ. La banque centrale prévoit de relever à nouveau ses taux directeurs au début de l’année prochaine, les portant à 0,50 %.