1. La Fed n’a pas besoin de se précipiter selon J. Powell

2. Les mesures de soutien chinoises continuent de porter leurs fruits

3. France : La motion de censure est adoptée

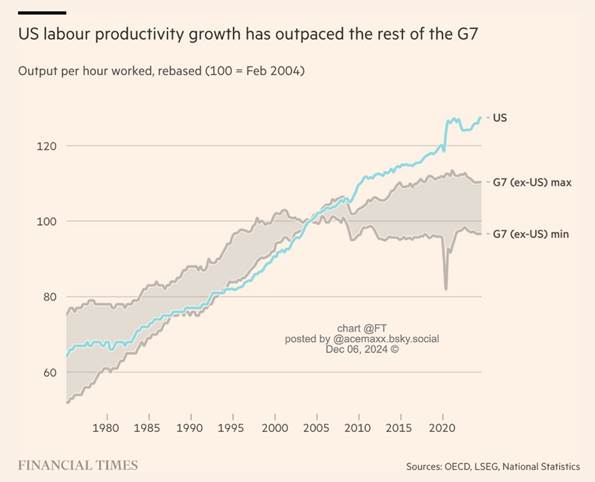

4. Graphique de la semaine : Le record de croissance de l’économie américaine repose sur une croissance plus rapide de la productivité, un moteur plus durable de la performance économique.

La Fed n’a pas besoin de se précipiter selon J. Powell

A deux semaines de la réunion de la Fed (18 décembre), les interrogations sur la nécessité d’assouplir la politique monétaire face à la résilience de l’économie se multiplient. Si certains évoquent la possibilité d’une pause dès ce mois-ci à l’instar de A. Musalem (membre votant du FOMC l’an prochain), le président Jerome Powell estime pour sa part que la Fed pourra poursuivre ses baisses de taux directeurs mais que la bonne tenue de l’économie permettra à la banque centrale de prendre son temps. La croissance est nettement plus forte qu’anticipé et devrait conserver cette dynamique selon le président de la Fed. .

Alors que ces dernières semaines l’attention s’est davantage portée sur le retour de D. Trump au pouvoir et ses implications sur l’économie mondiale, l’économie américaine continue pour l’heure d’envoyer des signes de résilience. A ce titre, les premières statistiques de l’emploi de la semaine ont fait état d’un marché du travail toujours robuste aux Etats-Unis : les emplois non pourvus ont largement augmenté en octobre selon l’enquête JOLT, ce qui maintient le ratio entre le nombre de postes non pourvus et le nombre de chômeurs à 1,1 pour le 4ème mois consécutif, soit un niveau plus normatif pour l’économie américaine.

Si la normalisation du marché du travail américain se poursuit pas-à-pas, la politique migratoire envisagée par D. Trump pour son second mandat pourrait générer une nouvelle pénurie de main-d’œuvre aux Etats-Unis contribuant au retour des tensions salariales et par conséquent des pressions inflationnistes. Pour la Fed, cet élément sera à prendre en compte dans la gestion de sa politique monétaire à partir de l’année prochaine d’autant que l’activité, en particulier dans les services, reste encore dynamique et soutenue par la consommation des ménages Toutefois le Beige Book publié cette semaine dresse un tableau un cran moins favorable de l’économie américaine.

L’activité dans les 12 districts n’a pas connu d’évolution significative depuis le mois d’octobre et reste dans l’ensemble modeste avec à la fois des dépenses de consommation qui sont restées stables et des embauches moins dynamiques. Les entreprises américaines se montrent néanmoins plus optimistes en ce qui concerne les perspectives de demande et d’activité dans les mois à venir alors qu’elles évoquent avoir de plus en plus de mal à répercuter la hausse des coûts sur les prix finaux. Ces éléments témoignent d’une normalisation toujours progressive de l’économie américaine, à l’instar de l’indice ISM services publié hier lequel a surpris les attentes à la baisse en raison notamment du ralentissement des nouvelles commandes et de l’emploi.

Taux Fed et anticipations sur les marchés de futures

Notre avis : L’inflation continue de décélérer et les effets des politiques Républicaines ne se feront pas sentir avant le vote du prochain budget, de quoi permettre au FED de poursuivre graduellement sa baisse des taux. L’institution ne devrait pas remettre en cause la baisse des taux directeurs de 25 pb sur laquelle nous tablons en décembre car compte tenu de la rechute déjà amorcée de l’inflation, le niveau actuel des taux directeurs est devenu trop restrictif. Nous tablons sur une baisse de 25 bps en décembre et de 3 baisses voire 4 en 2025.

La Fed devrait pouvoir temporiser ensuite et estimer les effets des politiques économiques qui seront mises en œuvre par Donald Trump sur l’inflation et le marché du travail. Nous considérons que J Powell ne doit pas mener une politique qui va complètement à l’encontre des mesures du président Trump au risque de voir en 2026 un remplacement beaucoup trop asservi à ce dernier. Le taux d’équilibre devrait être de 3,75%-4% au T2-2025 et rejoint notre scénario initial.

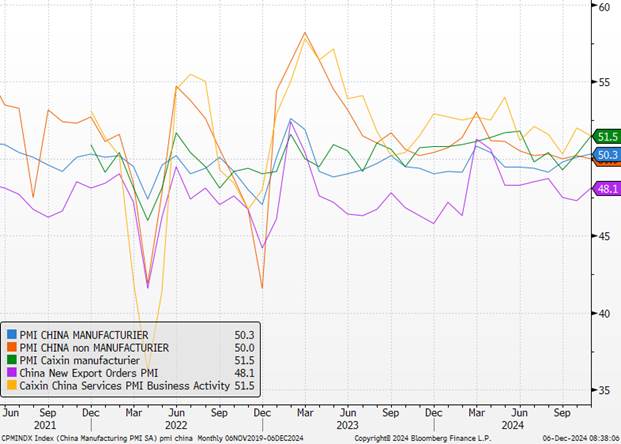

Les mesures de soutien chinoises continuent de porter leurs fruits.

Les indices PMI manufacturiers de novembre ont envoyé des signaux positifs sur la vigueur de l’industrie. En effet, l’indice PMI Caixin manufacturier a rebondi à son plus haut niveau depuis juin et s’ancre plus largement en territoire d’expansion à 51,5 à la faveur de la croissance des nouvelles commandes, y compris à l’export. Ce regain à l’export peut toutefois également s’expliquer par le fait que la demande étrangère anticipe la hausse potentielle des droits de douane promise par D. Trump.

Selon Caixin, les pressions sur les marges des entreprises se sont légèrement atténuées sur le mois – mouvement plutôt lié à la baisse des coûts alors que la guerre des prix perdure. Point positif : les anticipations retrouvent leur plus haut niveau depuis 7 mois. Les indices PMI officiels, moins centrés sur les PME et le secteur exportateur, sont en effet plus mitigés. L’indice manufacturier ne s’améliore guère et le secteur des services stagne .

L’économie chinoise bénéficie progressivement des mesures annoncées par le gouvernement mais pour une reprise plus nette et durable, les autorités devront selon nous répondre aux défis structurels auxquels fait face la Chine (confiance des ménage dégradée, crise immobilière, endettement privé et public élevé) par la mise en place de mesures de relance ciblant la demande domestique et les ménages, sans quoi le potentiel de croissance chinoise continuera de se réduire (nous anticipons +4,6% de croissance en 2024 et +4,2% en 2025).

Indicateurs PMI Chinois

Notre avis : Le mois d’octobre avait apporté des signaux encourageants pour l’économie chinoise, notamment du côté de la consommation intérieure. Alors que la production industrielle reste freinée par une demande mondiale atone, la demande domestique montre des signes de reprise. Les ventes au détail ont enregistré une nette accélération, progressant de +4,8 % en glissement annuel (contre +3,2 % en septembre). Cette amélioration reflète les premiers effets des mesures de soutien à la consommation annoncées en juillet, telles que les subventions pour le remplacement de biens durables. Les mesures de relance économique commencent à montrer leurs effets, potentiellement accélérées par le contexte international, marqué par l’élection de Donald Trump. Le premier volet de ce plan vise à apaiser la crise de la dette locale, avec pour objectif d’améliorer la santé fiscale des gouvernements locaux. L’immobilier et le capital des banques pourraient constituer les prochaines étapes à surveiller. Pékin semble déterminé à maintenir un objectif de croissance ambitieux de 5 % pour 2025, bien que cette cible ne sera officiellement annoncée qu’en mars, lors de la session annuelle du Parlement chinois. Toutefois, pour atteindre ce niveau dès l’année prochaine, Pékin devra probablement déployer un plan de relance significatif, axé sur la consommation des ménages et un soutien accru à l’investissement.

France : La motion de censure est adoptée

Un seul précédent : le 5 octobre 1962, pour faire tomber le gouvernement Pompidou. En 1962 comme en 2024, la censure était écrite d’avance. Les marchés se sont en partie déjà adaptés.

La droite et la gauche politiques en France se sont alliées pour renverser le Premier ministre Michel Barnier. Cependant, la chute de son gouvernement minoritaire et le rejet de son ambitieux budget d’austérité ne signifient pas nécessairement une crise financière immédiate et majeure. Pour l’instant, le président Emmanuel Macron, dont le mandat se termine à la mi-2027, n’a aucune raison de démissionner, car il peut nommer un nouveau Premier ministre, bien que celui-ci devra faire face à un Parlement toujours fragmenté.

Le fait que la droite et la gauche aient évincé Barnier souligne le risque qu’elles puissent conjointement annuler certaines des réformes, au-delà du recul partiel sur les baisses d’impôts des entreprises. . Associée à une incertitude politique accrue et à des primes de risque élevées, cette perspective pèsera probablement sur l’investissement des entreprises.

La réticence à revenir à une politique budgétaire soutenable signifie que la correction devra être encore plus sévère à l’avenir, même si l’UE accepte pour l’instant un dérapage budgétaire supplémentaire de la France, ce qui semble probable. Au lieu de surpasser la moyenne de la zone euro, comme la France l’a fait en 2023 et 2024, nous prévoyons que la France sera largement en dessous de cette moyenne dans les deux prochaines années. Nous abaissons nos prévisions de croissance du PIB réel français à 0,5 % pour 2025. Les effets défavorables sur la confiance des entreprises viendront s’ajouter à ceux liés au ralentissement économique, à la faiblesse de la demande dans l’industrie et à la guerre commerciale qui se profile avec la Chine. Dans l’attente du vote d’un budget adapté pour 2025, la prolongation du budget précédent, par le vote d’une loi budgétaire spéciale déposée avant le 19 décembre et promulguée avant le 1er janvier, devrait conduire à un déficit entre 5,5 % et 5,8 % du PIB pour 2025 (hors effet de chute trop marquée de la croissance). Il sera moins élevé qu’une politique budgétaire inchangée, notamment parce qu’une partie des dépenses et des recettes seront maintenues à leur niveau de 2024 et n’intègreront donc pas la croissance du PIB et l’inflation.

La censure « aggrave l’impasse politique du pays », constate déjà Moody’s. « Cet événement est négatif pour le crédit », soit la note du pays, indique l’agence mondiale dans un communiqué publié dans la nuit, quelques heures après le vote par les députés de la censure du gouvernement

La France a la plus forte charge fiscale d’Europe, et la paralysie politique ne permettra pas de réformes structurelles, notamment en ce qui concerne son système de retraite. Le pourcentage élevé de la dette française détenue par des investisseurs étrangers fait que le temps presse

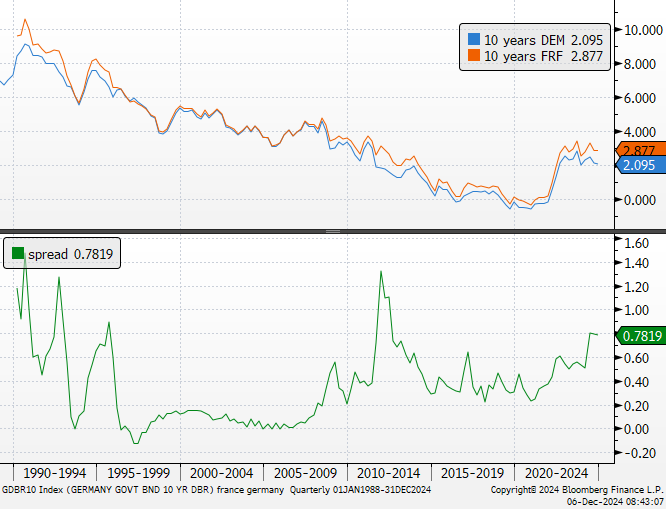

Spreads France –Allemagne sur longue période

Notre avis : Nous ne prévoyons pas que le désordre français déclenche une crise de confiance dans l’euro similaire à celle de 2010-2012. La France compte et l’Europe a tiré les leçons du Brexit. Même Le Pen ne veut plus quitter l’euro. Si nécessaire, la BCE pourrait intervenir pour prévenir tout risque de contagion à d’autres pays. Mais il faudrait que la situation soit extrême, ce qui n’est pas le cas. Elle le fera probablement avec de simples déclarations plutôt qu’avec des achats d’obligations ! Dans tous les cas, cela vient parfaire notre scénario de baisse des taux plus prononcée de la part de la BCE.

Christine Lagarde a d’ailleurs évoqué devant le Parlement européen les risques qui pesaient sur les perspectives de croissance de la zone euro. Jusqu’à d’éventuelles nouvelles élections, l’incertitude politique persistante devrait maintenir élevée la prime de risque sur les actifs français. Les investissements de portefeuille des étrangers dans les actions françaises s’élevaient à 1 140 Mds€ à la fin du T2 2024, ce qui représente 38 % de la capitalisation boursière de l’indice CAC All-Tradable. Les secteurs directement liée à la dépense publique et aux risques souverains sont les plus à risque. Même si le spread France-Allemagne se stabilise, ce qui montre que pour l’instant les investisseurs ne sont pas alarmés, la prime de risque française sera durablement plus élevée et pourrait se rapprocher de celle de l’Italie progressivement si un dérapage se profile. Nous préférons encore les actifs des autres pays de la zone dont la rigueur et la stabilité politique continueront d’attirer des investisseurs.

Graphique de la semaine

Le record de croissance de l’économie américaine repose sur une croissance plus rapide de la productivité, un moteur plus durable de la performance économique.