Une nouvelle disposition fiscale américaine présente dans la loi budgétaire « One Big Beautiful Bill Act » votée par la Chambre des représentants pourrait avoir des conséquences importantes pour les marché.

La section 899 instaure ce que l’on appelle communément une « taxe de représailles » ou « revenge tax ». Son objectif affiché est de pénaliser les pays qui imposent des taxes « injustes » ou « discriminatoires » à l’encontre des entreprises américaines, en augmentant le taux d’imposition sur des catégories déterminées de revenus de source américaine perçus par tout gouvernement, toute personne physique, société étrangère ou fondation privée résidant dans ces pays. Cela pourrait impacter les épargnants européens, qui envoient chaque année 300 milliards d’euros aux États-Unis. Si un pays devient DFC (Discriminatory Foreign Countries) , tous les revenus passibles de taxation américaine versés se verront appliquer des taux majorés pouvant atteindre 20%.

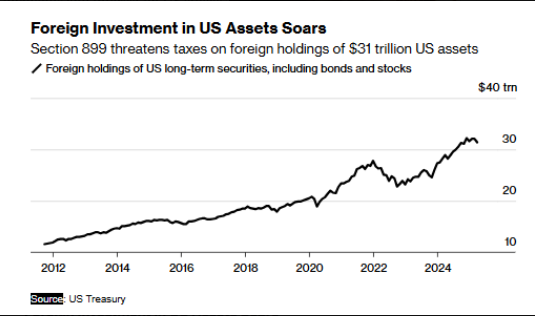

Si la détention de titres US (obligations d’État, titres de créance, etc.) devient moins attractive pour les investisseurs étrangers, le rendement exigé sur les titres du Trésor américain pourrait augmenter. Selon certaines estimations, la hausse de la surtaxe pourrait faire chuter l’intérêt net perçu par un investisseur d’environ 100 points de base. Pour préserver leurs rendements, les investisseurs pourraient réorienter leurs capitaux vers d’autres marchés.

Les conséquences budgétaires seraient évidemment positives à court terme. La section 899 est susceptible de générer des recettes importantes dans les premières années grâce aux surtaxes perçues mais l’assiette taxable se réduirait au fil des années.

De nombreux pays majeurs, les plus proches alliés commerciaux des Etats-Unis (membres de l’UE, Royaume-Uni, Japon, Canada, Corée du Sud, Australie, etc. ) pourraient être touchés. En contestant frontalement les taxes mises en place dans le cadre de l’accord de l’OCDE, les États-Unis risquent de se retrouver isolés sur la scène internationale, alors que le multilatéralisme fiscal vise justement à limiter l’évasion et les transferts de bénéfices vers les paradis fiscaux.

En reprenant la même logique qu’une escalade de sanctions (comme dans la guerre commerciale), l’approche de la section 899 organiserait une sorte de « chantage » : si vous conservez vos taxes, nous surtaxons vos revenus.

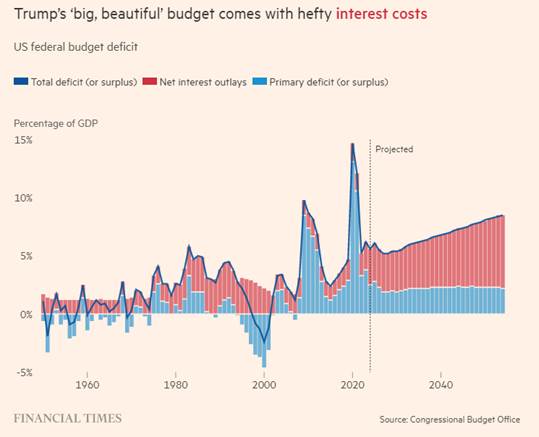

Il existe une division certaine parmi les conseillers de Trump. Cela plairait évidemment à la base « MAGA ». D’après le FT, un think tank allié au vice-président JD Vance estime que de telles taxes pourraient générer 2 000 milliards de dollars de recettes au cours de la prochaine décennie. Le Congressional Budget Office (CBO) estime lui que cette mesure pourrait générer jusqu’à 116 milliards de dollars de recettes sur dix ans. Mais Scott Bessent, secrétaire au Trésor, sera probablement réticent car il ne veut pas repousser les investisseurs mondiaux loin du marché des bons du Trésor. Des responsables de la Réserve fédérale s’inquiètent récemment des dégâts probables pour l’économie américaine si son statut d’« investissement refuge » est compromis.

Si elle vise à défendre les intérêts économiques américains en décourageant les impositions hostiles, elle comporte d’importants enjeux et de nombreuses zones d’incertitude . Les risques d’escalade fiscale et de perte de recettes à moyen terme en font une mesure dont la mise en œuvre nécessite une clarification urgente.

Le projet de loi « One Big Beautiful Bill » (OBBB) doit maintenant être examiné par le Sénat.Ce dernier pourrait insister pour que cette clause soit édulcorée ou supprimée.

Quoi qu’il en soit Donald Trump, par sa rhétorique que ce soit sur le commercial mondial ou la fiscalité, a toujours considéré que ses partenaires historiques ont profité depuis des années de la bonne santé et de la croissance des Etats-Unis sans contreparties et qu’il est l’heure de présenter la note. Que les investisseurs étrangers profitent des taux de rentabilité importants pourrait aussi faire partie du message. D’un autre coté le pays a fort besoin d’investisseurs pour se financer. Les conséquences à court terme pourraient être très négatives pour les taux d’intérêt américains et affaiblir substantiellement le dollar.