- Les grandes banques américaines poursuivent leur croissance

- LVMH : retour en grâce ?

ACTIONS AMÉRICAINES

Les grandes banques américaines poursuivent leur croissance

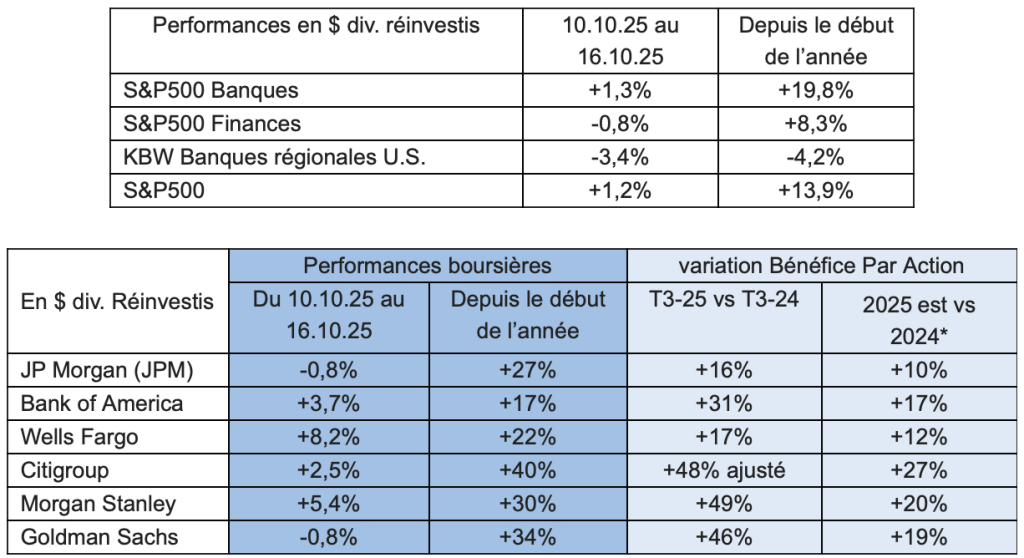

Les grandes banques américaines ont publié des résultats financiers trimestriels globalement très bons. En bourse, ces publications ont été bien accueillies par les investisseurs. Toutefois, des craintes sur la qualité des bilans des banques américaines ont aussi refait surface hier. Cela fait suite aux deux effondrements en septembre de First Brands, un équipementier automobile américain et Tricolor, une société spécialisée sur le crédit automobile à la population hispanique aux Etats-Unis. Hier, Zions Bancorporation et Western Alliance Bank deux banques de moins de 10 Mds$ de capitalisation ont perdu 13% et 11% en bourse suite à des provisions sur des prêts octroyés à des fonds investissant sur des prêts immobiliers décotés. Cette annonce a affecté l’ensemble du secteur bancaire en bourse. A ce stade, les banques régionales souffrent le plus. Les grandes banques continuent de surperformer la bourse américaine :

- Eclairage sur les performances de JPM, la banque la plus valorisée au monde : 830 Mds$ de capitalisation et un bilan de plus de 4.5 Mds $

Depuis 2019, le BPA de JPM a progressé de +83% et le cours de bourse a été multiplié par plus de 2.

Présente sur l’ensemble des activités bancaires : banque de détail, banque d’investissement et gestion d’actifs, JPM est l’une des banques les plus diversifiés en terme de métier et la mieux capitalisée. La marge d’intérêt, un peu plus de la moitié de son Produit Net Bancaire a été le principal moteur de la progression des bénéfices depuis 2019. Les volumes de prêts ont fortement cru +50% et sa marge d’intérêt en % a augmenté. Au T3-25, la marge d’intérêt progresse modestement par rapport à l’année dernière : +2% en ligne avec la progression sur le S1-25 par rapport au S1-24. Elle devrait s’établir à plus de 90 Mds$ en 2025. Sur le 3eme trimestre, la performance opérationnelle de JPM a été tirée par la bonne performance des activités de marché. Leur PNB a progressé de 25% par rapport à l’année dernière. Il est resté stable par rapport au T2-25, trimestre de forte volatilité sur les marchés suite à l’annonce du Liberation de Day de Trump.

On retrouve ces bonnes performances sur les métiers de marché dans l’ensemble des grandes banques en particulier Goldman Sachs et Morgan Stanley.

Essentiellement exposées au marché américain, les grandes banques américaines traduisent certes leurbonne gestion mais aussi la bonne santé de l’économie américaine.

- Quelles perspectives pour les grandes banques américaines ?

Premièrement, l’écart de taux entre le taux à 10 ans et le taux à 2 ans est positif depuis le début de l’année alors qu’il était négatif entre 2022 et fin 2024. Cela soutient la marge d’intérêts des banques en 2025 et devrait continuer à être favorable en 2026. Ensuite, le stock de provision des banques aux Etats-Unis pour pertes de crédit est stable à 200 Mds$ depuis 2024. Nous verrons si les publications des banques régionales le fait évoluer significativement. De surcroît, l’activité fusion-acquisition et l’émission de titres pourrait continuer de s’améliorer avec la baisse progressive des taux et un meilleur climat d’affaires. Par ailleurs, le marché bancaire américain reste encore très fragmenté, JP Morgan n’a par exemple qu’une part de marché d’environ 10% sur les dépôts des particuliers et les métiers de banque d’investissement. Le programme de dérégulation bancaire de l’administration Républicaine devrait certes libérer des capitaux mais aussi augmenter la prise de risques. Les plus petites banques seront sans doute les plus vulnérables. Les banques les mieux capitalisées et les mieux gérées pourraient à nouveau profiter sur le long terme d’une éventuelle crise bancaire. Enfin, le métier de la banque reste une activité intensive en capital humain et les IA génératrices pourraient donner unnouvel élan à la productivité des banquiers. Sur un ton un peu provocateur, Salomon, le DG de Goldman Sachs disait en janvier dernier qu’un prospectus d’introduction en bourse pouvait être rédigé à 95% par une IA génératrice.

ACTIONS EUROPÉENNES

La remarquable publication de LVMH marque-t-elle la confirmation du retour en grâce du luxe ?

- Le retour de la croissance organique (+1%) chez LVMH après deux trimestres en contraction (dont -4% au T2) a surpris le marché qui s’attendait à un recul de 1% : toutes les divisions ont enregistré une croissance organique positive, à l’exception de la Mode & Maroquinerie. Pour autant, cette dernière affiche la plus forte amélioration séquentielle, passant de -9% au T2 à -2% au T3, prenant de court les investisseurs face à un consensus à -3.9%. La fréquentation en magasins ainsi que des volumes plus élevés expliquent la performance trimestrielle. Belle surprise également des Vins & spiritueux (+1%) grâce à la croissance des Champagnes et Vins (+7%) et accélération de la Distribution Sélective(+7%) via la poursuite des gains de parts de marché de Sephora.

- D’un point de vue géographique, l’amélioration provient des Etats-Unis (+3% versus -1% au S1) et de l’Asie hors Japon (+2% après -6% au T2 !) grâce au retour à une croissance positive en Chine continentale, quand en Europe la croissance demeure légèrement négative (faible demande touristique dans un contexte de devise défavorable).

- Notons que cette publication a bénéficié d’une base de comparaison plus aisée que ne le sera celle du quatrième trimestre (solides dépenses aux Etats-Unis au T4 2024 post élection de D. Trump) et l’impact négatif lié aux devises est également attendu plus fort.

- Dans ce contexte, le management du groupe donne la priorité à l’investissement dans les marques à défaut de protéger ses marges à court terme, un élément qui devrait se faire sentir dans le résultat opérationnel du semestre.

- Au cours de l’été déjà, le marché était devenu plus positif à l’égard du secteur du luxe avec dessignaux encourageants en Chine et une résilience du consommateur américain, confirmés par cette publication.

- Côté valorisation, avec un PER 2026 à 24,8x, LVMH, comme le secteur, se traite dans le haut de sa fourchette historique (20-25x). Cela pourrait être un point de réserve pour les investisseurs d’autant que les révisions à la hausse ne seront pas si significatives post T3. Néanmoins, cette publication devrait acter la fin du cycle de révisions à la baisse des bénéfices pour ce secteur qui semble encore sous-détenu par les investisseurs, la hausse récente provenant majoritairement de rachats de ventes à découvert de hedge funds.

- La consommation chinoise de luxe (21% des dépenses du secteur en 2024) est donc clé. Certes, elle montre des signes d’amélioration (déjà soulignés par Brunello Cucinelli lors de sa publication ou encore par les données d’importations de sacs à main positives au T3 pour la première fois depuis deux ans), néanmoins, elle demeure sous pression (les dépenses des touristes chinois restent en baisse à deux chiffres), le contexte macroéconomique n’ayant que peu évolué…

- Si les prochaines publications, notamment celles d’Hermès (22 octobre) et de Richemont (8 novembre) confirment l’amélioration tangible de la tendance en Chine et la solidité du consommateur américain, un rebond pérenne du secteur est attendu.