La Chine et le nouveau désordre mondial : Enjeux économiques et alliances stratégiques

Point Macro

Assemblée nationale populaire 2024

Source : X

Dans un monde marqué par des incertitudes économiques croissantes et des tensions géopolitiques exacerbées, la Chine se trouve à un carrefour crucial de son développement économique. Malgré les défis posés par la pandémie de COVID-19 et les frictions commerciales internationales, notamment avec les États-Unis, la Chine poursuit ses efforts pour assurer une reprise économique robuste et durable. L’assouplissement monétaire, caractérisé récemment par une baisse significative des taux de crédit à long terme, s’inscrit dans une série de mesures visant à stimuler l’économie.

Taux préférentiel pour les prêts

Sources : Bloomberg, X

Toutefois, les statistiques financières décevantes et le secteur immobilier en difficulté témoignent des complexités de la situation actuelle. Les diverses dimensions de la stratégie économique de la Chine restent liées au contexte endogène mais bien évidemment aux enjeux géopolitiques actuels qui ne font que s’accroitre.

Source : X

La réunion annuelle de l’Assemblée Nationale Populaire (ANP) et la Conférence Consultative Politique du Peuple Chinois (CCPPC) sont des moments clés pour la définition des politiques économiques chinoises.

L’annonce de l’objectif officiel de croissance économique pour 2024, prévue lors de ces réunions, est très attendue. Les dirigeants chinois ont exprimé leur « confiance » dans les perspectives de croissance à long terme de la deuxième économie mondiale, malgré les nombreux défis à relever. Les défis mentionnés sont multiples et complexes. Les sujets économiques sont une grande préoccupation. L’emploi des jeunes, notamment des jeunes diplômés, est un sujet de grande inquiétude. La crise immobilière persistante, les pressions déflationnistes, le manque de confiance des investisseurs internationaux et une résistance croissante aux exportations chinoises, notamment de la part de l’Europe et des États-Unis, sont autant de facteurs qui pèsent sur les perspectives économiques.

Source : French.china.org (Lien)

En réponse, les dirigeants chinois ont mis en avant une stratégie combinant une politique fiscale proactive et une politique monétaire accommodante, dans le but de soutenir modérément la croissance tout en évitant les déséquilibres macroéconomiques.

Le président Xi Jinping et le Premier ministre Li Qiang jouent un rôle central dans la formulation de cette stratégie. Leur approche semble privilégier une vision à long terme, visant à transformer la Chine en une superpuissance de la fabrication mondiale tout en gérant soigneusement les risques économiques immédiats. Cette stratégie requiert un équilibre délicat entre stimulation de la croissance et maintien de la stabilité financière. Pour atteindre un objectif de croissance de 5% en 2024, Pékin pourrait avoir à augmenter son déficit fiscal au-delà de l’objectif habituel de 3% du PIB pour la deuxième année consécutive. Bien que l’investissement dans l’infrastructure et le logement ait traditionnellement été privilégié, il est probable que le gouvernement investisse davantage dans les technologies avancées, en reconnaissant leur importance pour l’avenir économique du pays.

Déficit chinois

Source : Bloomberg

La reprise économique de la Chine post-pandémie reste fragile. Les indicateurs clés, tels que les PMI manufacturiers et non-manufacturiers, montrent une reprise inégale, avec une activité manufacturière particulièrement faible. Cela reflète une demande domestique et internationale hésitante, exacerbée par les tensions géopolitiques et les incertitudes économiques globales.

Indicateurs avancés chinois

Sources : Bloomberg, Groupe Richelieu

Dans ce contexte, le gouvernement chinois a pris des mesures pour stimuler la demande intérieure et soutenir les secteurs clés de l’économie, notamment le logement et la technologie. Cependant, ces efforts se heurtent à des obstacles significatifs, tels que l’endettement élevé des ménages et une confiance des consommateurs en berne. La Chine doit donc trouver des moyens de revitaliser sa demande intérieure tout en maintenant une croissance économique stable. Étant donné la taille de la Chine, son stade de développement et son épargne excessive, un élément essentiel de toute stratégie de stabilité macroéconomique doit être une augmentation de la consommation privée et publique en tant que part du PIB.

Epargne Chinoise versus Europe et US

Source : FT

Les tensions entre la Chine et les États-Unis se situent au cœur des préoccupations économiques et géopolitiques mondiales.

Ces tensions, qui s’étendent du commerce à la technologie et aux influences régionales, ont des implications profondes pour l’économie chinoise. La guerre commerciale initiée sous l’administration Trump, avec l’imposition de tarifs douaniers substantiels, a non seulement perturbé les chaînes d’approvisionnement mondiales mais a également signalé une ère de confrontation économique entre les deux superpuissances.

Article de 2018 sur la guerre commerciale entre la Chine et les Etats-Unis

Source : Reuters

Sous l’administration Biden, bien que le ton ait légèrement changé, la stratégie fondamentale à l’égard de la Chine reste ferme. Les États-Unis continuent de viser à réduire leur dépendance à l’égard des chaînes d’approvisionnement chinoises, notamment dans les secteurs technologiques critiques. Pour la Chine, cela signifie non seulement une perte potentielle de marchés d’exportation mais aussi un besoin accru d’innovation et d’autosuffisance dans des domaines clés comme les semi-conducteurs. Dans le duel électoral entre Trump et Biden, la Chine se trouve être le véritable perdant incontesté. Trump s’engage à imposer d’énormes tarifs susceptibles de minimiser considérablement les échanges commerciaux sino-américains, jusqu’à les réduire à néant selon l’analyse de Bloomberg. Parallèlement, la rhétorique de Trump pourrait accroître la pression sur Biden pour qu’il prenne des mesures plus sévères à l’approche du jour des élections. Les sondages d’opinion américains sur la Chine sont indiscutables, Biden prévoit d’introduire de nouvelles contraintes avant même le scrutin.

Sondage d’opinion sur la Chine aux Etats-Unis

Sources : X, Gallup

La confrontation commerciale initiée par Donald Trump en 2018 contre la Chine a affaibli les relations économiques entre ces deux géants mondiaux. Les ambitions de Trump pour un second mandat pourraient rompre ces liens définitivement. Trump propose une taxe de 60 % sur l’ensemble des biens importés de Chine.

Source : BBC

Selon Bloomberg Economics, cela anéantirait quasiment un flux commercial valorisé à 575 milliards de dollars. Cette mesure radicale n’est qu’une parmi d’autres envisagées par Trump s’il parvient à transformer son légère avance dans les sondages face au président sortant Joe Biden en une victoire en novembre. La stratégie offensive de Trump pourrait forcer Biden à adopter des positions plus rigides à mesure que l’élection approche. Biden est conscient qu’il doit adopter une posture ferme vis-à-vis de la Chine. Bien que ses propositions ne soient pas aussi extrêmes que les tarifs envisagés par Trump, et bien que son administration ait exprimé son opposition à une séparation totale, il dispose d’un éventail de restrictions inédites à imposer, allant de la gestion des données à l’industrie des véhicules électriques.

Extrait Article Bloomberg Economics

La perspective des élections américaines ajoute une couche supplémentaire d’incertitude. Les politiques agressives proposées par les deux candidats pourraient entraîner une escalade des tensions, affectant davantage les relations commerciales et économiques. La Chine, dans ce contexte, doit naviguer avec prudence, cherchant à diversifier ses partenaires commerciaux tout en renforçant sa position sur la scène internationale.

Au-delà des États-Unis, les relations de la Chine avec d’autres pays occidentaux, notamment l’Union européenne, connaissent également des moments de tension. Les préoccupations concernant les pratiques commerciales, les droits de l’homme et les ambitions géopolitiques de la Chine ont conduit à un climat de méfiance mutuelle. Cependant, la Chine et l’UE continuent de reconnaître l’importance d’une relation économique forte, avec des efforts récents pour dialoguer sur des sujets comme le changement climatique et le commerce multilatéral.

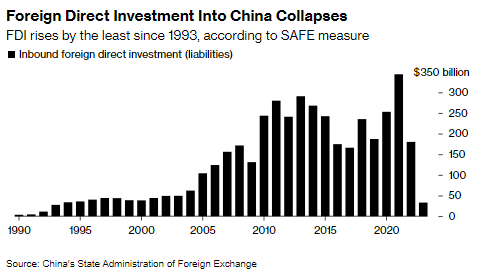

L’Australie a invité le ministre chinois des Affaires étrangères à se rendre dans le pays à la fin du mois de mars pour des discussions portant sur le commerce, la sécurité et d’autres sujets. Le ministre australien déclare que la Chine n’a aucun rôle à jouer dans le maintien de l’ordre dans le Pacifique. Pour la première fois depuis que les données sont enregistrées, la Chine a subi une fuite d’investissements directs étrangers, ce qui a suscité des inquiétudes sur les marchés quant aux perspectives de la deuxième économie mondiale et a amené certains observateurs à affirmer qu’il s’agit d’un signe que les entreprises étrangères ont choisi de réduire les risques ou de « délocaliser » leurs activités.

La Chine cherche activement à renforcer ses relations avec d’autres nations par le biais de la diplomatie économique, en mettant en avant des initiatives telles que la « Belt and Road Initiative ». Ces efforts visent à créer des dépendances économiques mutuellement bénéfiques, tout en promouvant une image de la Chine en tant que partenaire commercial fiable et incontournable mais c’est du côté des pays dit émergents que la Chine reste la plus proactive.

Les relations sino-russes se sont renforcées, notamment dans le contexte des tensions avec l’Occident. Cette alliance stratégique offre à la Chine une source alternative de matières premières et un partenaire politique dans sa quête pour remodeler l’ordre mondial. Cependant, cette proximité avec la Russie comporte également des risques, notamment en termes de perception internationale et de potentielles sanctions économiques supplémentaires. Le pic des exportations des pays du G7 vers la Russie a eu lieu à la mi-2008, juste avant la crise financière mondiale. Les exportations chinoises vers la Russie viennent d’atteindre ce niveau en décembre 2023. La Chine est devenue de loin le principal partenaire commercial de la Russie depuis l’invasion de l’Ukraine.

Exportations à destination de la Russie

Source : BofA

La Chine intensifie ses dépenses militaires, alimentant les tensions régionales et mondiales. Le budget militaire chinois a connu une croissance constante ces dernières années, atteignant 1 782 milliards de dollars en 2023. Cette intensification vise à moderniser l’armée chinoise, développer de nouvelles technologies militaires et affirmer la puissance de la Chine dans les mers de Chine méridionale et orientale. Cette course à l’armement inquiète les pays voisins et accroît le risque de conflits. Cette croissance s’est accélérée ces dernières années, avec un taux de croissance de 7,2% en 2023, légèrement supérieur à celui de 2022 (7,1%). Pékin prévoit de dépenser l’équivalent de 214 milliards d’euros environ pour sa défense en 2024 – 7,2 % de hausse en un an –, ce qui reste plus de trois fois inférieur aux Etats-Unis. Cette intensification des budgets militaires s’inscrit dans le cadre d’une modernisation et d’une expansion ambitieuses de l’armée chinoise, l’Armée populaire de libération. Pékin a plus que doublé son budget annuel consacré à la défense depuis l’arrivée de Xi Jinping en 2013, dans un contexte de tensions croissantes autour de Taïwan et en mer de Chine méridionale.

Depuis le début de la guerre, la Chine a remplacé l’Union européenne en tant que premier acheteur d’énergie et fournisseur de biens de la Russie. Les relations commerciales entre les deux pays atteignent des records. Alors que la guerre menée par la Russie en Ukraine est entrée dans sa troisième année, les sanctions occidentales n’ont pas réussi à paralyser l’économie russe ni à arrêter son effort de guerre. Une des principales raisons est le soutien économique de la Chine. En peu de temps, la Chine a remplacé l’Union européenne en tant que premier acheteur d’énergie et fournisseur de biens de la Russie, donnant à cette dernière à la fois des liquidités et les produits manufacturés dont elle a besoin pour survivre. Non seulement la Chine n’a jamais condamné l’offensive russe, mais Pékin s’est notoirement rapproché de Moscou dans son combat idéologique contre l’Occident et a profité du champ libre laissé par les entreprises occidentales. Le commerce total entre la Chine et la Russie a atteint 240 milliards de dollars (221,78 milliards d’euros) en 2023, soit plus du double de 2018 et dépassant de loin l’objectif de 200 milliards de dollars fixé pour 2024 par les présidents Vladimir Poutine et Xi Jinping.

La reconfiguration des chaînes d’approvisionnement mondiales offre des opportunités aux pays émergents. La Chine, en diversifiant ses sources d’importations et en explorant de nouveaux marchés pour ses exportations, peut jouer un rôle clé dans le développement économique de ces pays. La Chine expédie davantage de marchandises vers les États-Unis via le Mexique, contournant ainsi les droits de douane élevés imposés par l’administration Trump et maintenus par la Maison Blanche de Joe Biden. Cette hausse est survenue alors que le Mexique a dépassé la Chine en tant que plus grand exportateur de marchandises vers les États-Unis l’année dernière. Cette dynamique permet non seulement à la Chine de réduire sa dépendance à l’égard des marchés traditionnels mais offre également aux pays émergents la chance de s’intégrer davantage dans l’économie mondiale.

L’Inde par exemple apparait comme la nouvelle alternative à la Chine pour les gérants d’actifs mondiaux. Le marché indien offre à ces derniers une diversification bienvenue, d’autant plus que les deux économies sont peu liées. Sur le plan économique c’est le dernier grand pays qui n’a pas encore émergé, avec un fort potentiel de croissance. L’Inde, qui a récemment dépassé la Chine en termes de population, ne devrait pas reproduire le modèle de croissance intensif en ressources de la Chine. Cependant, elle reste attrayante pour les investisseurs grâce à la formalisation croissante de son économie et à la diversification qu’elle offre par rapport à d’autres marchés émergents. Malgré les défis tels que la dépendance aux importations d’énergie et la nécessité de créer des emplois pour une population en pleine croissance, les perspectives pour les actifs indiens restent positives.

La Chine se trouve à un moment décisif de son développement économique. Face à des défis internes et externes, elle doit adapter sa stratégie. Cela nécessite une navigation habile des tensions géopolitiques, une innovation constante pour réduire la dépendance technologique, et des politiques intérieures qui stimulent la demande tout en maintenant la stabilité financière. En terme démographique, la Chine est à un tournant qui implique sa croissance potentiel future. L’espérance de vie en Chine a augmenté de manière significative ces dernières décennies, atteignant 78,08 ans en 2020. Cela a entraîné une augmentation du nombre de personnes âgées et une diminution de la population active. L’urbanisation, l’augmentation du niveau de vie et l’évolution des mentalités ont également contribué à la baisse du taux de natalité.

La manière dont la Chine relèvera ces défis déterminera non seulement son avenir économique mais aussi sa position dans le nouvel ordre mondial. A court terme, les tensions devraient s’exacerber sous l’impulsion des Etats-Unis qui voit dans l’empire du milieu son nouveau meilleur ennemi.

Devise et marché actions chinois

Sources : Bloomberg, Groupe Richelieu

Allocation

Entre croissance résiliente et inflation ancrée, le doute peut s’installer

Nous ajustons ce mois-ci nos axes d’investissement pour tenir compte de la poursuite de la hausse des marchés d’actions depuis le 1er novembre qui limite le potentiel haussier (premier discours accommodant de Jerome Powell que nous avions souvent évoqué) et des chiffres sur l’inflation de part et d’autre de l’Atlantique qui pourraient induire certains doutes sur l’intensité de la baisse des taux cette année.

Les principales publications des chiffres d’inflation ont été plus fermes que prévu sur les mesures de base, en grande partie à cause de la persistance des tensions dans les services. La désinflation est entrée dans une phase plus complexe, ce qui vient rappeler les messages récents des membres de la Fed, qui souhaitent voir davantage de preuves des progrès de la désinflation avant d’envisager toute baisse de taux.

Le thème d’une désinflation régulière, offrant des marges de manœuvre à la Fed pour des baisses de taux rapides, prend fin. La progression des indices d’actions ces dernières semaines a largement épuisé le potentiel que nous avions identifié. Le momentum va cependant rester favorable alors que les taux souverains réels devraient baisser de nouveau ces prochains mois.

Cela nous amène à abaisser notre perspective sur les marchés d’actions à neutre (versus positif) pour les prochains mois. Nous considérons qu’il convient de se laisser porter par la dynamique haussière des marchés d’actions, et qu’il est logique de tabler sur un rattrapage de la thématique « cyclique » qui est en retard.

Indice actions en Euro depuis le 1er novembre 2023

Sources : Bloomberg, Groupe Richelieu

US : l’immobilier au centre des préoccupations

La situation demeure complexe aux États-Unis pour Jerome Powell. La croissance américaine va rester très résiliente en 2024, même si elle commence quelque peu à ralentir selon les indicateurs d’activités et les statistiques économiques publiés depuis le début de l’année.

Les dépenses de consommation ont marqué le pas au mois de janvier. Cette faiblesse a été accentuée par les conditions climatiques, mais elle est avant tout le reflet de revenus qui progressent moins vite (l’augmentation du revenu disponible en glissement annuel est passée de 7% en décembre à 4,6%). D’autre part, concernant les investissements, l’année 2024 sera moins favorable à mesure que les effets des plans de relance et d’investissements passés se dissipent et qu’aucun nouvel élan ne sera validé cette année en période électorale. Cette tendance devrait se prolonger tout au long du premier semestre et permettre ainsi à la désinflation de se poursuivre et de rassurer la Fed sur l’opportunité de baisser les taux directeurs en 2024. Nous considérons toutefois que l’atterrissage de l’économie se fera « en douceur », ne nécessitant pas un assouplissement monétaire en urgence de la part de la banque centrale. L’inflation ne diminue pas aussi rapidement que prévu et les conditions financières restent très favorables. L’inflation des services de base hors logement reste ancrée. Elle est selon nous une mesure clé suivie par la Fed (également connue sous le nom d’inflation SuperCore). En janvier, cet indicateur a bondi de 0,7 % d’un mois sur l’autre, soit la plus forte hausse depuis septembre 2022. L’autre source d’inquiétude reste le logement. Même si les indices de loyers (Zillow ou ApartmentList) ont pourtant chuté en 2023, la hausse la plus étonnante porte encore sur le logement (+6 % en rythme annuel ; 0,6 % en rythme mensuel). Les taux de vacance extrêmement bas, tant pour les propriétés occupées par leurs propriétaires que pour les immeubles locatifs, ainsi que les taux hypothécaires qui ont plus que doublé au cours des dernières années, maintiennent une pression sur l’inflation. Le signe le plus inquiétant reste l’inflation immobilière qui repart à la hausse sur 3 et 6 mois.

Inflation Immobilière aux US

Sources : BofA, Groupe Richelieu

Combiné à ce premier effet, la hausse des marchés crée un effet de richesse non négligeable pour le consommateur américain et le risque d’une inflation persistante. La situation sur l’immobilier résidentiel reste une particularité américaine susceptible de freiner la Fed dans ses velléités de changement de politique monétaire. Cette dernière pourrait vouloir ralentir la croissance de manière plus prononcée pour éviter une nouvelle vague inflationniste au lendemain des élections présidentielles américaines.

En ce qui concerne les taux des banques centrales, nous avons déjà assisté à un recalage des anticipations principalement aux États-Unis grâce à la rhétorique des membres du FOMC depuis le début de l’année. Nous tablons toujours sur 3 baisses de taux maximum, ce qui pèsera sur l’ensemble de la courbe. D’autres baisses de même ampleur suivront chaque trimestre jusqu’au début 2026 pour atteindre un taux d’équilibre que nous estimons être à 3,25-3,5 %. Notre cible en fin d’année sur le 10 ans US est de 3.80 %, prenant en compte le ralentissement de l’économie. Le 2 ans devrait se caler sur des niveaux identiques, signifiant la fin de la période de courbe inversée. En ce qui concerne le marché US, la dynamique a été largement insufflée par les résultats des 7 magnifiques en particulier et de l’intelligence artificielle en général sur laquelle nous restons toujours positifs. Nous pensons ce que mouvement sur les très grandes capitalisations pourrait s’essouffler et sous-performer le reste du marché du fait de valorisations excessives malgré la qualité et la solidité des bilans.

Indice des 7 magnifiques versus S&P 500 équiponderé

Sources : Bloomberg, Groupe Richelieu

Zone EURO : le point bas est passé

En Zone Euro, malgré une croissance du PIB plus faible qu’attendue au quatrième trimestre, les derniers sondages semblent indiquer des signes d’amélioration, une tendance confirmée par Christine Lagarde qui s’attend à une accélération de la croissance au cours de l’année. Le rebond de l’économie européenne qui s’opère va s’amplifier à mesure du desserrement des conditions de crédits. En parallèle, l’inflation Core est ressortie au-dessus du Q4 en janvier et en février.

Nous anticipons désormais une croissance du PIB de +0.6 % en 2024. Nous attendons une inflation de 2.6 % et 2.2 % respectivement en 2024 et 2025. Nous maintenons la première baisse en juin 2024 et misons sur 3 baisses de 0.25 % en 2024. Bien que la prévision d’inflation globale de la BCE devrait être révisée à la baisse (principalement en raison de la baisse des prix du gaz naturel), il n’en est pas de même pour l’inflation de base, où les progrès de la désinflation ont été plus lents. La faiblesse conjoncturelle de l’économie, la baisse de l’immobilier combinée au niveau des prix du gaz, rend plus crédible une banque centrale accommodante.

Prix du gaz en Europe

Sources : Bloomberg, Groupe Richelieu

Les entreprises cycliques européennes à ce stade devraient profiter du rebond progressif de la croissance européenne, des salaires réels en territoire positif qui soutiendront la consommation. La dynamique des surprises macro-économiques reste en faveur de la zone Euro par rapport autre aux zones géographiques.

Indicateurs de surprises macroéconomiques

Sources : Bloomberg, Groupe Richelieu

Crédit : Capter du rendement de qualité

Le crédit corporate est attractif, à l’exception des entreprises HY les moins bien notées. Les rendements offerts par les marchés de crédit corporate sont attractifs compte tenu de nos hypothèses de stabilité (ou de baisse des taux souverains), combinées à l’absence de récession aux États-Unis et de rebond amorcé de la croissance en zone euro. Nous continuons à privilégier l’Europe compte tenu de nos convictions sur les politiques monétaires. Les spreads de crédit devraient continuer d’évoluer en latéral par rapport aux niveaux actuels. Ces derniers restent toujours larges et intègrent déjà la faiblesse constatée de la croissance en zone euro, ainsi que le retrait programmé de la BCE (non-réinvestissement d’une partie des obligations corporate arrivant à échéance) ; cela ne s’applique pas aux États-Unis où la Fed n’a pas acquis ce type d’actifs en dehors du marché immobilier.

Spread de crédit Zone Euro

Sources : Bloomberg, Groupe Richelieu, Markit

Pays émergents : la Chine n’est pas sortie

Dans le duel électoral entre Trump et Biden, la Chine se trouve être le véritable perdant incontesté. Trump s’engage à imposer d’énormes tarifs susceptibles de minimiser considérablement les échanges commerciaux sino-américains, jusqu’à les réduire à néant selon l’analyse de Bloomberg. Parallèlement, la rhétorique de Trump pourrait accroître la pression sur Biden pour qu’il prenne des mesures plus sévères à l’approche du jour des élections. Les sondages d’opinion américains sur la Chine sont indiscutables, Biden prévoit d’introduire de nouvelles contraintes avant même le scrutin. Nous étions plus prudents sur la Chine malgré les mesures annoncées par les autorités chinoises. Les PMI chinois pointent toujours vers une activité dégradée tout en envoyant des signaux contradictoires. L’activité dans le secteur non manufacturier rebondit nettement plus que ce qui était attendu mais le détail est moins bien orienté. Les nouvelles commandes dans les services ralentissent et restent en territoire de contraction, tout comme l’emploi et les prix de vente. Cela témoigne une nouvelle fois de la fragilité de la demande domestique au-delà des effets exceptionnels liés au Nouvel an chinois. D’autre part, le rebond de l’activité dans le secteur manufacturier reste très modéré. L’indice Caixin augmente très légèrement mais son équivalent officiel reste en territoire de contraction. Cela s’explique par le ralentissement de la production et des nouvelles commandes qui ne parviennent pas à s’améliorer, pénalisées par la faiblesse de la demande domestique de biens et de la demande mondiale. Notons que ce sont les petites entreprises qui souffrent le plus selon les indices officiels, leur niveau d’activité atteignant un point bas depuis juin 2023. Nous pensons que la pression devrait continuer largement au cours de 2024. Au vu de la part des actions chinoises dans les indices émergents, nous sommes passés à neutre malgré la dynamique d’autres pays (Inde, Brésil, Vietnam, Mexique) qui profitent de la situation.

Indicateurs économiques chinois

Sources : Bloomberg, Groupe Richelieu

Pétrole : au-dessus de 80 dollars… un point c’est tout !

En fin de mois, l’OPEP+ a confirmé le prolongement de son accord de réduction de production pétrolière, initialement établi l’année dernière, pour un trimestre supplémentaire. Cette extension vise à maintenir une baisse conséquente de 2,2 millions de barils par jour. Cette décision stratégique a entraîné une légère augmentation du prix du pétrole brut sur les marchés internationaux, signalant ainsi l’efficacité et l’unité retrouvée de l’OPEP+, malgré les turbulences et les incertitudes qui ont marqué l’organisation ces derniers temps, notamment après le retrait de l’Angola en novembre dernier. La distribution des réductions de production parmi les membres de l’OPEP+ est soigneusement répartie, avec l’Arabie Saoudite s’engageant à réduire sa production d’un million de barils par jour. D’autres membres, tels que l’Irak, les Émirats Arabes Unis, le Kazakhstan, l’Algérie, et Oman, contribuent également à cet effort collectif par des réductions significatives. La Russie, un acteur majeur de l’OPEP+, a annoncé une réduction ajustée de sa production à 471.000 barils par jour, exclusivement en pétrole brut, avec une stratégie claire visant à réduire ses exportations jusqu’à atteindre zéro en juin. Ces mesures ont surpris les marchés, qui ne s’attendaient pas à une reconduction aussi stricte des quotas de production, prévoyant une production totale de l’OPEP+ bien en dessous des anticipations initiales. Cette politique de l’OPEP+ s’inscrit dans une stratégie plus large de stabilisation des prix du pétrole à un niveau soutenable, visant à défendre un prix plancher supérieur à 80 dollars le baril. Cette décision reflète non seulement l’engagement de l’organisation à réguler l’offre mondiale de pétrole pour éviter une surabondance qui pourrait faire chuter les prix, mais aussi une certaine prudence vis-à-vis des perspectives de demande pour le deuxième trimestre, qui peuvent sembler moins prometteuses que prévu. En dépit des défis et des critiques, l’OPEP+ démontre ainsi sa capacité à agir de manière concertée pour influencer les marchés pétroliers mondiaux. Cela devrait dorénavant favoriser le secteur.

Production de pétrole des principaux pays

Source : Bloomberg

Tableau d’allocation

| Allocation | – – | – | 0 | + | + + |

|---|---|---|---|---|---|

| Actions | |||||

| Obligations | |||||

| Cash |

| Actions | |

|---|---|

| Europe | |

| US | |

| Japon | |

| Emergents |

| Devises | |

|---|---|

| USD |

| Matières premières | |

|---|---|

| Pétrole | |

| Or |

| Obligations | – – | – | 0 | + | + + |

|---|---|---|---|---|---|

| Etat US | |||||

| Etat Europe | |||||

| Inv. Grade US | |||||

| Inv. Grade US | |||||

| High Yield US | |||||

| High Yield Europe | |||||

| Emergents |

| Préférences | |||

|---|---|---|---|

| Rendement / Innovation | Obligations Hybride Corporate | Obligations crossover euro |