Je ne pense pas qu’il soit probable que le comité atteindra un niveau de confiance d’ici la réunion de mars

Jerome Powell

La Fed a indiqué avoir confiance dans l’économie mais attend d’avoir encore plus de confiance avant de normaliser sa politique monétaire. La confiance passera par la baisse de l’inflation, notamment celle des salaires.

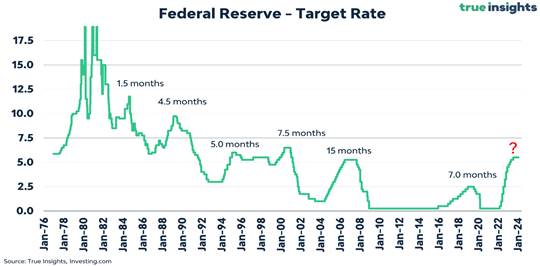

Le communiqué a évolué pour évoquer une baisse des taux directeurs (par opposition à la mention d’un éventuel durcissement additionnel précédemment), tout en insistant sur le fait qu’il est encore trop tôt pour l’envisager.

La dynamique actuelle est toutefois jugée positive par l’institution, qui souhaite observer encore quelques données d’inflation et d’emploi bien orientées pour confirmer la tendance des six derniers mois.

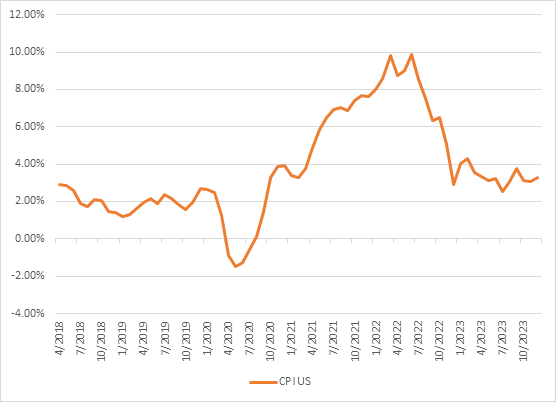

Graphique : Core PCE

Jerome Powell s’est gardé de donner un calendrier précis, à l’exception notable d’indiquer que le scénario central d’une baisse des taux directeurs n’est pas envisagé pour mars.

Le cycle de baisse des taux commencera donc en juin selon nous. Mai reste envisageable mais si la Fed n’a pas observé suffisamment de données en mars, il est peu probable qu’elle en ait assez en mai ( il n’y aura qu’un seul rapport sur l’inflation entre les deux réunions ). Notre prévision pour la première baisse de taux de 25 pb est en juin 2024, suivie d’une autre en septembre puis en décembre, ce qui implique 75 pb de baisses de taux attendues cette année. Au niveau du bilan, il n’y aura pas de ralentissement du QT (Quantitative Tightening) jusqu’à l’été, ce qui mettra une pression supplémentaire sur l’inflation et permettra d’entamer les premières baisses de taux dans les meilleures conditions.

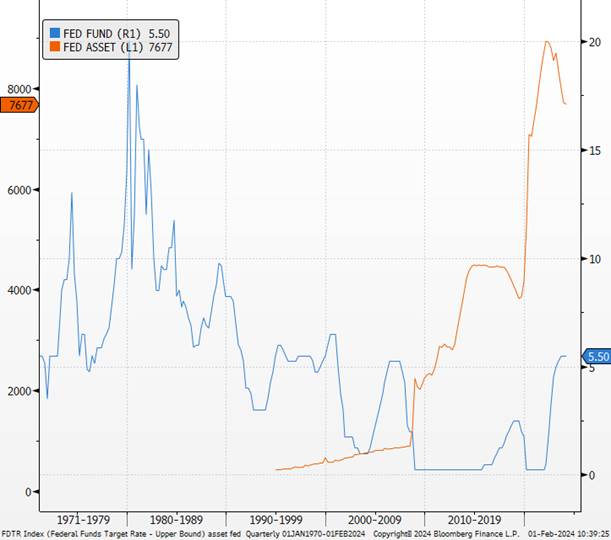

Graphique : bilan de la FED (en milliards)

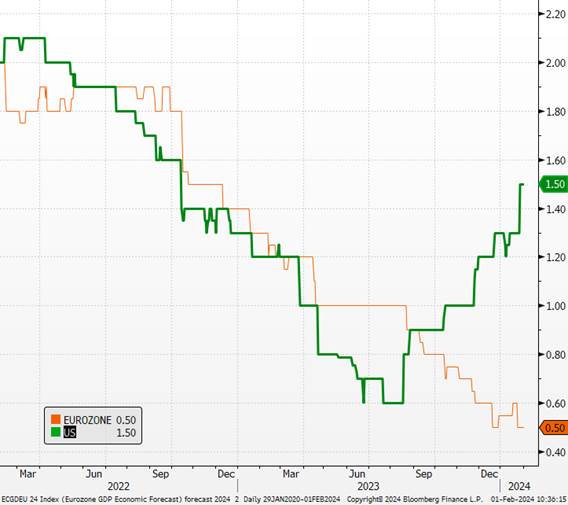

Le marché des changes a interprété le message de la Fed comme hawkish, avec une appréciation générale mais modeste du dollar lors de la publication du communiqué. Cependant, nous pensons que cela devrait exercer à court terme une pression haussière sur le dollar, avant une baisse dans la seconde partie de l’année. Notre objectif à court terme reste de 1.05.

Graphique : EUR versus dollar

La déclaration indique désormais : « le comité ne s’attend pas à ce qu’il soit approprié de réduire la fourchette cible avant d’avoir acquis une plus grande confiance que l’inflation se dirige de manière durable vers 2 % ». La FED ne cherche pas à ce que l’inflation atteigne 2 % une seule fois ; « Nous cherchons à ce qu’il se stabilise à 2 %. Nous ne voulons pas que l’inflation descende en dessous de 2 %. » J Powell.

Graphique : Inflation anticipé et inflation globale

Sources : Bloomberg, Groupe Richelieu

La question essentielle reste le concept de « plus grande confiance » selon la Fed ! Nous pensons que cela nécessitera un ralentissement supplémentaire de la croissance des salaires à 3,5%. Au-delà du communiqué officiel, le président Powell a réitéré sa position plutôt dovish lors de sa conférence de presse, soulignant l’engagement intense de la Fed à parvenir à un « atterrissage en douceur ». M. Powell a déclaré : « Nous ne cherchons pas à affaiblir le marché du travail« , ce qui constitue un changement notable par rapport à ses déclarations antérieures qui établissaient un lien entre un taux de chômage plus élevé et la réalisation de l’objectif d’inflation.

Source : X

Comme l’ont souligné le communiqué et Jerome Powell, la croissance américaine continue d’être vigoureuse, ce qui contribue à rendre les membres moins certains de la continuation du mouvement désinflationniste et devrait inciter la Fed à ne pas se précipiter.

La Fed n’a pas nécessairement besoin de constater une croissance plus faible pour commencer à normaliser le taux directeur, ce qui reste une bonne nouvelle compte tenu de la résilience de l’économie en général et du consommateur en particulier.

Graphique : Consensus Bloomberg sur le croissance 24 aux US et en Zone EURO

Sources : Bloomberg, Groupe Richelieu

Concernant les risques, le président de la Fed a noté qu’une réaccélération de l’inflation était possible, mais peu probable à son avis. Le risque le plus probable est que l’inflation se stabilise à un niveau jugé incompatible avec leur mandat d’inflation.

Graphique : Inflation globale 6 mois glissants

Sources : Bloomberg, Groupe Richelieu

La mention d’un durcissement additionnel n’est plus envisagée. Et c’est le principal !

Nous pensons que tout est mis en œuvre, tant dans le discours que dans l’action, pour éviter une autre vague d’inflation et être contraints de remonter les taux avant fin 2025. Tout est fait pour éviter les déboires des années 70.

C’est en soi une bonne nouvelle et témoigne d’une volonté d’être crédible vis-à-vis des marchés.