Baisse des taux : le jour d’après ?

La grande question de l’été est de savoir comment les responsables peuvent définir au mieux la politique monétaire.

À de nombreuses reprises, les banquiers centraux ont affirmé qu’ils allaient modifier leur politique de taux d’intérêt avant de se rétracter. Il serait plus opportun d’être clair sur les risques qu’ils encourent…

Entre les États-Unis et l’Europe, les données disponibles, qui devraient permettre de prendre une décision, sont très différentes.

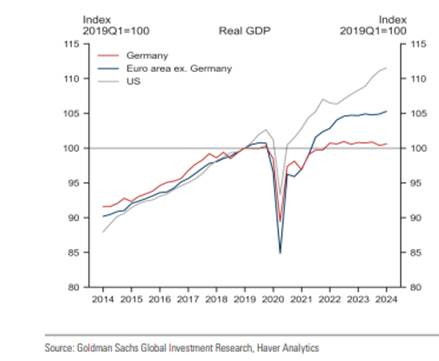

Croissance réelle US versus Euro Zone

Aux États-Unis, la demande intérieure est forte, elle a été le catalyseur du choc d’inflation. En Europe, c’est le choc d’offre (en raison de l’explosion des coûts de chauffage et d’électricité post invasion de l’Ukraine par la Russie). Les taux d’épargne restent élevés, générant la menace d’une demande insuffisante. Nous avons précédemment largement décrit le phénomène, mais cette différence implique par construction une action monétaire découplée.

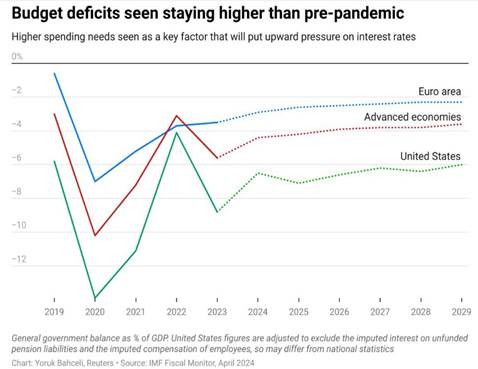

Cette différenciation s’opère aussi au niveau des États en matière d’impulsion budgétaire. Alors que les déficits sont plus bas et devraient encore diminuer en Europe, ils devraient rester élevés aux États-Unis. Avec une position aussi divergente entre les économies américaine et européenne, l’évaluation des risques devrait également être radicalement différente.

Est-ce vraiment grave si les banques centrales se trompent en baissant les taux ?

Les banquiers centraux ont tous tendance à affirmer qu’ils veulent se retrouver dans une série de mouvements de taux d’intérêt à la hausse ou à la baisse sans avoir à changer d’avis. Cela a plusieurs implications : ils peuvent parfois attendre trop longtemps pour être certains ou, dans le cas contraire, ne pas revenir sur leur décision en cas d’erreur manifeste. Ils veulent inscrire leur action dans un temps plus ou moins long. Cependant, d’une certaine manière, la seule chose qui importe demeure l’activité réelle et la vie des entreprises et des ménages.

À leur décharge (et ce que nous vivons en est une preuve indiscutable), les actions de la politique monétaire mettent du temps à se répercuter pleinement sur l’économie. Compte tenu de la diversité des mécanismes de transmission, les effets des changements des taux directeurs ne se matérialisent qu’au bout de délais longs et variables.

Le logement est un important vecteur de transmission de la politique monétaire. Les prêts hypothécaires sont le principal engagement financier des ménages et le logement constitue souvent l’essentiel de leur patrimoine. L’immobilier représente en outre une grande part de la consommation, de l’investissement, de l’emploi et des prix à la consommation dans la plupart des pays. La politique monétaire a des effets plus importants sur l’activité dans les pays où la part des prêts hypothécaires à taux fixe est faible et où l’endettement des ménages est élevé.

Jerome Powell, le président de la Réserve fédérale américaine, a souvent évoqué le délai entre les actions de la politique monétaire et leurs effets sur l’économie. En décembre 2023, il rappelait que la politique monétaire affecte l’économie avec un décalage et que les effets complets du resserrement ne se sont probablement pas encore manifestés. En général, les économistes et les banquiers centraux estiment que la politique monétaire a un effet décalé, souvent de 12 à 18 mois, la première hausse des taux ayant eu lieu en mars 2022.

Taux Fed versus inflation

Sources : Bloomberg, Groupe Richelieu

Dans le discours formaté des autorités monétaires, le pire serait de commencer une série de mouvements de taux d’intérêt puis de changer d’avis, mais cela comporte peu de coûts pour la société. S’ils suivent le chemin consistant à être absolument certains (une grande confiance comme le cite souvent J. Powell) avant de prendre une décision de modification des taux, ils garantiront que les mouvements de taux seront tardifs, entraînant des coûts réels pour les autres.

S’ils s’inscrivent dans une séquence de baisse des taux de manière trop évidente, les marchés s’adapteront très, voire trop rapidement. Imaginons que Jerome Powell ou Christine Lagarde annonce une série régulière de baisse de taux pour 2024 et 2025. Les taux d’intérêt s’adapteraient rapidement, créant une dynamique d’expansion dans la distribution de crédit, une progression de la demande et une vague inflationniste dangereuse à endiguer par la suite par des mesures encore plus restrictives qu’auparavant.

Dans quelle mesure et à quelle vitesse réduire les taux d’intérêt ?

Aux États-Unis et en Europe, la question est de savoir dans quelle mesure et à quelle vitesse réduire les taux d’intérêt. D’un côté, agir de manière excessive risque de générer une demande insoutenable entraînant une autre vague d’inflation ; de l’autre, une politique trop restrictive pourrait déclencher des risques systémiques pour certains acteurs les plus fragiles et amener un risque de déflation qui obligerait à revenir à des politiques non conventionnelles.

Aux États-Unis, la Fed doit se sentir plus à l’aise avec la désinflation avant de pouvoir relâcher la pression qu’elle exerce. Il n’y a guère, à court terme, de signe de ralentissement économique fort et les dernières données sur l’inflation, bien qu’un soulagement, n’ont pas fourni beaucoup d’assurance que l’inflation se stabilise près de l’objectif des 2 %. Si suffisamment de preuves montrent que l’inflation diminue, la Fed peut assouplir la politique monétaire avec peu de risques, mais il n’y a également guère de danger à attendre jusqu’à l’automne.

Indicateurs avancés US

Sources : Bloomberg, Groupe Richelieu

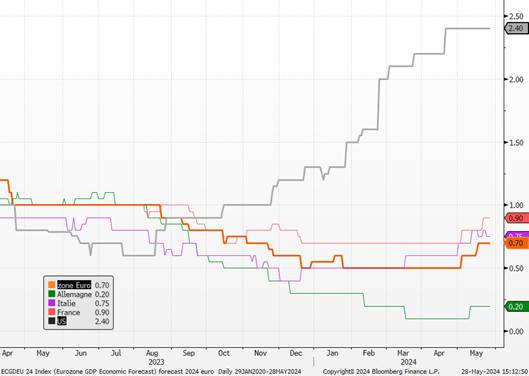

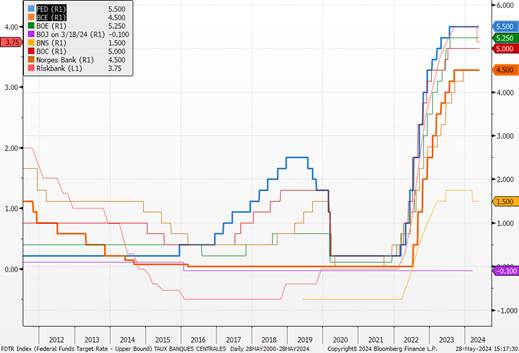

L’Europe a besoin de stimulation. L’inflation a diminué régulièrement et, selon les prévisions, les pressions salariales dans la zone euro diminuent également comme prévu. Le principal risque en Europe est que la politique monétaire reste trop stricte et compromette une nécessaire reprise de la demande vers les tendances pré-pandémiques. La BCE devrait suivre l’exemple de la Suède et de la Suisse et commencer un programme de réduction des taux. Elle a indiqué qu’elle ferait le premier pas dans quelques semaines. Il serait sage de continuer après cette première échéance.

Historique des estimations Bloomberg des croissances économiques sur 2024

Sources : Bloomberg, Groupe Richelieu

La BCE devrait s’inscrire dans une séquence de baisse de taux et donner une visibilité. À l’inverse, la FED doit garder un équilibre entre l’espérance de baisse des taux et la crainte d’une attitude moins accommodante pour s’affranchir de mouvements qui créeraient les conditions propices à une autre vague d’inflation. Cette dernière devra créer un doute permanent sur la possibilité d’une hausse de taux.

Taux des principales banques centrales

Sources : Bloomberg, Groupe Richelieu

Bien que l’histoire ait montré que les BCE et FED fonctionnaient en tandem, il n’y a aucune raison cette fois-ci que la BCE n’agisse pas de manière indépendante (des gouvernements et de la Fed).