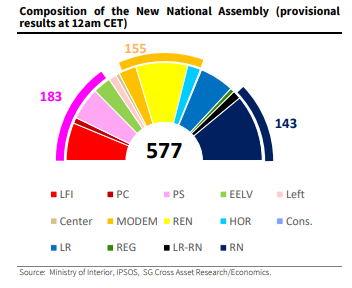

Aucun parti ou coalition n’a réussi à obtenir une majorité absolue à l’Assemblée nationale (289 sièges sur les 577).

La surprise est réelle avec l’arrivée en tête du Nouveau Front populaire (NFP), certes loin d’une majorité absolue.

Une nouvelle période d’incertitudes s’ouvre concernant la politique française qui sera menée.

Les prochaines semaines seront déterminantes concernant la constitution du futur gouvernement. Aucune combinaison claire ne permet d’envisager une majorité absolue. Un bloc « centriste très élargi » est encore mathématiquement possible, mais vu les prises de position des partis refusant les compromis à ce stade, et les partis constituant « Ensemble ! » refusant de collaborer avec aussi bien le « Rassemblement National » (RN) que « La France insoumise » (LFI), les discussions risquent de se prolonger avant que le Président français décide à qui il demandera de constituer un gouvernement.

Notre scénario central tablant sur un gouvernement à la recherche de compromis au cas par cas (qu’il soit technocratique ou avec une personnalité politique à sa tête), sans majorité absolue. Ceci devrait empêcher la mise en œuvre de dépenses importantes, mais également compliquer fortement la capacité de réduire le déficit budgétaire. L’absence de majorité absolue confirme que le point d’équilibre de ce qui pourra être voté ces prochains mois se situe probablement au centre gauche.

Le risque de rupture avec les instances de l’Union européenne nous semble écarté.

Concernant le futur Premier ministre, la nomination sera du ressort du président de la République, qui choisit d’usage un membre issu de la majorité à l’Assemblée, mais rien ne l’y oblige. La nomination du Premier ministre n’est d’ailleurs pas soumise à un vote d’investiture à l’Assemblée nationale.

Si les différents partis formant le gouvernement de coalition large ne parvenaient pas à s’entendre, Emmanuel Macron pourrait nommer un gouvernement « technique » (économistes, hauts-fonctionnaires, diplomates, personnalités de la vie publique). Il faudra toutefois que ce dernier fasse consensus afin d’éviter une motion de censure qui le contraindrait à démissionner.

Dans tous les cas, tant qu’un autre gouvernement n’aura pas été nommé, celui actuel de Gabriel Attal, pourra rester en poste uniquement pour gérer les affaires courantes et assurer la continuité de l’Etat.

Le budget 2025, prochaine étape majeure Le prochain gouvernement aura à la rentrée deux échéances majeures : la construction du projet de loi de Finances 2025 et la procédure pour déficit excessif ouverte par la Commission européenne. Un gouvernement de coalition devra faire des compromis, lesquels risqueraient d’être plutôt dépensiers compte tenu du poids des partis de gauche, afin de valider un budget pour l’année 2025. Le dernier programme de stabilité de la France prévoyait une baisse du déficit de 5,5% du PIB en 2023 à 5,1% en 2024, avec un ajustement encore plus important à 4,1% en 2025. Tous ces objectifs sont désormais hors de portée. Un objectif de 5% pour 2025 serait considéré comme une réussite.

Dans tous les cas, la France risque d’être de nouveau confrontée à une dégradation de sa note souveraine par les principales agences de notation ces prochains trimestres. En parallèle, les marchés financiers continueront de jouer leur rôle de force de rappel afin de limiter des politiques trop dépensières et non financées.

Impacts sur les actifs financiers

Dans ce contexte nous restons prudents concernant les taux souverains français et les spreads OAT-Bund. Les spreads des pays européens périphériques qui présentent des déséquilibres budgétaires majeurs resteront également plus élevés que par le passé (France / Italie). Un tel scénario déboucherait sur un spread OAT-Bund autour de 70/80 pb environ, soit un niveau structurellement plus élevé que celui qui prévalait avant la dissolution de l’Assemblée nationale. Une phase de tensions avec la Commission européenne et de nouvelles dégradations de la notation souveraine française devraient avoir lieu en 2025 en lien avec les très probables tensions liées à la définition du budget. Nous privilégions les pays dont la gestion des finances publiques rassure, avec la volonté de se conformer aux objectifs budgétaires européens, tels que le Portugal ou l’Espagne.

L’euro devrait se stabiliser face au dollar. La fourchette 1.07-1.12 n’est pas pour l’instant remis en cause grâce à la dynamique conjoncturelle en zone euro et les facteurs structurels (excédent primaire) qui compensent le différentiel de taux d’intérêt.

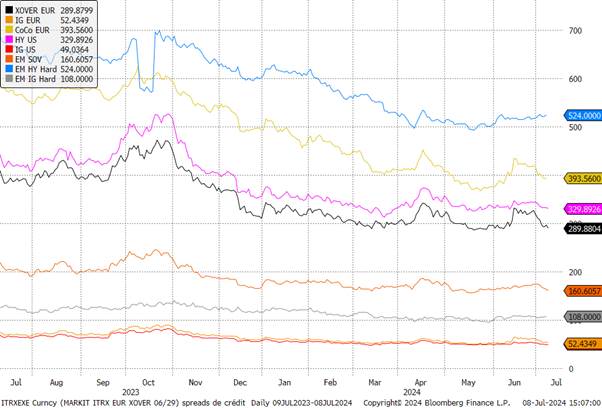

EURO versus USD

Au sein du crédit, le spread des émetteurs français devrait rester légèrement supérieur à son niveau précédent. Les inquiétudes restent contenues, devraient notamment concerner, outre les financières (perception liée au spread et au risque souverain), les groupes particulièrement exposés à la dynamique économique française, à un risque de taxation accrue ou de pression sur les marges. Nous maintenons notre vue positive sur le crédit, dont la performance se matérialisera par le biais du portage. La montée en puissance du rebond conjoncturel en Europe et la poursuite de l’assouplissement monétaire de la BCE sont de nature à maintenir les spreads relativement stables, y compris sur le segment High Yield. Au sein de l’Investment Grade, les hybrides non financières nous semblent encore attractives par rapport aux dettes senior non financières (écart de spread pour un risque crédit émetteur équivalent). Le spread des financières senior est également attractif par rapport aux non-financières senior, avec une notation composite des indices sensiblement plus élevée. Nous conservons notre prudence sur les notations les plus basses néanmoins.

Spreads de crédits

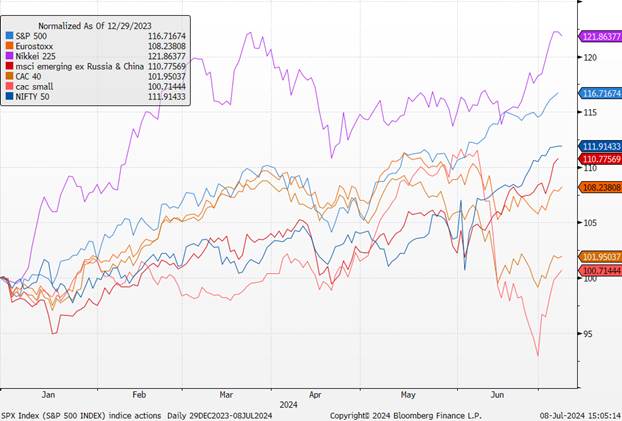

Pour les marchés actions, il existe un le risque d’une hausse des coûts (dont via la pression fiscale), mais sans justifier pour autant le niveau actuel des indices actions françaises. Cependant, à court terme, bien que le marché puisse être rassuré par le fait que le RN n’ait pas obtenu la majorité absolue, les bons résultats du NFP peuvent provoquer une certaine nervosité, ce qui pourrait conduire à un comportement d’aversion pour le risque. Nous restons négatifs sur le secteur bancaire à court terme en France.

Indices Actions

A moyen terme, le centre de gravité de l’Assemblée nationale penche plus à gauche que le précédent. Même si un gouvernement intérimaire de coalition émerge, des réformes majeures semblent exclues et la réduction des déficits sera un défi, de sorte que des incertitudes subsisteront, limitant les perspectives de compression significative des primes de risque.