La forte dépréciation du Yen depuis plusieurs mois, les hausses de salaires importantes dans les petites entreprises ainsi que la persistance de l’inflation sous-jacente suggèrent qu’il y a de fortes raisons de relever les taux lors de la réunion de fin juillet de la Banque. Selon des sources proches de l’institution, cette décision n’a pas été encore prise par les membres et la question demeure ouverte. Un autre point clé de la réunion sera l’étendue de la réduction des achats mensuels d’obligations par la banque alors qu’elle prend une première mesure vers le resserrement quantitatif après avoir maintenu un programme massif d’assouplissement monétaire pendant plus d’une décennie.

Inflation japonaise

Sources : Bloomberg, Groupe Richelieu

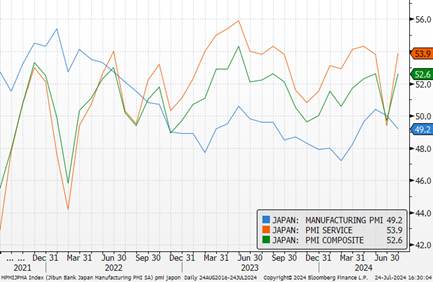

Depuis la précédente réunion de politique monétaire du 14 juin, les données économiques japonaises ont été mitigées. Les attentes en matière d’inflation sont resté élevées tandis que les dépenses de consommation n’ont pas montré de signes de reprise robuste. Le Yen a atteint ce mois-ci un nouveau plus bas jamais vu depuis 38 ans. Le gouvernement semble avoir mené une deuxième intervention sur les devises cette année pour inverser la tendance.

USD-JPY sur longue période

Sources : Bloomberg, Groupe Richelieu

La Banque du Japon a déclaré en juin qu’elle pourrait annoncer un plan détaillé pour réduire les achats d’obligations gouvernementales à long terme dès sa réunion du 31 juillet. Cette réunion est cruciale pour discerner la position de la BOJ à l’avenir. Il s’agit de savoir si la BOJ poursuivra la normalisation en fonction de ses perspectives ou si elle attendra des données pour confirmer si les fortes discussions salariales du printemps se traduisent définitivement par des revenus réels et des dépenses de consommation. A l’occasion de la mise à jour de ses prévisions lors cette de réunion, la BoJ devrait ainsi réviser à la baisse ses perspectives de croissance économique pour l’archipel mais conserver ses prévisions d’inflation.

Indicateur de croissance économique

Sources : Bloomberg, Groupe Richelieu

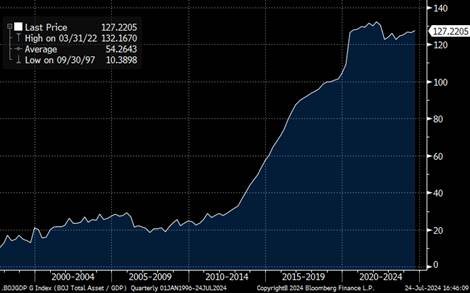

Les responsables de la Banque du Japon doivent examiner si le resserrement quantitatif pourrait faire monter les taux d’intérêt à long terme au-dessus d’un niveau théorique basé sur l’effet passé de l’assouplissement quantitatif, craignant que l’impact puisse augmenter à mesure que la Banque du Japon réduit son portefeuille. Rappelons que la Banque détenait environ 53,25 %, soit 586 000 milliards JPY, des JGB en circulation à la fin mars, l’effet de stock du portefeuille étant estimé avoir abaissé le taux d’intérêt à 10 ans de 100 points de base par rapport au niveau de 2013 avant l’assouplissement monétaire quantitatif et qualitatif. (source : Bloomberg)

Bilan de la Banque Centrale japonaise par rapport au PIB

Sources : Bloomberg, Groupe Richelieu

Bien que l’effet de stock ne disparaisse pas immédiatement, si la Banque du Japon s’engage dans le resserrement quantitatif en raison de la taille même du portefeuille, les responsables de la banque s’inquiètent qu’un resserrement puisse exercer une pression à la hausse sur les taux d’intérêt à long terme, certains théorisant qu’une réduction de 10 % pourrait les augmenter de 10 points de base. L’impact pourrait également croître à mesure que le ratio de détention d’obligations de la Banque du Japon diminue par rapport aux banques centrales étrangères. Les taux devraient être sous tension.

Taux japonais

Sources : Bloomberg, Groupe Richelieu

La perspective d’un resserrement additionnel de la politique devrait contribuer à l’appréciation du Yen. Nous estimons que la faiblesse du Yen, qui a d’ailleurs donné lieu à des interventions sur le marché des changes par les autorités il y a deux semaines, a compliqué la tâche de la BoJ en renforçant l’inflation importée, les anticipations d’inflation des ménages (qui atteignent des points hauts historiques), et a pesé davantage sur leur pouvoir d’achat.

Dès lors, outre l’évolution favorable des salaires et de l’inflation (en particulier dans les services), la question du change pourrait peser dans la décision des banquiers centraux de relever les taux directeurs la semaine prochaine (de 15 pb à 0,25%). Cela devrait contribuer à l’appréciation additionnelle du Yen (objectif 147 USD/JPY fin d’année).

USD-JPY

Sources : Bloomberg, Groupe Richelieu