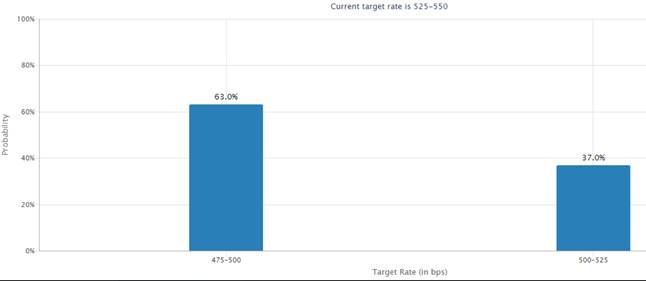

La banque centrale américaine se réunit ce soir et rejoindra, sans surprise, ses principales consœurs sur la voie de la baisse des taux directeurs. Cependant, l’incertitude sur l’ampleur de la baisse (entre -25 et -50 pb) pourrait engendrer une volatilité notable sur les différentes classes d’actifs à l’issue de la décision de ce soir. Il existe actuellement 37% de baisse de 25 bp et 63% de baisse de 50 bp

Source : X

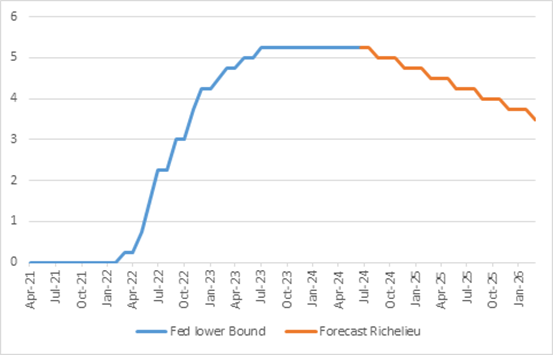

Nous pensons toujours que la trajectoire de réduction sera nettement plus progressive.

Les vulnérabilités sur le marché de l’emploi plaident pour un assouplissement monétaire, avec une baisse des taux de 25 points de base en septembre, suivie d’une autre en décembre. La réunion de novembre, parce qu’elle aura littéralement lieu le lendemain des élections, ne devrait pas être de la partie. Patrick Harker, le président de la Fed de Philadelphie, soulignait à Jackson Hole : « L’inflation – nous savons où elle se dirige, sauf changements imprévus. Si le marché du travail se détériore de manière inattendue, je pense alors que nous devrons accélérer le processus. À ce stade, ce n’est pas dans nos prévisions. »

Une baisse de 50 points de base en septembre serait interprétée par beaucoup comme le signe que la Fed est très, très nerveuse, et les marchés réagiraient de manière brutale.

Toutefois, nous pensons que la courbe devrait se repentifier. La courbe des taux est durablement repassée en territoire positif sur la partie 2 ans – 10 ans après la publication des données d’emploi aux États-Unis pour août début septembre, pour la première fois depuis juillet 2022. Cette repentification s’opèrera via la partie courte, avec une hausse des taux longs qui ont déjà largement intégré de fortes baisses.

Taux 2 ans et 10 ans US

Sources : Bloomberg, Groupe Richelieu

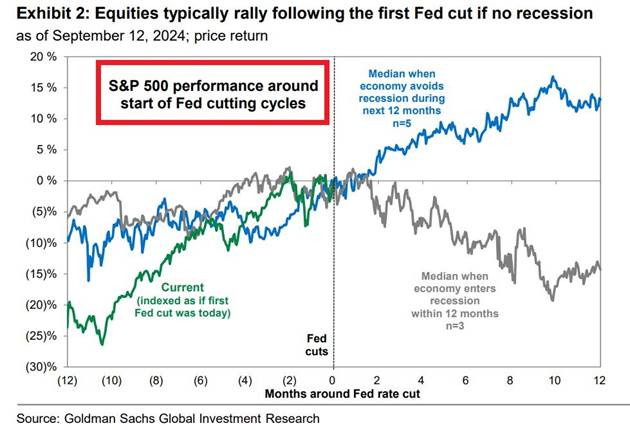

La communication adoptée par la Fed sera également centrale. Historiquement, les baisses de taux induisent une baisse des marchés actions si la récession s’enclenche, mais elles sont plutôt bénéfiques en l’absence de récession.

Historiquement, les marchés actions ont bien performé après chaque début de cycle d’assouplissement monétaire, sauf durant les périodes de récession.

Sources : Goldman Sachs , X

Comme toujours, les dots (i.e. les projections des membres de la Fed sur les taux directeurs) seront scrutés de très près pour connaître la suite envisagée par la banque centrale américaine et la cadence de l’assouplissement monétaire à venir.

Nous pensons que la baisse doit rester modérée, même si à court terme les marchés pourraient être déçus compte tenu des attentes. Mais cela signifierait que l’économie américaine se maintient et que le scénario du soft landing reste central. Toute réaction excessive pourrait être le catalyseur pour un investissement.

Prévisions taux Fed

Sources : Bloomberg, Groupe Richelieu

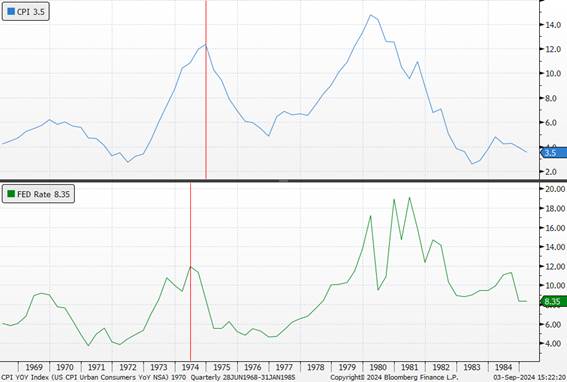

La Fed ne pourra pas prendre le risque d’une détente trop rapide des conditions financières tant que les risques inflationnistes ne sont pas écartés (en particulier à l’aube de l’élection présidentielle où les programmes sont globalement inflationnistes).

En effet, si l’inflation revient progressivement vers sa cible et que les perspectives en ce sens restent favorables, le maintien d’une progression notable des prix des services constitue un facteur d’alerte. La Fed souhaite à tout prix éviter de reproduire les erreurs des années 1970-80, lorsque les taux directeurs avaient été abaissés trop rapidement, déclenchant une seconde phase d’emballement de l’inflation.

Inflation et taux Fed des années 70

Sources : Bloomberg, Groupe Richelieu

Pour l’instant, le scénario de base reste un atterrissage en douceur, mais selon nous, les risques baissiers sur le marché du travail augmentent. Cependant, la Fed est très dépendante des données. Le pragmatisme et la réactivité prévaudront dans les prochains mois. Elle aura tout le temps d’en faire plus si les données économiques se détérioraient rapidement.

L’élément clé pour maintenir la confiance des entreprises en ce moment est une série bien orchestrée de baisses de taux de la part de la Fed, afin de les ramener à un niveau neutre, que nous estimons autour de 3 %. Après des balbutiements en 2022, la Fed a regagné toute sa crédibilité. Elle ne doit pas rater son point pivot et doit rester méthodique et pragmatique.