TRUMP est-il vraiment si inflationniste pour les Américains ?

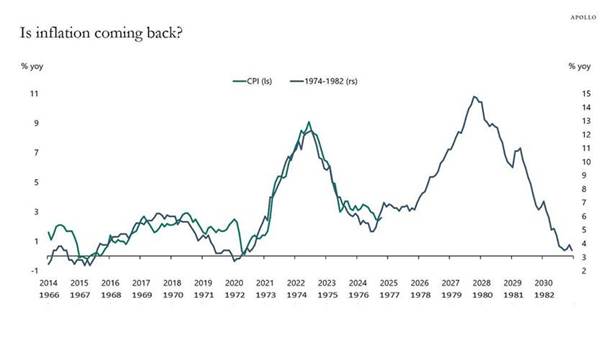

L’un des aspects économiques les plus marquants avec la réélection de Trump reste son impact potentiel sur l’inflation. La crainte d’une troisième vague inflationniste, à l’instar de ce que nous avons vécu dans les années 70, est un sujet de préoccupation majeur pour nombre de nos clients.

Comparaison de l’inflation avec les années 70

Sur les marchés, cela est connu sous le nom de « Trump trade », un pari selon lequel le retour de Donald Trump à la Maison-Blanche annoncerait davantage d’inflation et des taux d’intérêt plus élevés. Nombre des politiques clés du prochain président vont dans cette direction : les tarifs douaniers augmenteraient les coûts d’importation, les expulsions d’immigrants pourraient faire grimper les salaires, et des baisses d’impôts financées par le déficit stimuleraient l’économie. Face à une inflation croissante, la Réserve fédérale n’aurait guère d’autre choix que de relever les taux. Nous pensons que ce risque est bien réel mais largement surestimé pour le moment.

Notons qu’en dépit d’une forte croissance (l’économie américaine est florissante par rapport au reste du monde et l’emploi reste solide), l’inflation a pesé lourdement dans le résultat de l’élection présidentielle américaine, au-delà des autres débats sociétaux. À l’heure où l’inflation semble en partie jugulée par l’action de la Banque centrale américaine, il est difficile d’imaginer que Donald Trump accepte de devenir impopulaire auprès des ménages américains. Au-delà des premiers commentaires simplistes sur le programme républicain et la crainte d’une autre vague d’inflation, on imagine mal le nouveau président jouer la partition qui a provoqué la chute des démocrates dans l’opinion publique. Il dispose de plusieurs leviers qui devraient modérer ce risque : la dérégulation, l’énergie, l’immobilier, les réformes administratives, la géopolitique et le dollar fort.

La dérégulation proposée par Donald Trump pourrait également contribuer à réduire l’inflation de plusieurs façons. L’ensemble des secteurs devrait être impacté. Dans le domaine du transport et de la logistique, une dérégulation des secteurs aérien, ferroviaire ou routier pourrait améliorer l’efficacité et réduire les coûts. De même, une dérégulation dans le secteur financier permettrait de stimuler les prêts aux consommateurs et aux entreprises, encourageant ainsi la consommation et l’investissement. Cependant, cela pourrait avoir des effets inflationnistes à long terme si cette politique n’est pas maîtrisée. Le programme de Donald Trump pour réduire les coûts de la santé repose sur la libéralisation du marché, des incitations fiscales et une réduction des réglementations, avec pour objectif d’accroître la concurrence et de rendre les soins de santé plus abordables pour les Américains.

L’énergie est évidemment un sujet sensible pour les Américains, représentant environ 7 % de l’indice des prix à la consommation. Cela concerne particulièrement les prix de l’essence, qui représentent environ la moitié de la facture énergétique des ménages. La baisse du prix du pétrole et du gaz est un impératif pour l’opinion publique. Donald Trump a promis de « forer, bébé, forer » pour réduire de moitié les coûts de l’énergie.

Le choix de Chris Wright, PDG d’une entreprise de fracture hydraulique, comme secrétaire à l’Énergie reflète sans doute l’orientation générale : libéraliser et produire davantage. L’Inflation Reduction Act de 2022 avait imposé des contraintes significatives à l’industrie pétrolière américaine, notamment l’introduction d’une taxe sur le méthane, fixée à 900 dollars par tonne en 2024, puis augmentée à 1 500 dollars par tonne en 2026. Cette libéralisation annoncée est de nature à faire baisser le seuil de rentabilité moyen pour le baril de pétrole, estimé à 60 dollars.

Production et prix du pétrole

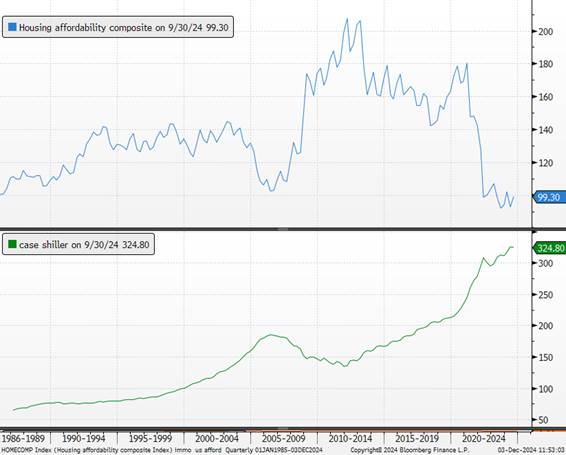

Le deuxième sujet qui affecte la population reste l’immobilier. L’inflation immobilière représente un tiers de l’inflation sous-jacente. Malgré les hausses des taux immobiliers au cours des trois dernières années, les prix des maisons et des loyers restent élevés, rendant l’accès au logement historiquement faible. Les réglementations, notamment les lois de zonage ou les normes environnementales, ont un impact significatif sur la hausse des prix de l’immobilier aux États-Unis. Trump prévoit de simplifier ces réglementations et les procédures d’autorisation pour la construction de logements. Dans ses discours de campagne, il a affirmé que le gouvernement ouvrirait de vastes étendues de terres fédérales au développement immobilier. L’objectif est d’encourager l’investissement privé et d’augmenter l’offre de logements, ce qui pourrait contribuer à stabiliser ou réduire les prix immobiliers.

Prix des maisons aux Etats-Unis (Case Shiller) versus capacité des ménages à acheter (Affordability)

L’arrivée d’Elon Musk au poste de secrétaire dans l’administration Trump marque un tournant dans la gestion gouvernementale américaine. Connu pour son approche disruptive et son obsession pour l’efficacité, Musk apporte avec lui une vision radicale de la réforme administrative. Cette nomination s’inscrit dans la volonté de Donald Trump de moderniser et de simplifier le fonctionnement de l’État, en s’inspirant des modèles du secteur privé. Elon Musk, nommé conseiller spécial de Donald Trump, a détaillé pour la première fois mercredi dans le Wall Street Journal son projet « radical » de réforme de l’État fédéral. Ce projet inclut des renvois massifs de fonctionnaires, la suppression de subventions et une dérégulation importante. L’objectif affiché est de réduire de manière drastique le rôle de l’État fédéral. Musk a également annoncé des réductions massives d’effectifs, ce qui pourrait avoir un impact direct sur le déficit budgétaire. Cela contrebalancerait en partie les effets inflationnistes sur le marché du travail et les salaires, comme l’a corroboré la déclaration du nouveau secrétaire au Trésor.

Une autre arme : la géopolitique. Le souhait de Donald Trump de mettre fin aux grands conflits internationaux pourrait avoir un effet désinflationniste, sous certaines conditions. La réduction des tensions géopolitiques et des dépenses militaires pourrait stabiliser les flux commerciaux, perturbés par les conflits, et limiter les hausses de prix liées aux problèmes d’approvisionnement. Une politique de désescalade pourrait donc atténuer certains effets inflationnistes.

La divergence de croissance économique et de politique monétaire que nous prévoyons entre les États-Unis et le reste du monde devrait renforcer le dollar. Ce renforcement pourrait compenser en grande partie les effets des hausses de tarifs douaniers imposées au reste du monde, limitant leur impact sur les prix importés.

Entre inflation et transition, le nouveau président a clairement choisi.

Au-delà des aspects économiques pour les autres pays et des enjeux sociétaux aux États-Unis, l’inflation reste une priorité pour la nouvelle administration, car elle est déterminante pour la popularité des dirigeants auprès des électeurs. Le programme de Trump sur l’immigration est sans doute l’aspect le plus discutable d’un point de vue économique. Lors de son précédent mandat, la baisse des flux migratoires avait déjà provoqué une première vague inflationniste, en entraînant une hausse des salaires.

L’expérience a montré que si l’inflation devait repartir à nouveau, elle serait encore plus difficile à juguler. Un dérapage similaire cette fois-ci pourrait avoir des conséquences économiques et financières graves, ravivant les plus grandes craintes des années 70.