Certains évènements comme Noël, constituent souvent l’occasion de faire plaisir à ses proches en leur donnant une somme d’argent plus ou moins conséquente, ou bien un objet dont la valeur peut ne pas être négligeable (tableau, meuble, bijou, pièce d’or…).

On dit souvent : quand on aime, on ne compte pas ! Mais cette générosité peut-elle être sans limite ? Quelles sont les contraintes fiscales ou juridiques à prendre en compte ?

1. Lorsqu’un cadeau respecte toutes les conditions pour être qualifié de présent d’usage, il bénéficie alors d’un régime juridique et fiscal particulièrement intéressant et dérogatoire.

Sur le plan fiscal, il ne doit pas être déclaré à l’administration fiscale et échappe donc aux droits de donation.

Sur le plan juridique, il ne sera pas pris en compte dans les calculs effectués lors de la succession de la personne qui a donné, pour s’assurer notamment que l’égalité entre les héritiers a été respectée. Il n’est ainsi pas « rapportable à la succession », sauf si le donateur l’a souhaité expressément.

1.1 Le présent d’usage : deux conditions cumulatives à respecter

- D’une part, il doit être réalisé à l’occasion d’un événement social ou familial reconnu, tels qu’une naissance, un mariage, un anniversaire, un diplôme ou bien encore une fête, à l’instar de Noël.

- D’autre part, la valeur du bien donné doit rester modeste, par rapport à la fortune du donateur. Aucun chiffre ou pourcentage théorique n’est fixé par les textes.

En cas de contestation, notamment de la part de l’administration fiscale, les magistrats apprécient concrètement la valeur du cadeau par rapport au patrimoine et aux revenus du donateur.

L’analyse de la jurisprudence permet donc de mieux appréhender cette notion.

1.2 Le présent d’usage : illustrations jurisprudentielles

- La modicité du présent est relative, et doit être examinée au cas par cas.

Dans les situations les plus courantes, la majorité des présents d’usage porte sur quelques milliers d’euros transmis une ou deux fois par an.

Cependant, la Cour de cassation a pu valider le fait qu’un bracelet composé de diamants ou bien qu’une Renault Alpine, remise pour fêter la fin des études du donataire, soient proportionnés à la fortune du donateur et constituent donc des présents d’usage.

- La valeur du présent à retenir est celle du cadeau au jour du don.

Par exemple, une personne qui avait reçu des aquarelles de son père à l’occasion de son mariage et qui les a revendues 10 ans plus tard pour 860 000 €, a pu éviter une taxation aux droits de donation, en démontrant que ces aquarelles étaient estimées 11 000 € au jour de son mariage.

- Il faut établir la preuve d’un usage reconnu

La Cour de cassation a considéré que des virements et des chèques bancaires réalisés au profit de l’un des enfants, d’un montant estimé raisonnable, ne pouvaient constituer des présents d’usage faute de prouver « à l’occasion de quels évènements de tels cadeaux avaient été fait à son fils et conformément à quels usages ».

Dans le même esprit, une décision de 2021 a refusé la qualification de présent d’usage à un don de 9 600 € réalisé à une date proche de l’anniversaire du donataire, en l’absence d’une mention faisant référence à cet événement.

Le juge a également refusé la qualification de présents d’usage à des versements trimestriels de sommes d’argent (entre 2 000 € et 3 000 €) du fait de la régularité des versements : les présents d’usage se définissent par leur caractère ponctuel.

REGARD DE LA PRATIQUE

Ces décisions rappellent l’importance d’établir et de conserver la preuve de l’occasion qui justifie le présent.

Il pourra être utile, par exemple, de réaliser un virement bancaire en mentionnant un libellé explicite, tel que « Joyeux Noël » ou « Félicitations pour ton diplôme ».

En outre, il sera plus prudent de regrouper des dons deux fois par an, par exemple à l’occasion d’un anniversaire et de Noël, au lieu de réaliser des dons réguliers (mensuels ou trimestriels).

2. S’ils ne sont pas qualifiés de présents d’usage, les cadeaux constituent des donations « classiques »

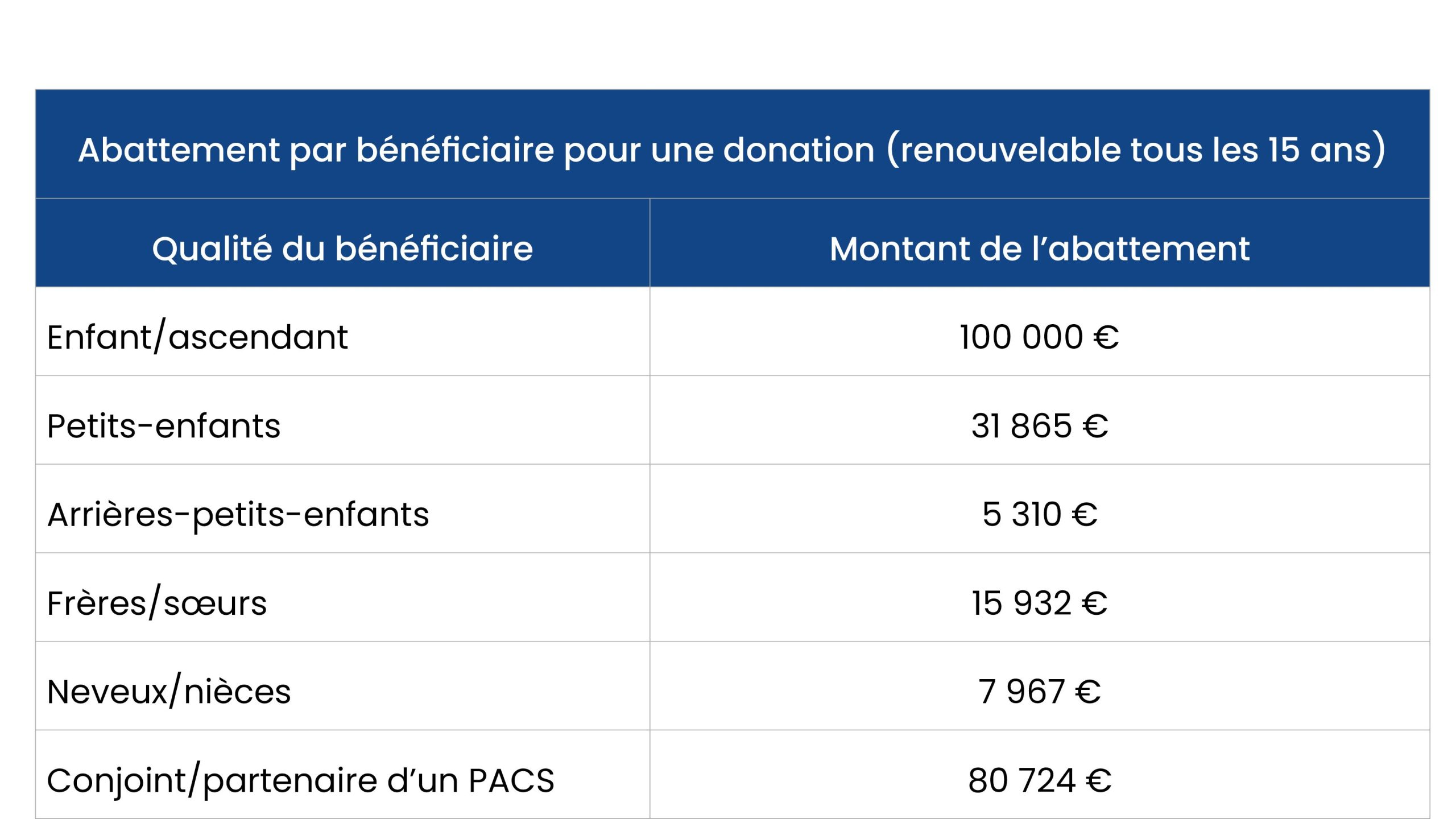

Ils peuvent être soumis aux droits de donations, selon un barème progressif qui s’applique après un abattement, en fonction du lien de parenté entre le donateur et le donataire, qui se renouvellent tous les 15 ans (cf. tableaux ci-dessous).

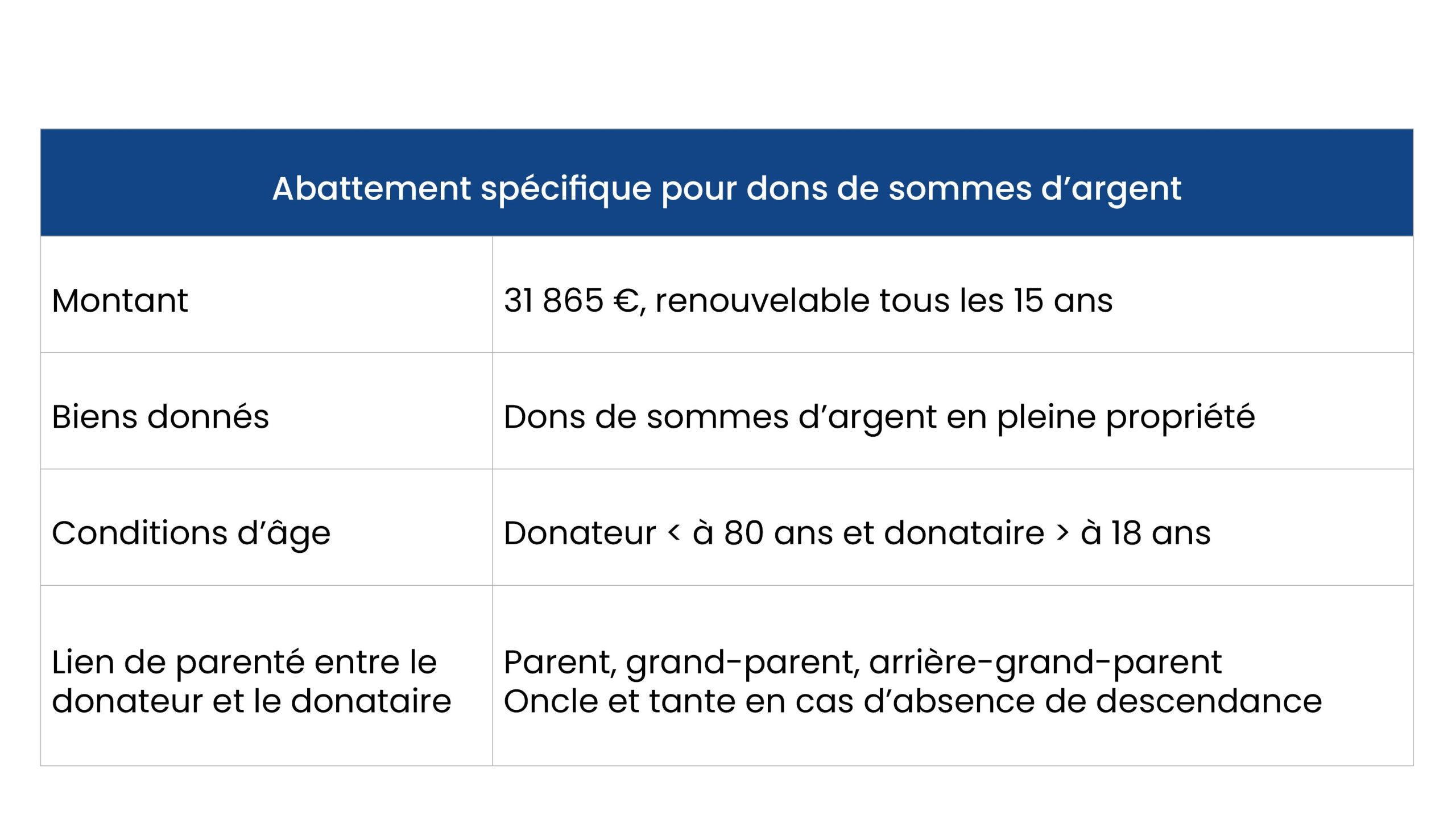

En plus de ces abattements, les dons de sommes d’argent bénéficient d’un abattement spécifique, sous certaines conditions.

Ces donations seront prises en compte dans le calcul fait par le notaire pour assurer les droits de chaque héritier, lors de la succession du donateur.